黑石集团(Blackstone)发布第三季度财报。

作者:地产资管界

来源:地产资管界(ID:reamdaily)

近日,黑石集团(Blackstone)发布第三季度财报,数据显示各项指标开始回暖。其在2020年三季度获得17亿美元净收入,远超去年同期的11.7亿美元;其中,三季度可分配利润为7.9亿美元,微超去年同期7.8亿美元。

10月份,黑石疫情后首次在国内商业地产投资领域出手,以12亿人民币总价收购融创旗下上海香溢花园三期第四栋项目,受到广泛关注。

业绩回暖,资管规模再创新高

受疫情拖累,黑石集团年初业绩遭受显著损失,今年一季度,在遭受42亿美元投资损失下,一季度总收入为-30.8亿美元。但随着全球股市趋稳,其业绩亦反弹。2020年二季度黑石集团所有业务开始实现增长,其中私募股权基金涨幅最高,为12.8%。

根据黑石集团本周公布的三季度财报,三季度总收入达30.3亿美元,较去年同期总收入17.4亿美元上升74%;截至三季度末,集团2020年实现累计净收入29.64亿美元,有效弥补了一季度损失。

黑石集团主席兼首席执行官苏世民(Stephen A. Schwarzman)表示,在如今充满挑战性的投资环境与利率处于历史低位的全球背景中,黑石集团第三季度业绩表现出色,投资强劲且收益增长。

苏世民还称,与疫情持续扰乱全球经济和社会情况相反,黑石集团还在业务投资部署方面有了良好积极的势能。

不动产与私募股权版块一直是黑石集团尤为重要的业务。

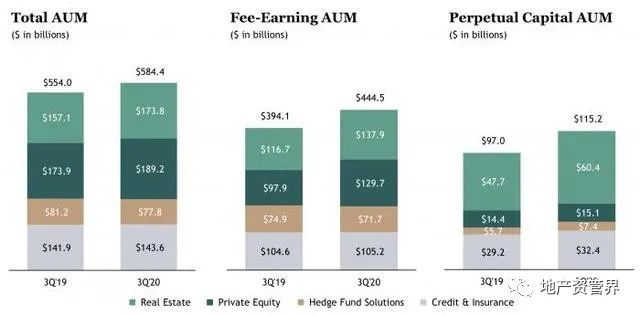

2020年第三季度黑石集团总资产管理规模 (AUM)为5844亿美元(约39107亿人民币),再次刷新纪录。其中,不动产三季度AUM为1738亿美元,同比上升11%;私募股权三季度AUM达1893亿美元,同比增加9%。

来源:黑石集团2020年Q3财报

黑石集团永续资本AUM同样出现明显增幅,2020年三季度永续资本达1152亿美元,较去年同期970亿美元同比上增18.8%。

在以增长量/总收益衡量的投资表现方面,不动产与私募股权版块同样亮眼。

数据显示,黑石集团旗下对冲基金和信贷保险三季度仅分别同比增长3%、4.4%,而不动产增幅较为明显,私募股权版块更是达到了二位数的涨幅,其中,Tactical Opportunities基金同比增长10.7%。

图:2020年Q3黑石集团业务投资表现

来源:黑石集团2020年Q3财报

值得注意的是,为了对其迅速发展的物流业务组合注入更多资金,黑石集团在本周内开展了两笔交易:以12亿美元从布鲁克菲尔德资产管理公司收购Simply Self Storage,及支付6.18亿美元从Prologis Inc收购英国的工业地产。

“退出中国”又“重仓中国”

“地产PE之王”黑石与中国市场的缘分则是由来已久。

自2008年黑石完成第一笔投资起,据不完全统计,黑石在中国房地产市场累计投资额接近300亿元,投资范围囊括了写字楼、购物中心以及综合体。其中,大部分投资发生在2018年以后。

有意思的是,黑石在2013年就曾全面清盘自己持有的国内商业不动产,当时号称是“退出中国”。

近两年,黑石又加快了在国内收购物业的步伐,仅2019年,黑石就斥资200亿四处买楼。

2019年2月,美国商业地产运营商 Taubman Centers宣布将亚洲分公司 Taubman Asia 旗下三家位于韩国和中国的购物中心 50%的股权出售给黑石集团旗下基金,交易金额为4.8亿美元。

同年3月,黑石又以15亿美元收购了位于上海市浦东新区的长泰广场。

几天后,香港国际建投宣布,黑石将向海航收购香港国际建投69.54%股份,交易价格70.23亿港元。

2020年3月9日,市场传闻称,黑石集团正在与SOHO中国就私有化进行谈判,交易价值40亿美元,黑石提出的私有化价格为每股6港元。但在5月份,市场传出由于新冠疫情的爆发导致SOHO中国的业务前景难以评估,黑石已经暂停了与SOHO中国的谈判。

2020年10月,黑石疫情后首次收购国内商业地产项目,以12亿人民币总价收购融创旗下上海香溢花园三期第四栋项目。

从“重返中国”到“重仓中国”,可以看出,以黑石为代表的外资看好中国长期发展机会。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~