正荣地产此前发布2020年报。对比历史财务数据,正荣地产2020年的经营业绩增长速度进一步放缓。

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

正荣地产此前发布2020年报。数据显示,公司营业收入和归母净利润同比分别增长10.96%和5.79%。对比历史财务数据,正荣地产2020年的经营业绩增长速度进一步放缓。

报告期内,正荣地产新增土地储备2.5百万平方米,其中约有77%位于一、二线城市。公司土储在一、二线城市的比例进一步提高,于2020年年末达到82%。

迅速扩张之后,经营业绩增速放缓

年报显示,正荣地产2020年实现营业收入361.26亿元,同比增长约10.96%;归母净利润26.51亿元,同比增长约5.79%。公司的业绩增速达到近五年来最低水平。

回顾历史数据发现,正荣地产的经营业绩增速正逐年放缓。2016年至2019年,公司营业收入由146.04亿元增长至325.58亿元,归母净利润由11.83亿元增长至25.06亿元。公司2017年至2019年的营业收入增速分别为36.92%、32.30%、23.08%,归母净利润增速分别为19.07%、50.53%、18.19%。

从运营数据上来看,正荣地产2020年合约销售金额约1419.01亿元,同比增长约8.6%;合约销售建筑面积约8.9百万平方米,同比增长约5.4%。公司的销售金额与销售面积增速迅速降至个位数。

回顾历史数据,2017年至2019年,公司合约销售金额分别为701.53亿元、1080.17亿元、1307.08亿元,同比分别增长78.5%、54.0%、21.0%;合约销售建筑面积分别为3.8百万平方米、6.4百万平方米、8.4百万平方米,同比分别增长102.3%、69.8%、31.0%。正荣地产的规模在过去几年进行了迅速扩张。

对于2021年,正荣地产提出目标:合约销售金额1500亿元。相较于2020年合约销售金额1419.01亿元,今年目标销售额的同比增幅约5.71%,可以看出公司对于规模增长的要求较低。

4月7日,正荣地产公布2021年三月经营数据。公告显示,正荣地产2021年3月实现合约销售额153.93亿元,同比增长99.91%,环比增长14.81%;合约销售建筑面积约 93.72万平方米,同比增长85.94%,环比增长16.73%;合约平均售价为16400元/平方米,同比增长7.19%,环比下降1.80%。

2021年1~3月,正荣地产实现累计合约销售额399.97亿元,同比增长123.47%;累计合约销售建筑面积238.64万平方米,同比增长105.56%。截至2021年3月底,正荣地产已完成了2021年销售目标的26.64%。

毛利率下行,地货比逐步提升

报告期内,正荣地产的毛利率约19.11%,相较2019年毛利率下降了0.85个百分点。公司表示,主要是由于2020年平均售价较低的建筑面积占总交付建筑面积的比例增加所致。

值得注意的是,正荣地产的毛利率在近几年有持续下滑趋势。2016年至2019年,公司的毛利率分别为21.7%、21.09%、22.76%、19.96%。和行业对比来看,正荣地产的毛利率处于较低水平。

就物业开发业务而言,其毛利率决定于项目成本和售价:项目成本主要为地价和建安成本,其中房企间差异更大的为土地成本;项目售价则受到地方限价情况和房企产品定位的影响。

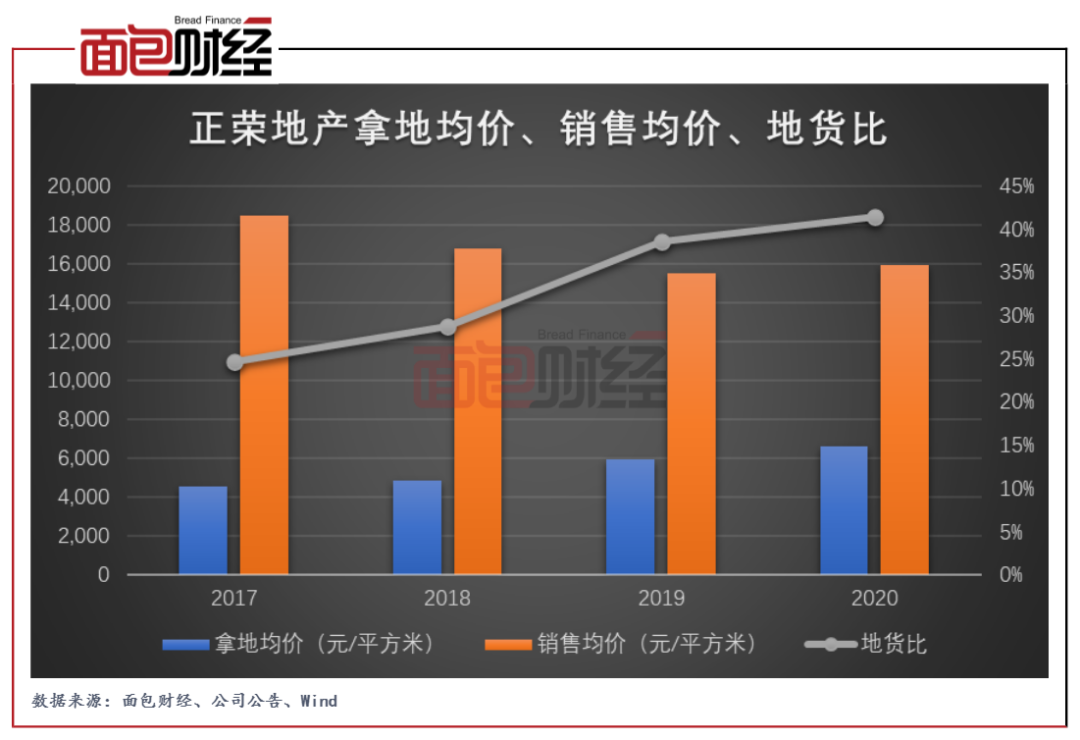

查阅相关数据,近几年来,正荣地产的拿地均价逐步走高,但销售均价相对降低,致使地货比(权益拿地均价/销售均价,下同)持续提升。2017年至2020年,公司拿地均价分别为4557元/平方米、4829元/平方米、5968元/平方米、6616元/平方米;销售均价分别为18484元/平方米、16765元/平方米、15488元/平方米、15949元/平方米;地货比分别为24.65%、28.80%、38.53%、41.48%。

公司地货比在2020年达到较高位,也就是意味着当期拿地项目毛利率较低。按照房地产开发结算的流程,从拿地环节到结算环节兑现期大约在2-3年。公司未来几年的毛利率或许会受到一定影响。

拿地强度有所回升,一二线城市地储比例进一步提高

报告期内,正荣地产新增土地储备2.5百万平方米,同比增长约25%;拿地总价472.21亿元,同比增长41.38%。拿地强度方面,在金额口径下,公司2020年拿地强度为33.28%,同比上升7.73个百分点。

从地域分布来看,新增土地储备中,分别有43%及31%位于长三角及海峡西岸两大区域,其余则位于中西部区域、珠三角区域以及环渤海区域;以城市等级来看,77%的新增土储位于基本面良好的一、二线城市,包括长三角的上海、南京、苏州、合肥、徐州及无锡;海峡西岸的厦门、福州和南昌;中西部的郑州、武汉、长沙及成都;珠三角的佛山;以及环渤海的天津。

截至2020年12月31日,正荣地产拥有建筑面积28.5百万平方米的土地储备,其中82%位于一、二线城市,相较2019年提升约8个百分点。大量一、二线城市的优质地储能够为公司未来经营业绩提供支撑,但过高的比例也会让公司对其形成一种“依赖”。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~