与资本补充债补充附属一级资本不同,保险公司永续债用于补充核心二级资本,能同时提高核心偿付能力充足率和综合偿付能力充足率

作者:刘志强、黄丽妃

来源:中证鹏元评级(ID:cspengyuan)

主要内容

2021年11月19日,中国人民银行、中国银保监会就《关于保险公司发行无固定期限资本债券有关事项的通知(征求意见稿)》公开征求意见,明确保险公司可以发行无固定期限资本债券(以下简称“永续债”),本文分析了保险公司永续债与资本补充债的区别,保险公司永续债与银行永续债、非金融企业永续债的区别,并在此基础上,对保险公司永续债的未来发行情况进行展望。

(1)与资本补充债补充附属一级资本不同,保险公司永续债用于补充核心二级资本,能同时提高核心偿付能力充足率和综合偿付能力充足率。

(2)受偿二代二期工程落地、寿险行业转型及车险综合改革影响,短期内保险公司偿付能力充足率面临下降压力,其中寿险公司的下降压力更大,补充资本动力更强;保险公司的业务开展与偿付能力充足率挂钩,综合偿付能力充足率低于150%、核心偿付能力充足率低于100%的公司具有较强的补充核心二级资本的需求。

(3)保险公司永续债与银行永续债整体条款设计较为相似,无利率跳升机制,具有次级属性,包含减记或转股条款,与非金融企业永续债相比,保险公司永续债与银行永续债“股性”更强。因此,保险公司永续债的信用评级一般低于其主体评级。

(4)由于保险公司永续债可能归属为权益工具,投资者群体将受到一定限制,预计发行难度和发行成本较资本补充债有所上升,前期保险公司永续债发行主体可能以大型优质险企为主,中小险企也有较多发行机会。

2021年11月19日,中国人民银行、中国银保监会就《关于保险公司发行无固定期限资本债券有关事项的通知(征求意见稿)》(以下简称“《征求意见稿》”)公开征求意见,明确保险公司可以发行无固定期限资本债券,本文分析了保险公司永续债与资本补充债的区别,保险公司永续债与银行永续债、非金融企业永续债的区别,并在此基础上,对保险公司永续债的未来发行情况进行展望。

与资本补充债补充附属一级资本不同,保险公司永续债用于补充核心二级资本,能同时提高核心偿付能力充足率和综合偿付能力充足率

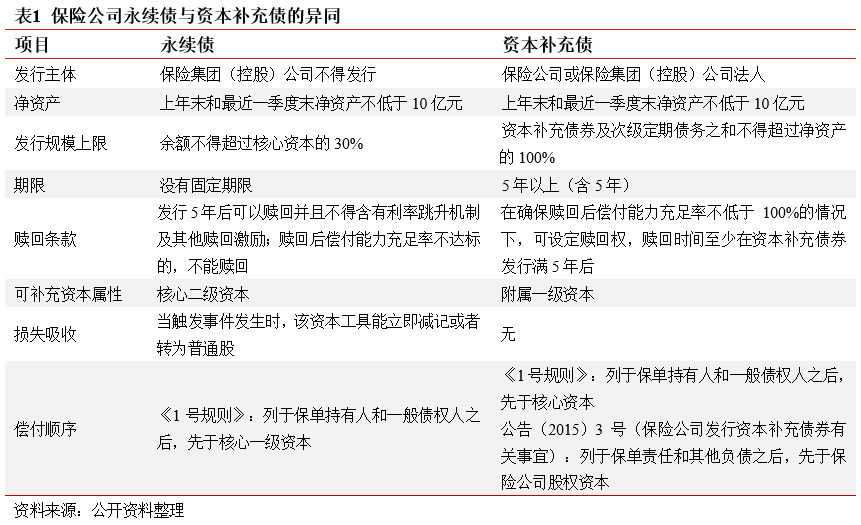

从发行主体来看,《征求意见稿》规定了保险集团(控股)公司不得发行永续债。从期限来看,永续债无固定到期期限,在偿付能力充足率达标的情况下,发行人能在发行5年后主动选择是否赎回永续债,较固定期限的资本补充债而言,稳定性更好。从资本属性来看,资本补充债用于补充附属一级资本,仅有助于提高综合偿付能力充足率,而发行永续债可以补充核心二级资本,能同时提高核心偿付能力充足率和综合偿付能力充足率。尤其重要的是,保险公司永续债包含损失吸收条款,当触发事件发生时,将进行减记或转股,有助于增强保险公司在持续经营期间的损失吸收能力。从偿付顺序来看,根据《保险公司偿付能力监管规则第1号:实际资本》(以下简称“《1号规则》”)的要求,核心二级资本的受偿顺序列于保单持有人和一般债权人之后、先于核心一级资本,附属一级资本的受偿顺序列于保单持有人和一般债权人之后、先于核心资本。

受偿二代二期工程落地、寿险行业转型及车险综合改革影响,短期内保险公司偿付能力充足率面临下降压力,其中寿险公司的下降压力更大,补充资本动力更强;保险公司的业务开展与偿付能力充足率挂钩,综合偿付能力充足率低于150%、核心偿付能力充足率低于100%的公司具有较强的补充核心二级资本需求

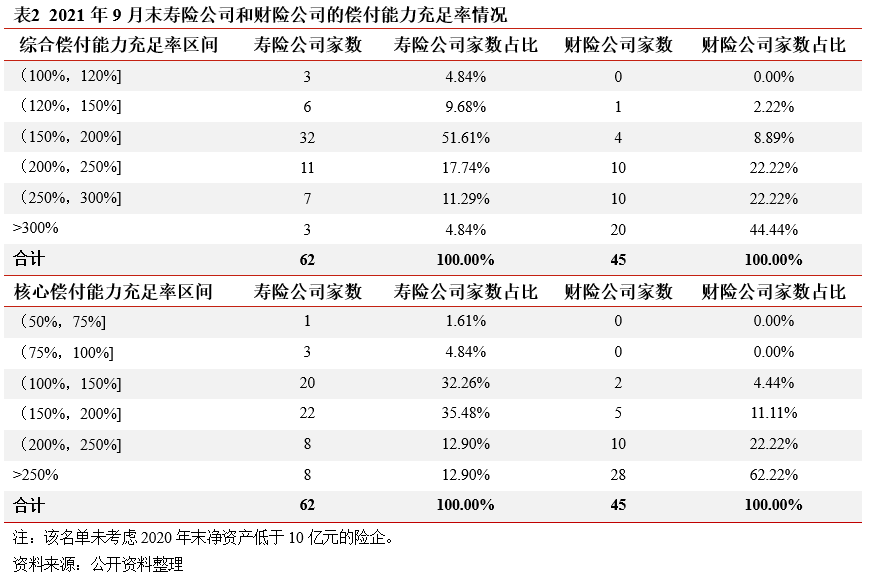

受偿二代二期工程落地、寿险行业转型及车险综合改革影响,短期内保险公司偿付能力充足率面临下降压力,其中寿险公司的下降压力更大,补充资本动力更强。受寿险产品结构和代理人渠道转型、车险综合改革等影响,保险公司保费增速承压,叠加偿二代二期工程对险企资本认定趋严,短期内保险公司偿付能力充足率有一定的下降压力。偿二代二期工程规定原计入核心一级资本的保单未来盈余将分别计入核心一级资本、核心二级资本、附属一级资本和附属二级资本,寿险公司的核心偿付能力充足率的下降幅度或将大于综合偿付能力充足率,具有更为迫切的永续债发行需求。截至2021年9月末,最近一年末净资产不低于10亿元的寿险公司和财险公司偿付能力充足率情况见下表,整体来看,财险公司的偿付能力充足率水平要高于寿险公司。

保险公司的业务开展与偿付能力充足率挂钩,综合偿付能力充足率低于150%、核心偿付能力充足率低于100%的公司具有较强的补充核心二级资本的需求。从表3来看,保险公司的保险、投资等多项业务的开展与偿付能力充足率直接挂钩,位于临界点以下(如综合偿付能力充足率位于150%以下、120%以下或100%以下,核心偿付能力充足率位于75%以下或50%以下)的保险公司,具有较强的资本补充需求。从表4来看,中游险企的资本补充压力较大,部分规模和收入较为靠前的保险公司,同样面临较大的资本补充压力。

与非金融企业永续债相比,保险及银行的永续债“股性”更强,无利率跳升机制,具有次级属性,包含减记或转股条款

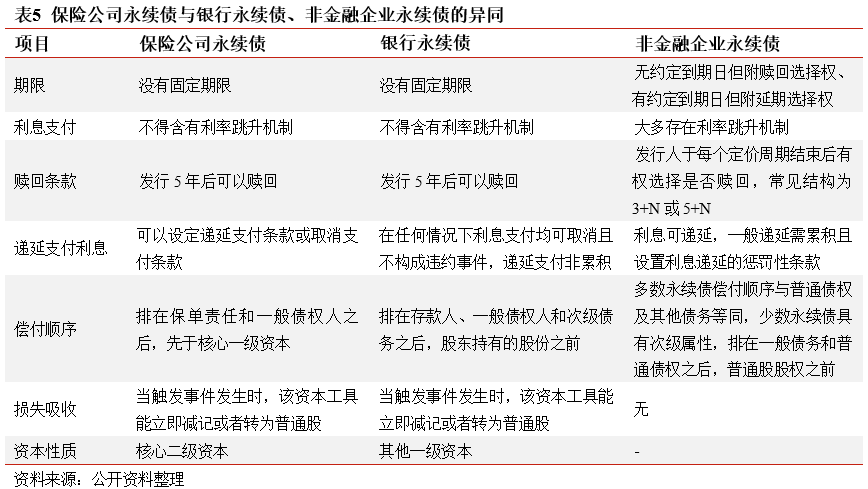

从发行目的来看,保险公司永续债主要起到补充核心二级资本的作用,银行永续债主要用于补充其他一级资本,而非金融企业永续债主要起到融资、降杠杆的功能。

从利息支付条款来看,非金融企业永续债大多存在利率跳升机制,若企业没有赎回债券,则融资成本提高,以此激励发行人选择赎回或不予延期,而监管政策要求保险公司核心二级资本工具、商业银行其他一级资本补充工具不得含有利率跳升机制及其他赎回激励,且至少5年后才能赎回,确保了保险公司永续债、银行永续债具有真正的“永续性”。

从偿付顺序来看,保险公司永续债、银行永续债均具有次级属性,而多数非金融企业永续债的偿付顺序与一般债务等同,“债性”相对更强。

损失吸收条款为保险永续债和银行永续债的特有条款,当触发事件发生时(通常为保险公司的核心偿付能力充足率低于30%、银行核心一级资本充足率降至5.125%或监管认定的无法生存条件),保险公司或银行永续债应当实施减记或转股。

整体来看,与非金融企业永续债相比,保险及银行的永续债“股性”更强,无利率跳升机制,具有次级属性,包含减记或转股条款,因此,保险公司永续债的信用评级一般低于其主体评级。

前期保险公司永续债发行主体或将以大型优质险企为主,中小险企也有较多机会

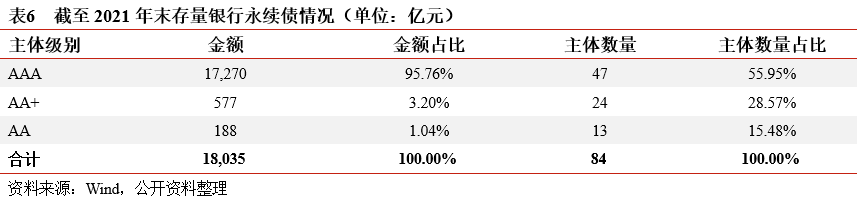

由于保险公司永续债可能归属为权益工具,投资者群体将受到一定限制,预计发行难度和发行成本较资本补充债有所上升,前期保险公司永续债发行主体或将以大型优质险企为主。保险公司永续债具有次级属性,包含损失吸收条款,整体条款设计与银行永续债较为相似,中国银行于2019年1月25日发行了第一支银行永续债“19中国银行永续债01”,从存量银行永续债来看,截至2021年末,存量银行永续债余额合计18,035亿元,其中主体评级为AAA的占比为95.76%,主体评级为AA+的占比为3.20%,可见银行永续债发行主体整体资质较高。保险公司作为持牌金融机构,整体资质相对较好,头部险企的资信等级较高,从银行永续债的发行历程及现状来看,中短期内保险公司永续债或将以大型优质险企为主。

截至2021年末,有24家主体级别为AA+、13家主体级别为AA的银行已成功发行永续债,未来中小险企也有较多的发行永续债机会。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~