本文以尿素细分行业为例重分析其碳排放情况、成本构成因素、碳交易后对其成本及利润的影响、未来价格走势情况,进而探讨未来可能的转型路径。

作者:工商评级四部

来源:联合资信(ID:lianheratings)

煤化工产业链碳排放量居我国三大能源产业链(煤化工、石油化工和燃气化工)之首,为实现碳中和目标,各省已出台了相应政策,通过政策梳理可以看出煤化工行业未来新增项目的审批将更为严格。存量煤化工企业的竞争也会加剧。本文以尿素细分行业为例重分析其碳排放情况、成本构成因素、碳交易后对其成本及利润的影响、未来价格走势情况,进而探讨未来可能的转型路径。

已发债企业中尿素产品毛利率相差较大,主要系生产工艺、装置规模、原材料获取能力、是否产生协同效应等原因所致。

尿素价格是影响其利润的重要因素。由于市场竞争激烈、行业集中度较低等因素影响,当前我国尿素企业对下游客户的价格传导能力较弱。未来,随着农业需求及工业需求的提高,以及尿素固定床装置淘汰政策落实到位可能带来的供给收缩,尿素产品价格或将得到支撑。

通过模型测算分析我们发现:

(1)原材料价格对于尿素生产成本的敏感性很大,在不同原材料价格下,煤头气流床装置的成本优势显著;在原材料价格大幅上涨的情况下,气流床四喷嘴炉装置的成本优势更为明显。电力成本也是尿素生产成本的重要影响因素,在当前“限电限产”以及煤炭价格处于高位的情况下,气流床装置的生产成本优势显著,特别是气流床航天炉装置在未来的成本优势更为明显。

(2)虽然煤头尿素的碳排放量远高于气头尿素,但碳交易后煤头尿素企业的单吨利润仍高于气头尿素。煤头气流床装置亏损的可能性远低于气头尿素,因此采用煤头气流床装置生产的企业竞争优势仍较强。同时,在当前碳交易价格下,煤头气流床尿素单吨利润仍较好,尿素企业的减碳动力不足。

(3)在不同的原材料价格、电力价格、碳交易价格的情况下,煤制尿素的优势均高于天然气制尿素,因此以煤炭作为原料方式生产尿素在我国当前环境下仍不可替代,进而导致在生产过程中降低尿素碳排放的可能性很小,如何降低能耗过程中的碳排放量成为关键。风电基于其较低的度电成本及清洁性具有很大的优势,但尿素企业就地获取风电资源的可能性较低;光伏资源清洁性较好,但度电生产成本较高,在碳交易价格过低的情况下,相比火电自供优势不太明显。未来随着碳排放指标的逐步收紧,碳交易价格或将持续提升,光伏作为清洁能源将替代火电资源成为尿素企业的主要能源供应来源。

因此本文对尿素企业主要的建议有以下几点(1)淘汰落后产能,实现技术升级;(2)提高原料端的利用率或自给能力,降低单位生产成本;(3)控制电、热消耗,优化能源结构,减少碳排放。

煤化工产业链碳排放量居我国三大能源产业链之首,为实现碳中和目标,各省已出台了相应政策,通过政策梳理可以看出煤化工行业未来新增项目的审批将更为严格。存量煤化工企业的竞争也会加剧。目前公开市场上有煤化工项目的发债企业以大型煤炭企业和少数无煤炭资源的化工企业为主,其产能布局较多的产品为焦炭和尿素。

2020年9月,我国提出“碳中和”目标,力争2030年前达到峰值,努力争取2060年前实现碳中和。据统计,我国化工产业每年消耗4.2亿吨标煤,约占到全国消费总量的8.4%;二氧化碳年排放量达到11亿吨,占全国排放总量的10%。煤化工产业链碳排放占我国三大能源产业链(煤化工、石油化工和燃气化工)碳排放近71%。因此“碳达峰、碳中和”政策的出台,对碳排放量较大的煤化工行业影响较大。

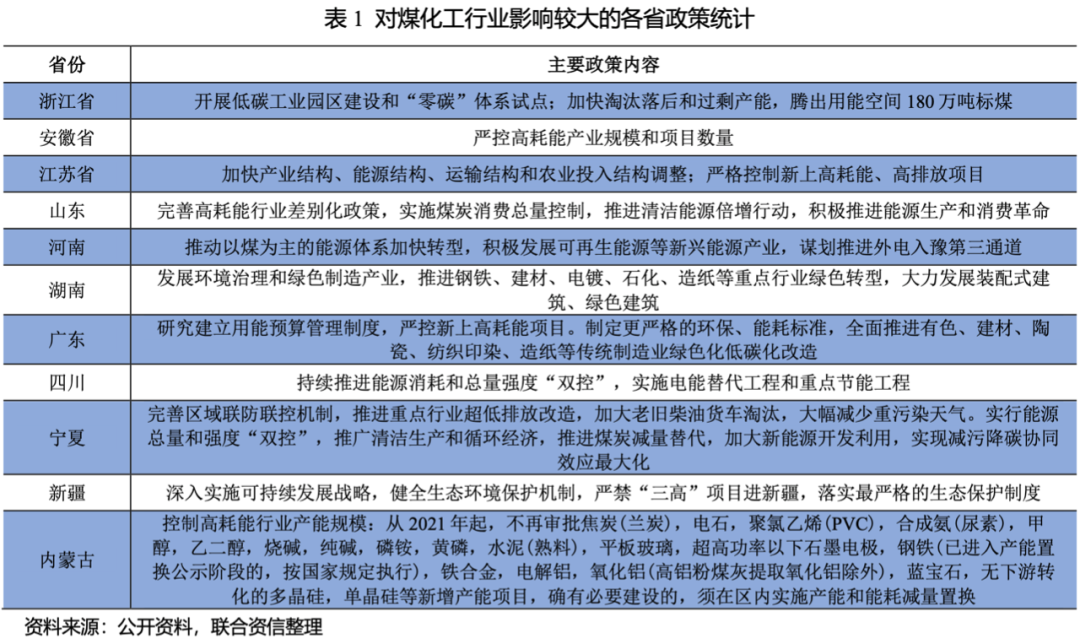

为实现碳中和目标,各省已出台了相应政策。通过政策梳理发现部分省份政策对煤化工未来发展制约性较大;主要表现在(1)严格控制高能耗、高排放“双高”项目的审批;(2)淘汰落后产能和过剩产能,实现燃煤指标释放;(3)加快超低排放改进;加快能源结构调整,如煤化工企业的电力、蒸汽等二次能源的源头结构等;(4)采用碳排放交易增加企业环境保护动力。

通过以上政策梳理可以看出,煤化工行业未来新增项目的审批将更为严格。存量煤化工企业的竞争也会加剧。

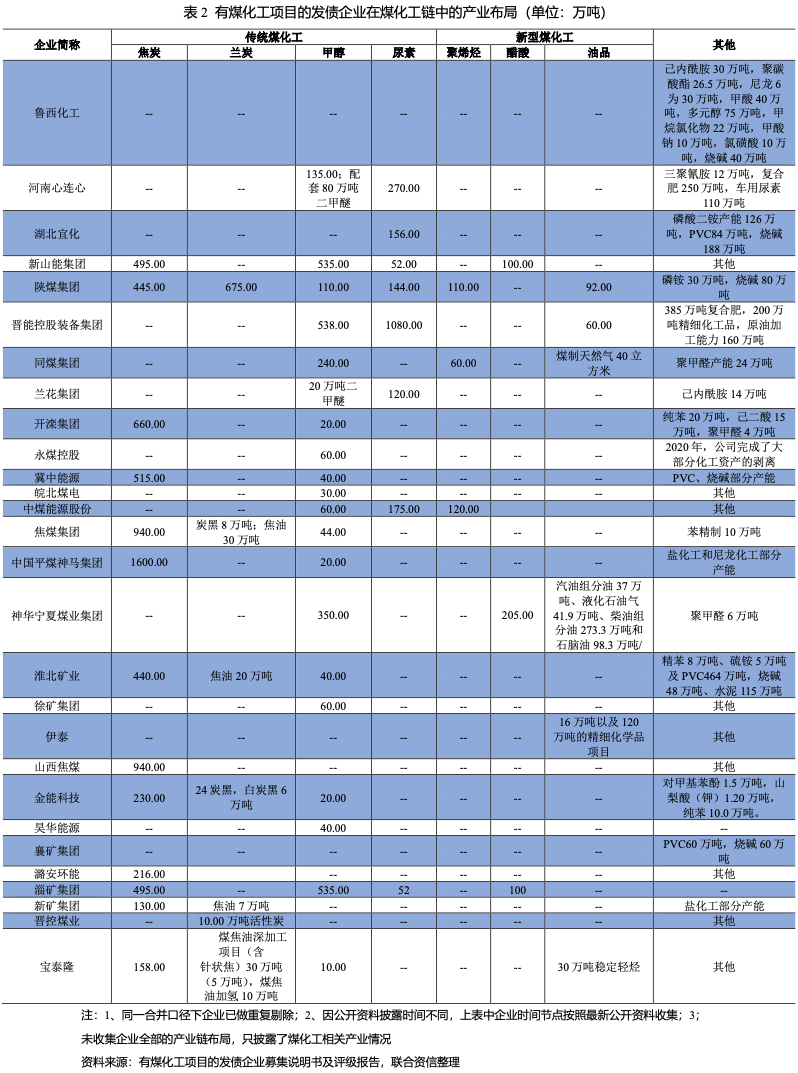

目前公开市场上有煤化工项目的发债企业主要有大型煤炭企业向煤化工产业链延伸以及少数无煤炭资源的化工企业,以大型煤炭企业为主。通过对已发债煤化工项目的企业产业布局统计发现:煤化工产业布局主要以传统煤化工为主,其中焦炭产能合计7264万吨,兰炭675万吨,甲醇2887万吨(部分作为中间产品下游部分配套聚烯烃产业),尿素2049万吨。部分企业配套煤焦油、粗苯加氢精制、二甲醚等产能。新型煤化工产业布局较少,其中聚烯烃合计产能290万吨,主要分布在晋能控股煤业集团有限公司(原“同煤集团”)、陕西煤业化工集团有限责任公司(以下简称“陕煤集团”)、中国中煤能源股份有限公司(以下简称“中煤能源”);醋酸产能合计405万吨,主要分布在山东能源集团有限公司(以下简称“新山能集团”)、国家能源集团宁夏煤业有限责任公司和淄博矿业集团有限责任公司。由于煤制天然气、煤制油的煤油价格盈亏平衡点较高,该部分业务产能较少,如内蒙古伊泰集团有限公司等部分企业前期规划的在建项目也已暂停。

整体看,产能布局较多的产品为焦炭和尿素,其中单吨尿素的碳排放量大于焦炭,因此本文以尿素细分行业为例重点分析其现有发债企业经营情况、尿素行业价格走势、成本构成因素、碳交易后对其成本及利润的影响,进而探讨未来可能的转型路径。

已发债企业中尿素产品毛利率相差较大,主要系生产工艺、装置规模、原材料获取能力、是否产生协同效应等原因所致。

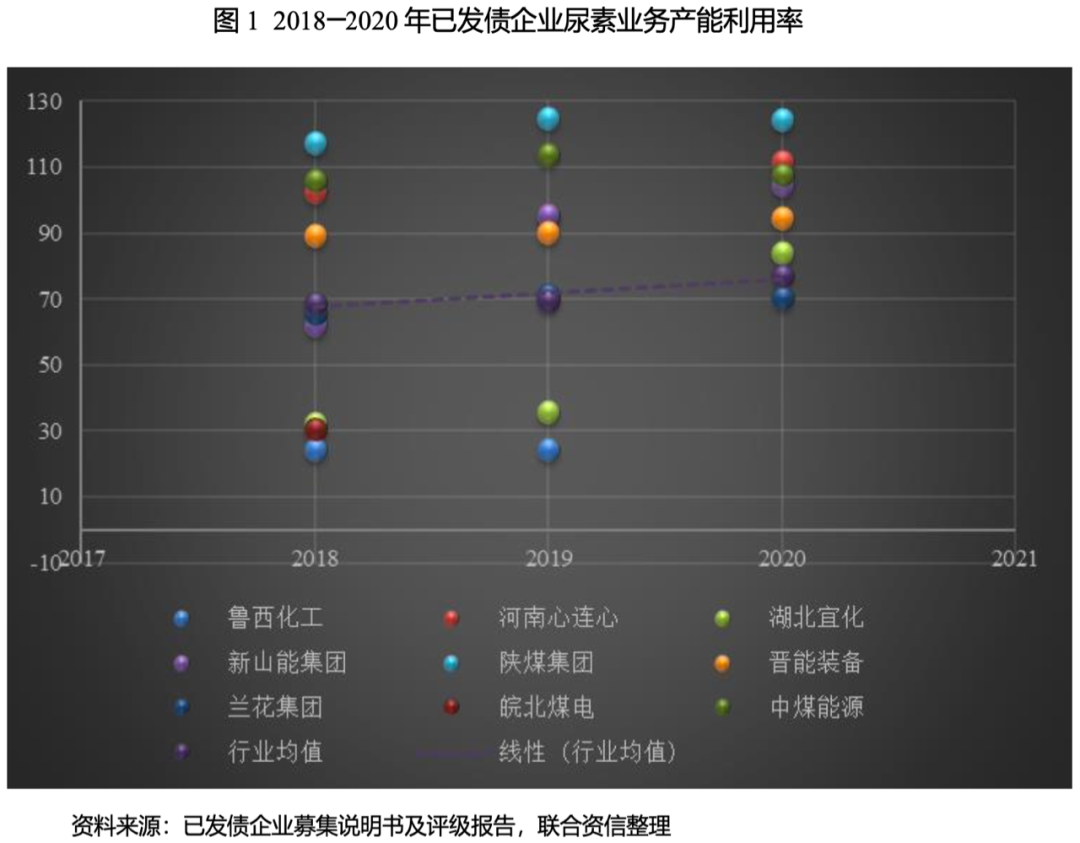

通过下图已发债尿素企业的产能利用率分布可以看出,2018年,鲁西化工、湖北宜化、新山能集团、山西兰花煤炭实业集团有限公司(以下简称“兰花集团”)和安徽省皖北煤电集团有限责任公司(以下简称“皖北煤电”)尿素产能利用率均低于行业均值。皖北煤电的子公司安徽淮化集团有限公司已于2018年停产整顿,后期不再生产尿素。

鲁西化工已逐渐退出尿素业务,2020年无尿素产量。湖北宜化下属长期停产的70万吨/年尿素装置已于2020年转让处置。2020年已发债企业的尿素产能利用率均较高,其中陕煤集团最高,为124.58%,主要系尿素落后产能淘汰后,现有尿素企业的竞争力提高。但兰花集团仍低于行业均值,根据其披露的募集显示,主要受供给侧结构性改革的持续推进和安全、环保治理的升级、国际竞争压力加大等内外环境因素影响。已发债尿素企业毛利率相差较大,主要系受生产工艺、装置规模、原材料获取能力、是否具有协同效应等原因所致。

尿素价格是影响其单吨利润的重要因素。由于市场竞争激烈、行业集中度较低等因素影响,当前我国尿素企业对下游客户的价格传导能力较弱。未来,随着农业需求及工业需求的提高,以及尿素固定床装置淘汰政策落实到位可能带来的供给收缩,尿素产品价格或将得到支撑。

1. 行业概况

尿素的上游来源是煤和天然气,尿素的下游用途最主要的是在农业领域作为氮肥。目前国内尿素作为农业用肥占比70%左右,其次主要是工业用肥及出口,工业用肥主要包括脲醛树脂、三聚氰胺、车用尿素、火电脱硫脱硝和精细化工等。我国农业生产呈小型化、分散化格局,农户对于尿素产品的价格承受能力较弱。尿素企业对下游客户成本转嫁的能力较弱。

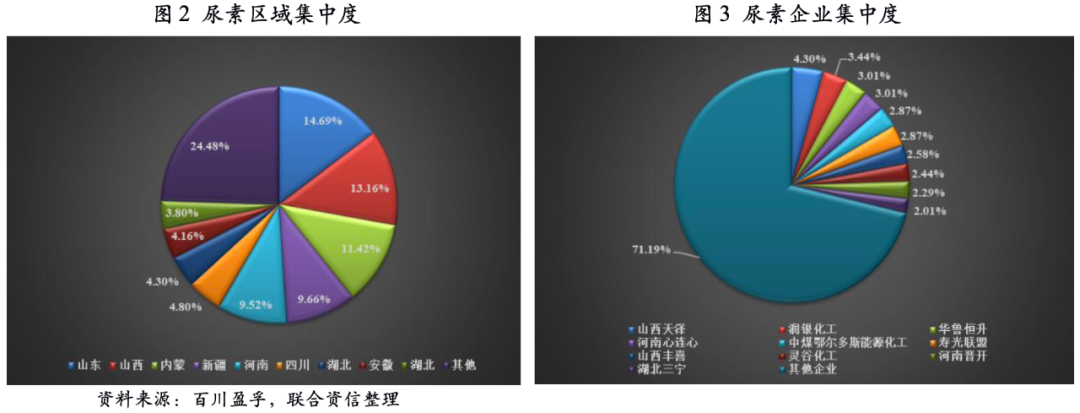

从区域集中度来看,山东、山西、内蒙产能占比靠前,占比分别为14.69%、13.16%和11.42%,但整体较为分散。从企业集中度来看,前十大企业产能合计占比28.81%,排名靠前的企业分别为山西天泽煤化工集团股份公司、山东润银生物化工股份有限公司和山东华鲁恒升化工股份有限公司(以下简称“华鲁恒升”),占比分别为4.30%、3.44%和3.01%。整体看,尿素行业集中度较低。

2. 供需关系

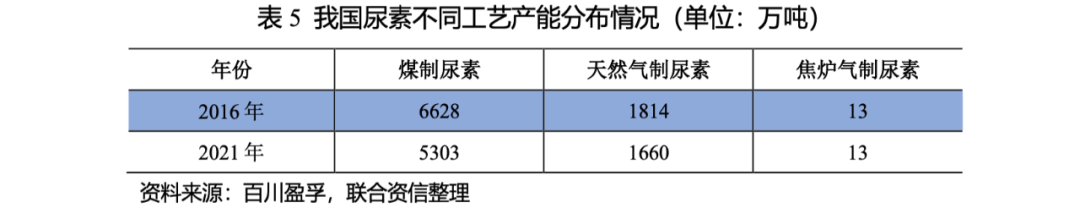

近年来,随着环保约束趋严和市场化出清,尿素行业落后产能逐步被淘汰退出市场,同时采用先进工艺的装置陆续投产,行业整体产能稳中有降。2016-2020年,我国尿素行业年均复合下降7.62%,其中,煤头尿素年均复合下降5.42%,气头尿素年均复合下降2.19%。2021年,我国尿素产能合计6976万吨,有效产能合计6355万吨。受益于落后产能的逐步出清,尿素行业产能利用率从2019年逐年回升,2021年7月产能利用率为83.15%,已处于近5年最高水平。

新增产能方面2022年预计新增产能80万吨,2023年预计新增产能20万吨,整体新增产能有限。落后产能淘汰方面,2020年6月,河南省下发了《关于下达2020年工业行业淘汰落后产能目标任务的通知》,2020年已淘汰固定床尿素产能约200万吨。2018年10月,山东省人民政府印发《关于加快七大高耗能行业高质量发展的实施方案》,尿素生产企业固定床气化炉全部予以淘汰,到2022年,山东省尿素产能控制在800万吨左右,现在山东省尿素产能为2488万吨,预计淘汰规模较大。未来其他各省固定床落后产能预计也将逐步淘汰。

需求方面,2016年以来尿素农用需求减少,工业需求增加,整体需求呈下降趋势。2016-2020年尿素表观消费量年均复合下降4.22%。

具体来看,农业需求方面,农业部2015年制定了《到2020年化肥使用量零增长行动方案》,通过减量增效和有机肥替代等措施使国内化肥施用量逐年下降。由于国家对于化肥施用量的限制,2015年,中国农用化肥使用折纯量为6023万吨,到2020年已下降至5395.8万吨。

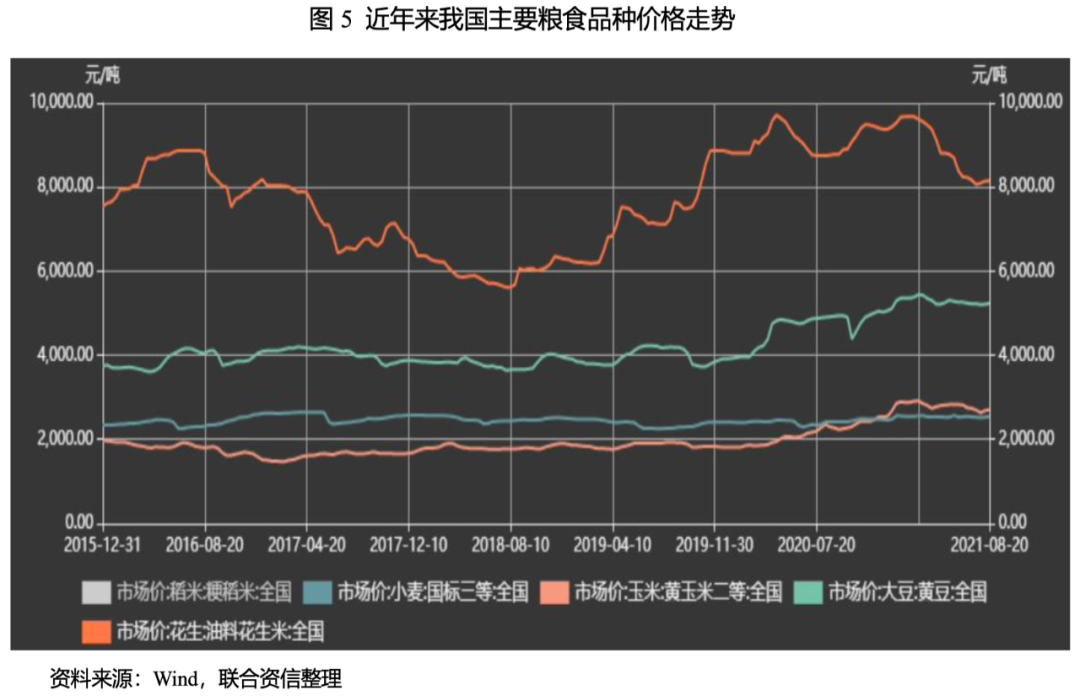

2021年1月,根据《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》目标任务,2021年,农业供给侧结构性改革深入推进,粮食播种面积保持稳定、产量达到1.3万亿斤以上。“十四五”时期各省(自治区、直辖市)要稳定粮食播种面积、提高单产水平,我国粮食自给率有望提高。同时,2020年以来,大豆、玉米、小麦、花生等各主要农作物价格上涨,有望带动其播种量增加。未来尿素农业需求有望保持温和增长。

工业需求方面,近年来,尿素因其能抑制氮氧化物的排放,开始被用于处理汽车尾气,车用尿素需求逐年增长。一辆大货卡车一年消耗车用尿素约1吨,车用尿素市场容量大约300万吨。

三聚氰胺方面,生产一吨三聚氰胺大约需要3吨尿素,三聚氰胺产量已由2016年的96.68万吨增长至2020年的133.25万吨,年均复合增长8.35%。目前三聚氰胺价格较高,单吨利润较好,三聚氰胺整体开工率较高。2021年三聚氰胺有效产能为168.50万吨,若产能完全释放将带动尿素需求较2020年增加约100万吨。

进出口方面,由于国内尿素供给较多,尿素进口量很小。出口方面,国家政策鼓励化肥出口。根据《国务院关税税则委员会关于2021年关税调整方案的通知》,对化肥出口继续保持零关税政策,对尿素、复合肥、磷酸氢氨3种化肥的配额税率继续实施1%的暂定税率。2018-2020年,中国尿素出口量逐年增长,分别为244.3万吨、494.46万吨和541.84万吨。2021年以来因印度疫情反复导致其进口需求增加,短期进而带动我国尿素出口量。长期看,国际尿素主要采用气头尿素生产,因为其便宜的天然气资源导致其生产成本较低,国内尿素在国际上的成本竞争力较弱。

3. 价格走势

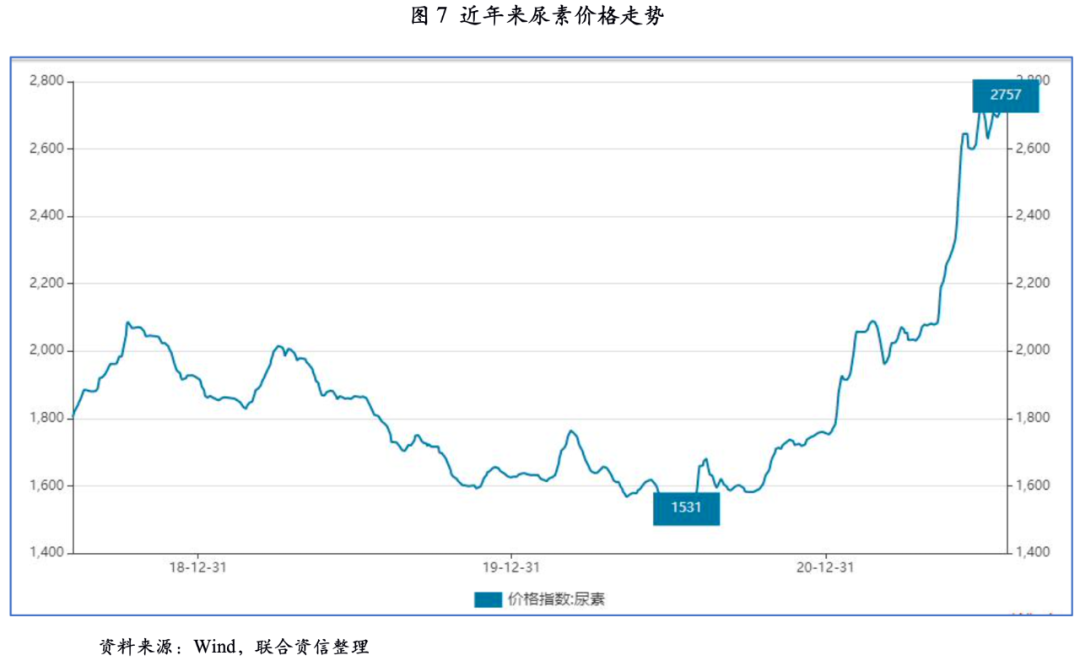

受农用化肥减少、工业需求萎缩以及化工行业景气度下行影响,2018-2019年尿素价格总体呈下滑趋势。2020年尿素价格受疫情扰动波动较大,全年价格中枢较2019年有所下降。具体看,2020年1-2月尿素价格运行平稳,3月开始,国内疫情陆续得到控制,加之春耕备肥启动,尿素价格局部大幅上涨。

但受全球疫情持续爆发影响,尿素出口减少,尿素市场供大于求导致4月份开始价格下降并于2020年7月底达到最低点。随后尿素价格在印度招标、行业检修和环保限产以及工业用肥需求增长等因素的带动下开启了快速上涨模式,2021年5月后期,由于上游无烟煤价格大幅上涨导致尿素价格大幅攀升,目前尿素价格属于历史高位。未来,尿素农业需求及工业需求有望提高;同时若尿素固定床装置淘汰政策落实到位,尿素供给将会收缩,产品价格有望得到支撑。

1.碳排放情况

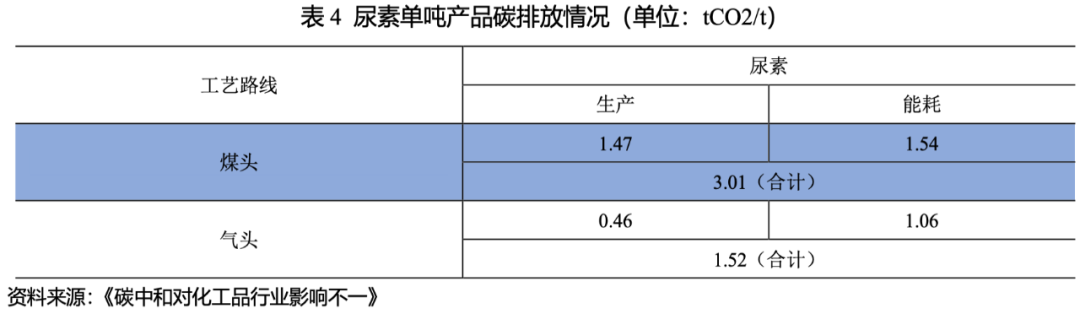

从化学反应过程来看,煤化工是通过化学手段将原料煤中绝大部分的碳转化为另一种能源型产品及含碳化学品,在生产过程中会排放部分二氧化碳;同时,煤化工在电力和热力供应上会使用燃料煤,进而会有能耗排放。单吨煤头尿素产品在生产过程中将排放二氧化碳1.47吨,生产能耗过程中排放二氧化碳1.54吨;合计排放3.01吨。单吨气头尿素在生产过程中将排放二氧化碳0.46吨,能耗过程中排放1.06吨,合计排放1.52吨。总体看,气头尿素碳排放量较少,煤头尿素碳排放量较多。气头尿素和煤头尿素能耗产生的碳排放量均大于碳转换过程中的碳排放。

2.成本构成情况

现阶段,我国尿素产能中以天然气为原料的约占24%,以煤炭为原料的约占76%(其中固定床工艺占比34%左右)。煤头尿素主要在华北等煤资源丰富的地区,气头尿素主要集中在西南天然气丰富地区。由于处于产业链条的下游,在原料资源稀缺的情况下,尿素企业不可避免地对上游产业产生较强的依赖,因此,原料保障、议价能力将构成尿素企业竞争力的重要组成部分。近年来,国内天然气消费迅速增长,多数气头尿素生产企业由于天然气供应阶段性紧张被迫停产检修。相比而言,大型煤头尿素生产企业在资源获得、议价能力等方面存在一定天然优势,原料供应保障能力较强,但受落后产能淘汰影响,煤制尿素产能也大幅下降。

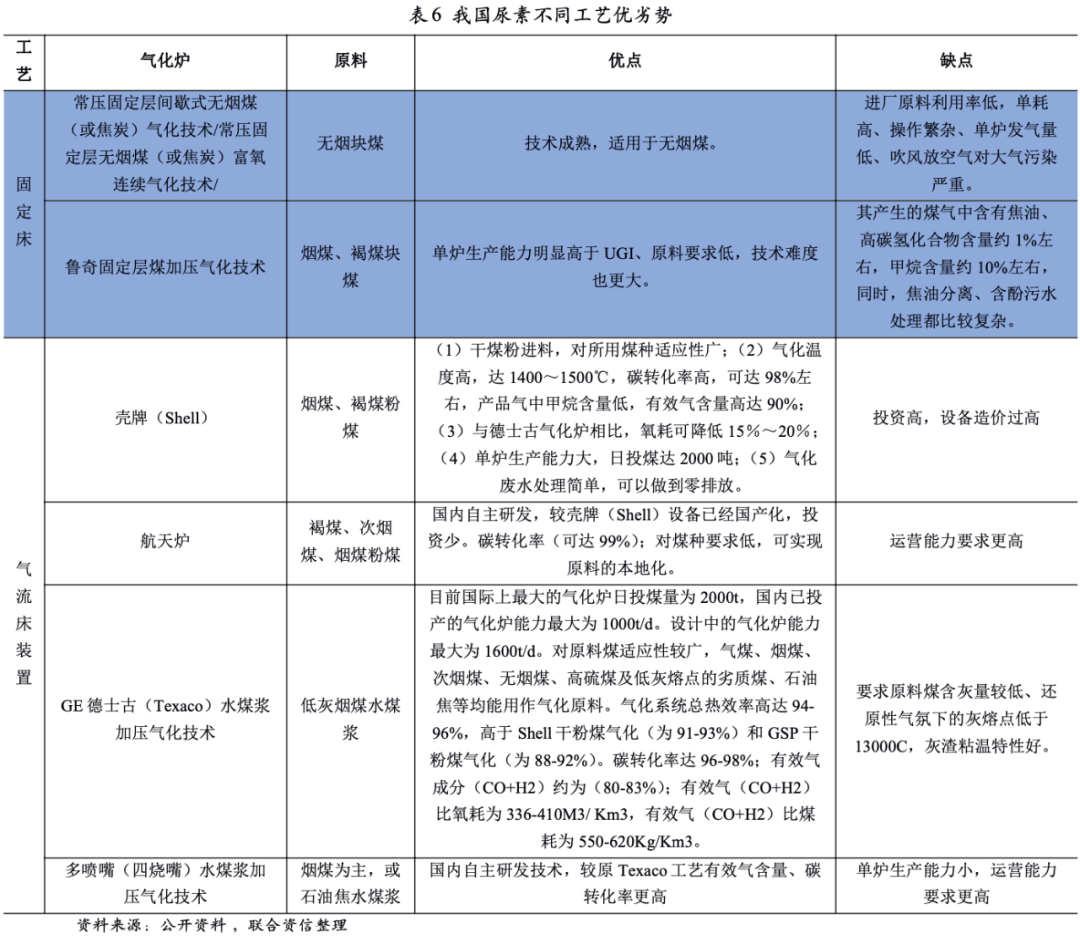

当前煤制尿素煤化工生产装置主要分为两类,一种是固定床装置,一种是气流床装置。其中气流床从进料方式上又可以分为干法(干粉进料)和湿法(水煤浆进料)。干法气化装置目前在国内应用较多的主要有壳牌(Shell)和航天炉;湿法气化装置目前在国内应用较多的有GE德士古(Texaco)、四喷嘴等,这些气化炉在原材料、能耗、碳转化率、投资规模等各方面均不同,具体优劣势如下表所示。

在无烟煤为原料的装置下,生产1吨尿素,需消耗无烟煤1吨左右,100公斤左右的动力煤,1000度左右的电。在烟煤原料的装置下,航天炉装置消耗的烟煤为1.3~1.5吨,耗电量140~200度电;四喷嘴气化炉装置消耗的烟煤为0.75~0.79吨,耗电量控制在700~1000度电。气头尿素的生产成本主要由天然气价格、电费和加工费组成,生产1吨尿素需消耗600~800立方米天然气。

通过以上表格可以看出:

煤头固定床装置生产成本公式为:1×无烟煤价格+1000×电价+320(人工折旧等费用,各个企业均有差异,假设为320元/吨);

煤头气流床航天炉装置生产成本公式为:1.3×烟煤价格+140×电价+320;

四喷嘴炉装置生产成本公式为:0.75×烟煤价格+700×电价+320;

气头尿素装置生产成本公式为:600×天然气价格+700×电价+350。

3. 成本构成因素敏感性分析

(1)原材料价格对生产成本的影响

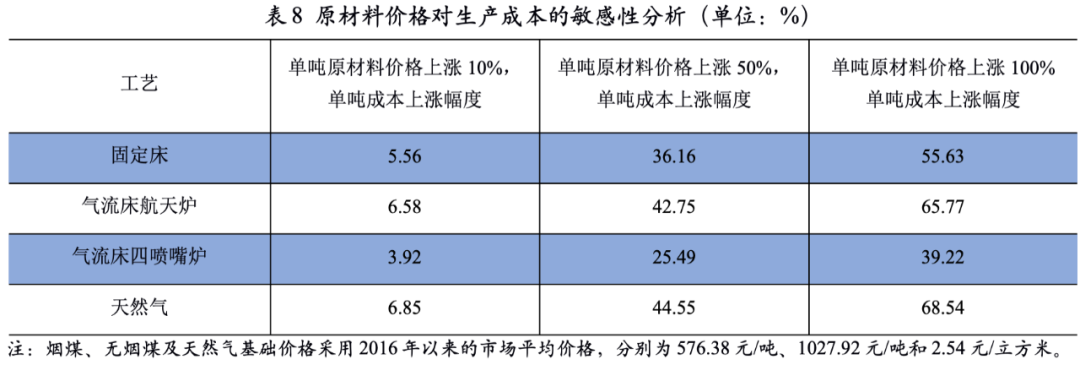

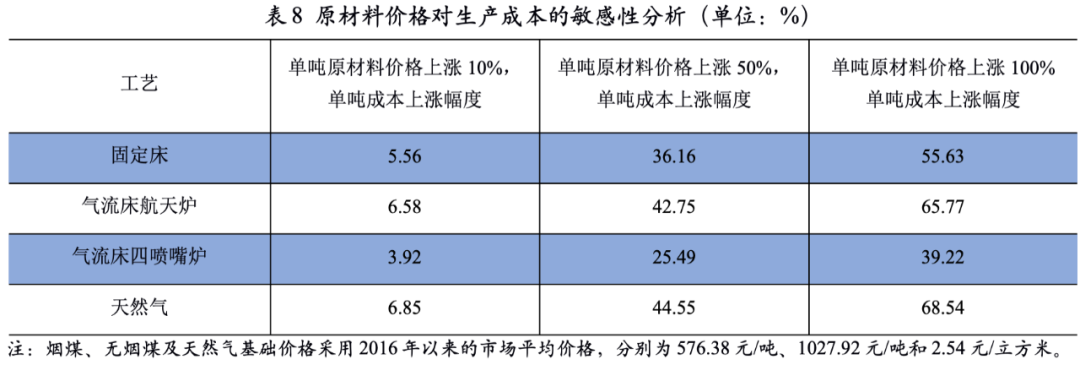

假设在其他期间费用以及电价(假设电价为0.5元/度)不变,在原材料上涨幅度分别为10%、50%和100%的情况下,不同工艺下尿素的生产成本上涨幅度如下表所示。可以看出天然气装置对原料价格的敏感性最高,气流床四喷嘴炉装置对原料价格的敏感性最低,但整体来看原材料价格变动对产品成本影响很大。

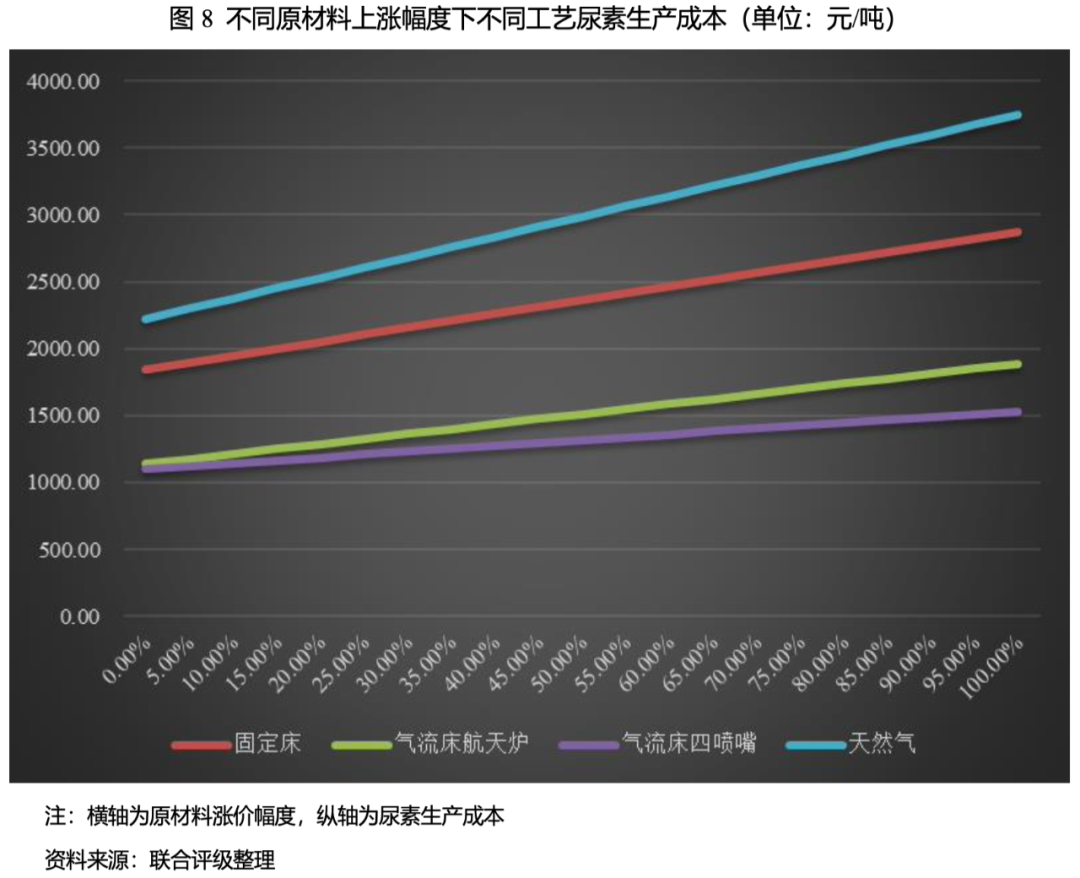

通过2016年以来无烟煤、烟煤及天然气价格的走势,粗略估算出不同工艺下尿素的成本走势(如下图)。从下图可以看出,2016年以来,气头尿素成本在2000~2500元/吨浮动;煤头固定床装置成本在1500~2000元/吨浮动;煤头气流床装置在1000~1500元/吨浮动,同时煤头气流床航天炉装置和四喷嘴炉装置的成本相差不大,但是四喷嘴炉装置的生产成本整体略低一点,特别是在原材料价格上涨幅度较大的情况下优势更为明显;总体而言气头尿素成本>煤头固定床装置成本>煤头气流床装置成本。

整体看,原材料价格对尿素成本的影响很大,气头尿素由于我国天然气资源相对匮乏且价格较高整体优势不明显。煤头尿素中原料煤炭自供程度、煤种、运输距离、煤炭价格等因素是影响其原料成本的重要因素,同时,增加原料的利用率是节约其生产成本的重要方式。在不同原材料价格下,煤头气流床装置成本的成本优势明显;在原材料价格大幅上涨的情况下,气流床四喷嘴炉装置的成本优势更为明显。

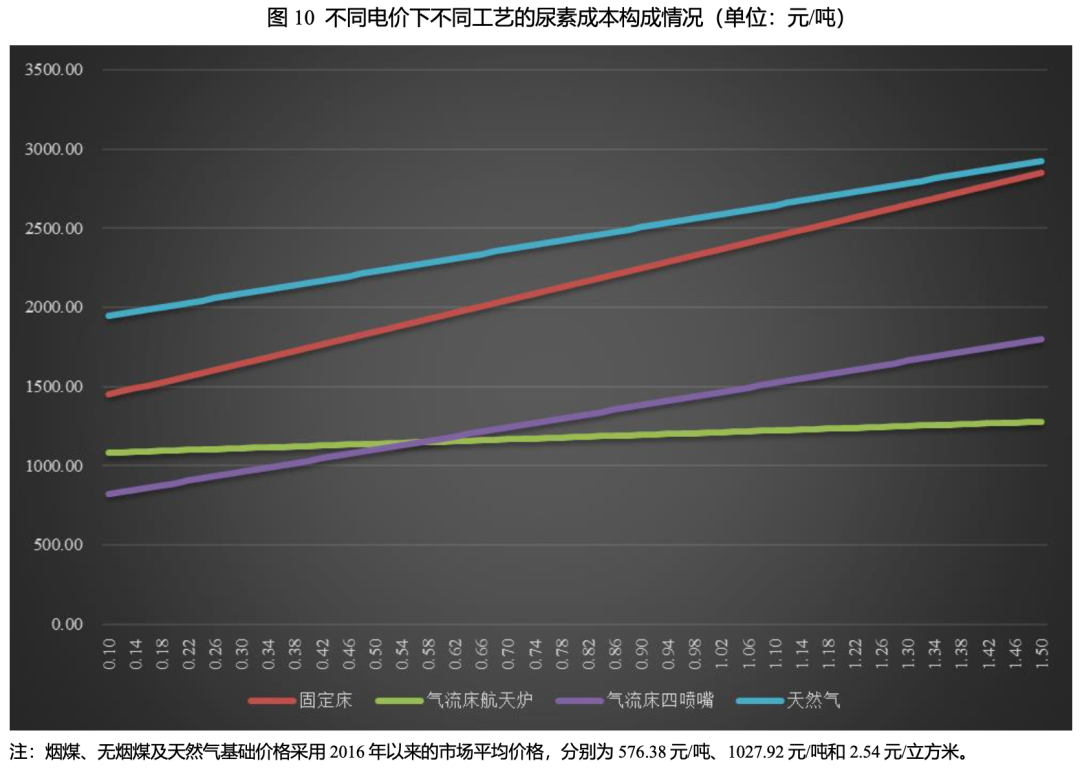

(2)电价对生产成本的影响

假设其他期间费用以及原材料价格不变,其中烟煤、无烟煤及天然气基础价格采用2016年以来的市场平均价格,分别为576.38元/吨、1027.92元/吨和2.54元/立方米,在电价起始价格0.1元/度(现在市场上风电发电的最低成本)分别上涨1倍、4倍和8倍的情况下,不同工艺下尿素的生产成本上涨幅度如下表所示。同时,通过不同电价测算出不同工艺的成本构成如下图所示。通过数据测算可以看出气流床四喷嘴炉装置对电价的敏感性最高,气流床航天炉装置对电价的敏感性最低。天然气工艺和固定床工艺在不同电价下生产成本始终高于气流床工艺。当电价小于0.57元/度的情况下,气流床四喷嘴炉装置的生产成本更低;当电价高于0.57元/度,气流床航天炉装置的生产成本更低。

整体看,气流床工艺的生产成本优势显著,特别是在当前“限电限产”以及煤炭价格处于高位的情况下,气流床航天炉装置的成本优势更为明显。

4. 碳交易后对生产成本及利润的影响

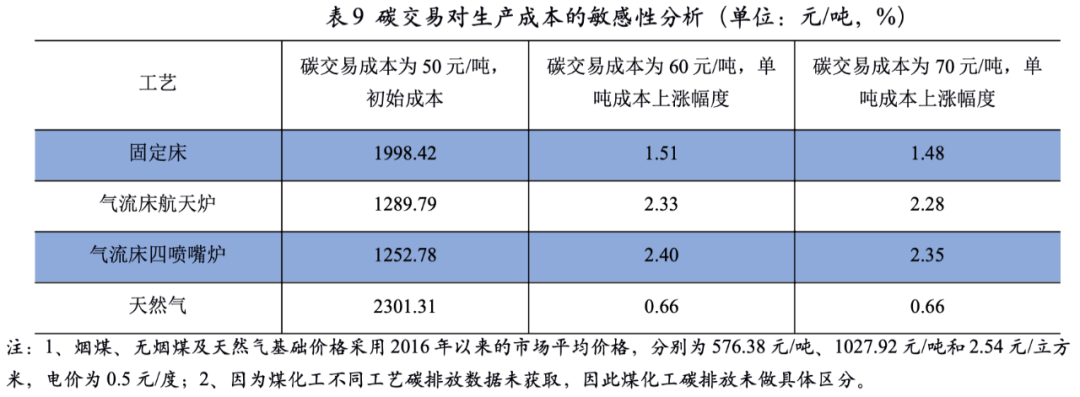

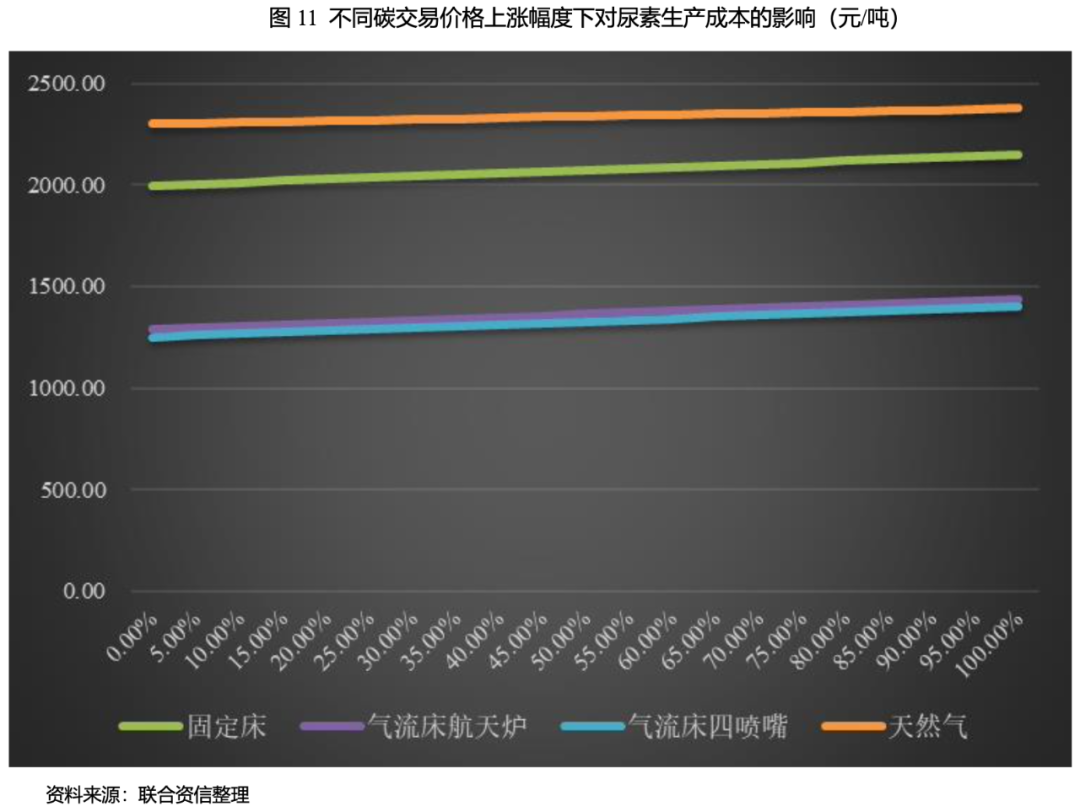

(1)碳交易价格对生产成本的影响

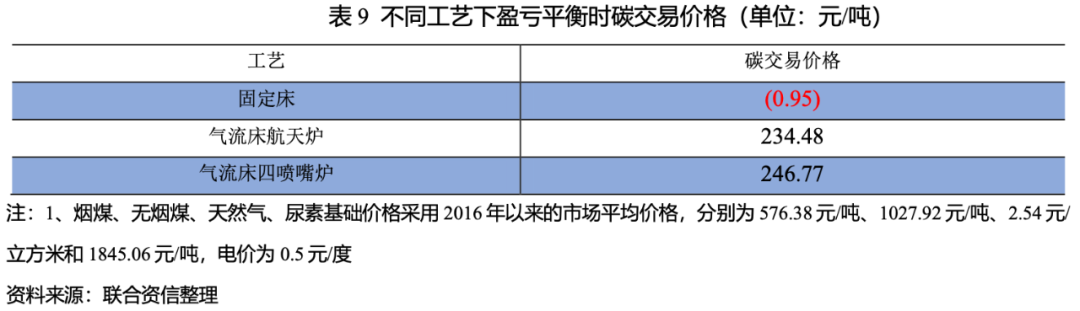

假设在其他期间费用、原材料价格(烟煤、无烟煤及天然气基础价格采用2016年以来的市场平均价格,分别为576.38元/吨、1027.92元/吨和2.54元/立方米)以及电价为0.5元/度不变,在碳交易起始价格50元/吨(自7月份全国碳市场交易启动以来,全国碳配额价格一直维持在50元/吨以上,期间最高价曾超过60元/每吨,因此下文假设碳交易成本为50元/吨作为起始成本),不同工艺下尿素的生产成本上涨幅度如下表所示。同时,通过不同碳交易价格测算出不同工艺的生产成本如下图所示。通过测算可以看出天然气对碳交易价格的敏感性最高,固定床装置对碳交易价格的敏感性最低。虽然煤头尿素的碳排放量远高于气头尿素,但碳交易后煤头尿素企业的单吨生产成本仍低于气头尿素。整体看,碳交易成本对尿素生产成本的敏感性较低。

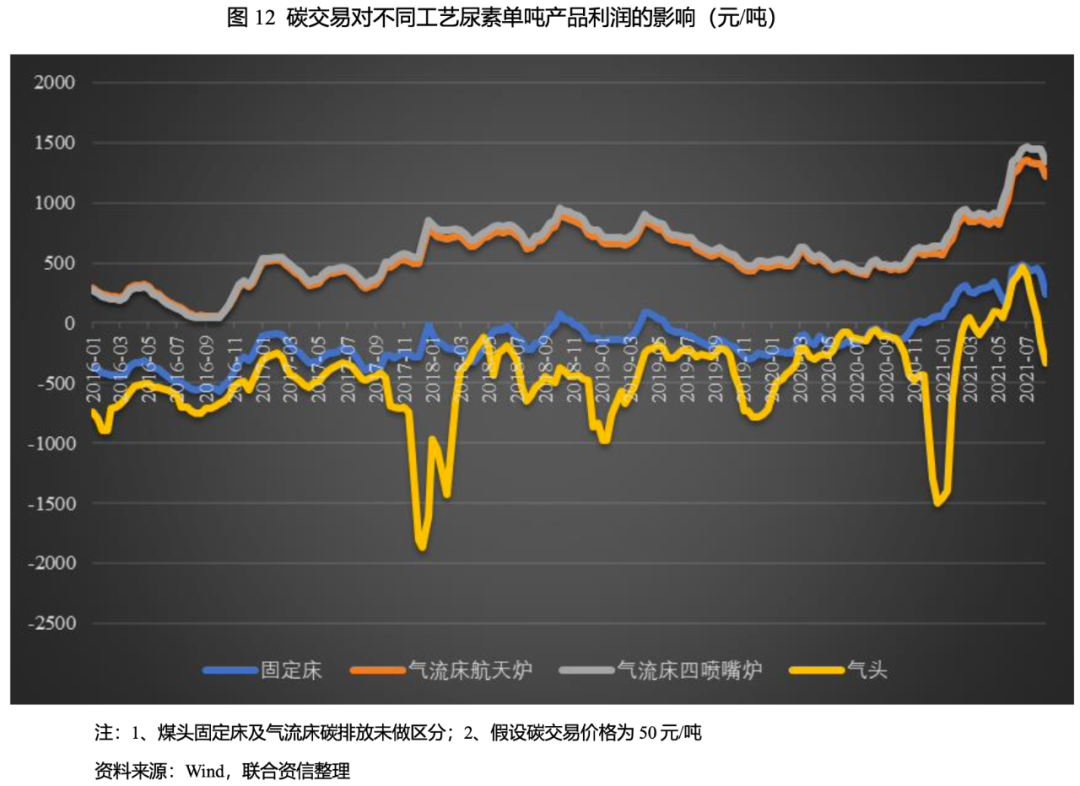

(2)不同原材料价格下碳交易后利润情况

通过上文测算发现原材料价格变动对尿素的生产成本影响很大,因此不同原材料价格下碳交易后能否实现盈利至关重要。下图选取2016年以来不同原料的历史数据以及尿素价格的历史数据,通过尿素碳交易后单吨利润公式(碳交易后单吨利润=尿素价格–尿素成本–碳交易成本)测算可以看出气头尿素利润<煤头固定床装置利润<煤头气流床装置利润,虽然煤头尿素的碳排放量远高于气头尿素,但煤头尿素企业的单吨利润仍高3于气头尿素,主要系我国天然气资源紧张,气头尿素的原料成本较高所致。同时,煤头气流床工艺基本均实现了盈利,气流床航天炉装置和气流床四喷嘴炉装置的单吨利润差距不大,天然气及固定床工艺产生亏损的可能性很大。因此,煤头气流床工艺在碳交易后优势显著,其中气流床航天炉装置和气流床四喷嘴炉装置的优势相当。整体看,虽然煤头尿素的碳排放量远高于气头尿素,但碳交易后煤头尿素企业的单吨利润仍高于气头尿素,采用煤头气流床工艺的企业更具优势。在当前碳交易价格下,煤头气流床尿素单吨利润仍较好,尿素企业的减碳动力不足。

(3)不同能源供给下碳交易后成本及利润情况

通过上文分析,在不同的原材料价格、电力价格、碳交易价格等情况下,煤制尿素的优势均高于天然气制尿素,因此以煤炭作为原料方式生产尿素在我国当前环境下仍不可替代,进而导致在碳转换生产过程中的尿素碳排放下降的可能性很小,如何降低能耗产生过程中的碳排放量成为关键。市场上也有部分企业在探讨采用新能源代替传统燃煤能耗,例如煤化工上市公司宝丰能源计划建设国家级太阳能电解水制氢综合示范项目,该项目通过太阳能生产绿色电能,再用绿色电能作为动力,通过电解水制取出“绿氢”和“绿氧”,用“绿氢”替代煤作为原料,“绿氧”替代煤作为燃料。

当前我国电力供给主要有光伏、风电、火电及核电,下文假设尿素生产过程中电力及热能主要通过光伏、风电、火电三种方式自供。风电及光伏自供的度电成本采用市场上风电或光伏企业2016-2020年的度电营业收入–度电净利润平均值测算,火电自供的度电成本采取上网电价测算。同时,光伏及风电作为清洁能源,在能耗产生过程中的碳排放量为零;进而考虑在碳交易(假设碳交易成本为50元/吨)的背景下,测算不同能源供应下碳交易后成本及利润情况。从下表可以看出,风电的度电成本较低,不同工艺下均具有成本优势,其中气流床四喷嘴炉装置的生产成本最低。光伏因为度电成本较高,不同工艺下生产成本均高于火电及风电的能源供应方式;而气流床航天炉装置和气流床四喷嘴炉装置的生产成本相当。在考虑碳排放-碳交易后可以看出,风电作为能源供应的方式成本优势更为明显。光伏作为能源供应的方式下,气流床航天炉装置的成本优势大于火电,其他工艺仍然不及火电;但是随着碳交易成本提升,光伏作为能源供应的方式成本优势均大于火电。整体看,风电基于其较低的度电成本及清洁性导致碳排放量较少进而具有很大的优势,但是尿素企业就地获取风电资源的难度较大。光伏资源清洁性较好,但度电生产成本较高,在碳交易价格低于70元/吨时,优势不太明显。但是未来随着碳排放指标的逐步收紧,碳交易价格或将持续提升,光伏作为清洁能源将替代火电资源成为尿素企业的主要能源供应来源。

五、未来发展建议

“碳中和”对煤化工企业而言是又一次的供给侧改革,是企业成本、技术革新以及企业盈利的竞争。为适应“碳中和”政策影响,对尿素企业有以下建议:

(1)淘汰落后产能,实现技术升级

固定床工艺的整体生产成本较高,环境污染严重,市场竞争力较弱。同时,部分省份已经出现政策指导淘汰固定床工艺。通过先进的技术工艺,提高原料适应性,以河南心连心为例,公司采用的水煤浆气化技术,碳转化率可达到98%以上,凭借该技术,河南心连心能够使用价格较低的烟煤作为生产原料,而行业内大量使用的传统工艺则需使用价格较高的无烟煤,导致其成本较低,毛利率较高,竞争优势明显。

(2)提高原料端的利用率或自给能力,降低单位生产成本

原材料对煤化工企业的生产成本影响很大。当前大型煤炭企业均布局煤化工业务,主要基于其原料保障能力。提高煤炭资源的利用率、降低产品的碳单耗,既能减少碳排放,又能降低生产成本。

(3)控制电、热消耗,优化能源供应结构,减少碳排放

煤化工在电力和热力供应上会使用燃料煤,进而会有能耗排放。气头尿素和煤头尿素能耗生产过程中的碳排放量均大于生产过程中。一方面可提高装置的自身工艺水平,从而降低电、热的消耗。另一方面,应优化能源供应结构,如采用光伏、风电等清洁能源生产电、热能有效减少碳排放量。

本文局限性说明:

(1)尿素成本构成公式中原料消耗均选取了最低单耗;期间费用选取了特定值,不同企业的成本构成略有差异;

(2)原材料及产品价格数据选取存在一定的局限性,例如天然气价格选取了全国液化天然气LNG市场价测算,与市场上尿素生产企业的燃气采购成本存在差异。

(3)为了分析单一变量的影响,本文假设了其他因素完全不变,与实际市场运行存在一定差异。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~