债务压力之下,鹏博士一边抛出定增计划,一边转让资产,最大民营运营商的转型之路压力重重。

作者:感恩赞赏你

来源:小债看市(ID:little-bond)

债务压力之下,鹏博士一边抛出定增计划,一边转让资产,最大民营运营商的转型之路压力重重。

7月27日,联合资信公告称,确定维持鹏博士(600804.SH)主体长期信用等级为AA,维持“17鹏博债”、“18鹏博债”信用等级为AA,评级展望调整为负面,并将其主体及相关债项移出可能下调信用等级的评级观察名单。

信用评级公告

公告显示,未来一年鹏博士将面临很大的集中偿付压力,其整体偿债能力承压,偿债压力缓释有赖于业务转型的持续推进和数据中心等其他资产出售及非公开发行股票事项的快速完成。

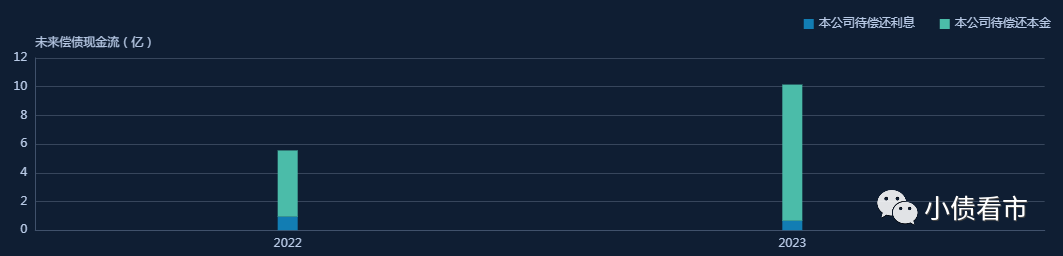

《小债看市》统计,目前鹏博士存续债券两只,存续规模14.11亿元,其中“17鹏博债”将于2022年到期,“18鹏博债”将于明年行使回售选择权,其面临集中偿付压力较大。

存续债券到期分布

除此之外,鹏博士还存续一只美元债,存续规模3.72亿美元,将于明年12月到期,值得注意的是该美元票据此前已多次展期。

截至2020年底,鹏博士已逾期未偿还短期借款5.35亿元,为其间接控股公司于2019年11月发行的美元票据借款。

据官网介绍,鹏博士成立于1985年,1994年在上交所上市,多年来深耕通信行业,始终围绕大数据及云计算、通信及互联网接入业务等开展经营。

鹏博士是国内规模较大的民营电信增值服务上市公司,连续五年蝉联“互联网百强企业”榜单,拥有全国范围牌照的全业务运营商。

鹏博士官网

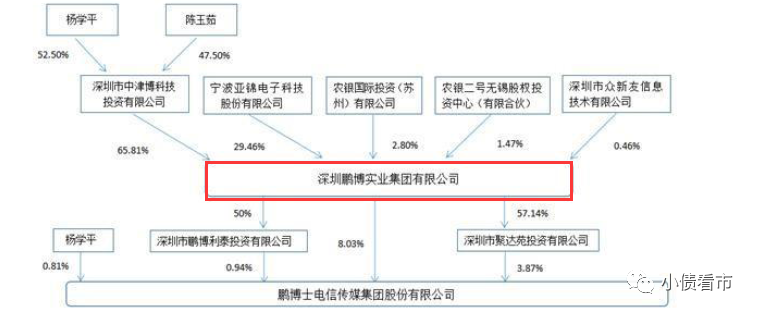

从股权结构上来看,鹏博士的控股股东是鹏博实业,持股比例为8.03%,公司实控人为杨学平,杨学平与陈玉茹为夫妻关系。

股权穿透图

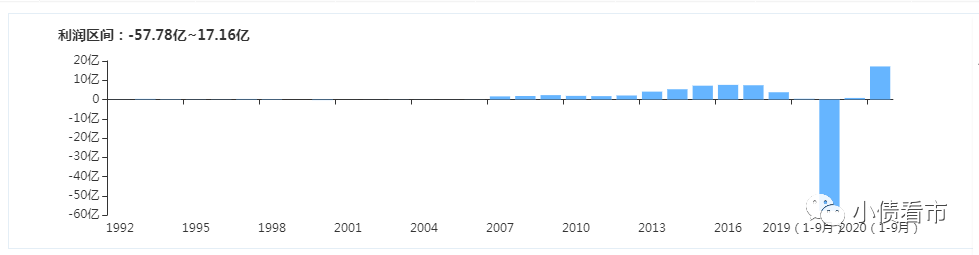

2017年以来,由于宽带业务收入下降,鹏博士盈利能力欠佳,营业收入和净利润双双下滑,甚至在2019年出现巨亏。

2019年,在计提大额资产减值后,鹏博士巨亏57.51亿元,整体盈利能力随之大幅下降。

从去年开始,鹏博士推进业务转型,从重资产向轻资产服务型业务转型,利润总额虽扭亏为盈,但主要归功于其处置长城宽带等多家子公司股权。

盈利能力

值得注意的是,业绩下滑的同时,鹏博士的经营获现能力也在不断恶化。

2015-2020年,鹏博士经营性现金流净额分别为46.58亿、41.39亿、34.83亿、21.83亿、10.49亿以及-2.69亿元,可以看出其现金流水平一路下滑,直至转为净流出状态。

经营性现金流情况

截至今年一季末,鹏博士总资产为125.92亿元,总负债115.91亿元,净资产10.01亿元,资产负债率92.05%。

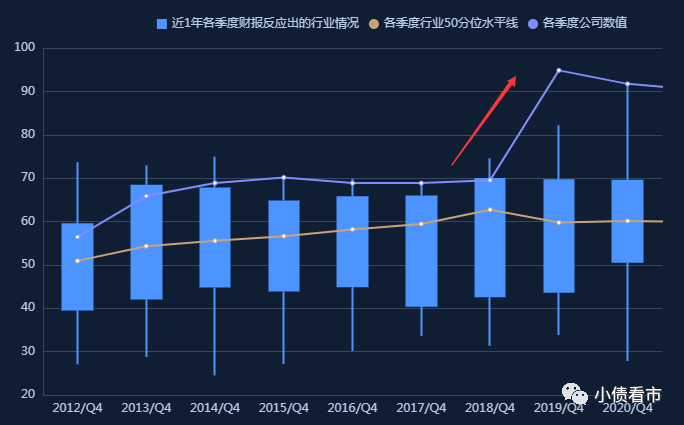

近年来,鹏博士财务杠杆水平不断攀升,2019年大额资产减值后负债率猛增至94.84%,后一直维持在高位,且明显高于行业平均水平。

财务杠杆水平

《小债看市》分析债券结构发现,鹏博士主要以流动负债为主,占总债务比为62%,债务结构待优化。

截至同报告期,鹏博士流动负债有71.98亿元,主要为短期借款,其一年内到期的短期债务有15.29亿元。

相较于短债压力,鹏博士的流动性明显不足,其账上货币资金有12.3亿元,不足以覆盖短债,现金短债比为0.8,存在较大短期偿债压力。

值得注意的是,一直以来鹏博士的流动资产均无法覆盖流动负债,流动比率和速动比率小于1,其短期偿债能力指标持续恶化。

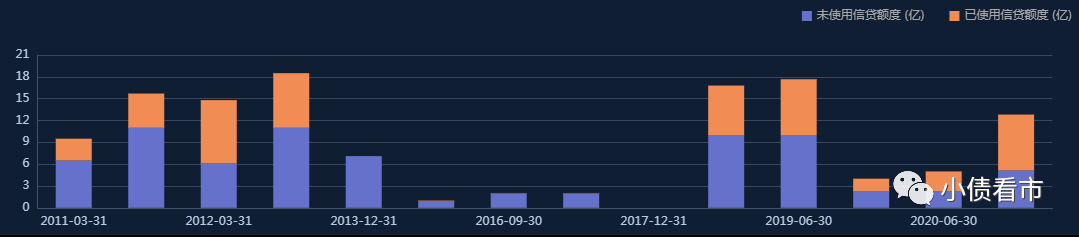

在备用资金方面,截至2020年末鹏博士银行授信总额为12.81亿元,未使用授信额度为5.13亿元,可见其财务弹性一般。

银行授信情况

除此之外,鹏博士还有43.93亿非流动负债,主要为应付债券,其长期有息负债合计25.76亿元。

整体来看,鹏博士刚性债务规模有43.08亿元,主要以长期有息负债为主,带息债务比为37%。

有息负债高企,鹏博士的财务费用支出也连年增长。

2019和2020年,鹏博士的财务费用分别为2.78亿和4.31亿,对公司利润形成较大侵蚀;另外其销售费用和管理费用更是惊人,期间费用把控能力待提高。

在偿债资金方面,鹏博士主要依赖于外部融资,作为上市公司其融资渠道较为多元,除了发债和借款,还通过租赁、应收账款、定增以及股权质押等方式融资。

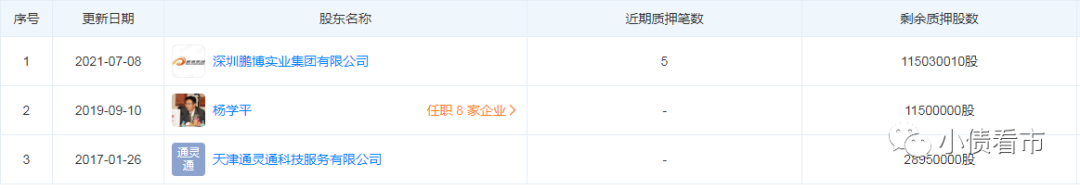

据最新公告,鹏博实业及其一致行动人所持有鹏博士股份累计质押数量为约1.82亿股,占其所持有公司股份数量的99.87%,可以看出其股票质押率非常高,不仅存在爆仓风险,还存在实控人变更风险。

股权质押情况

为了缓解债务压力,鹏博士一边抛出定增计划,一边转让资产。

2020年,鹏博士拟非公开发行股票募集22.07亿元用于偿还有息债务,今年6月1日定增获中国证监会审核通过,证监会核准其非公开发行不超过3.4亿股新股。

同年,鹏博士与平盛国际、锦泉投资签订协议,转让公司数据中心资产等,价格为23亿元。

不过,后来由于锦泉投资的股权出现问题,上述交易并未成功。

今年1月,又传出宝能创展收购鹏博士13个数据中心资产、业务及债务的消息,近日鹏博士再次公告称向后者转让数据中心资产组改为5个。

除了拟转让数据中心资产,鹏博士将所持北京电信通电信工程有限公司100%股权质押予福建省邮电工程有限公司,作为数据中心项目施工总承包合同项下工程款项的还款保证及承担违约责任的担保,涉及金额暂定为4.158亿元。

总的来看,受宽带业务影响,鹏博士盈利和经营获现能力大幅下滑;债务负担沉重,财务杠杆高企,资金链紧绷。

鹏博士原名成都工益冶金股份有限公司,原主营业务为特钢冶炼,直到2007年才进入互联网增值服务领域。

2009年,鹏博士剥离特钢冶炼等传统业务后,触角逐渐渗透到互联网接入、数据中心业务及相关的互联网增值服务业务,在业内曾有“第四大电信运营商”之称。

随着业务的不断扩张,鹏博士开启了大规模外延式并购之路。

《小债看市》统计,2011年以来鹏博士并购项目10余起,投资性现金流净流出超250亿元,最高形成商誉20亿。

历年来并购情况

在鹏博士一系列大手笔的并购中,最著名的莫过于收购长城宽带了。2011和2012年其分两次共耗费18亿元收购长城宽带100%股权。

在收购完成后的几年里,长城宽带确实让鹏博士的财报大放异彩。

但是,2017年以来受“提速降费”政策的影响,长城宽带的市场份额下降、新增用户数减缓、老用户流失,创收能力急速下降,最终成了鹏博士的一块鸡肋。

终于,2020年长城宽带被抛弃,以100万元的超低价“贱卖”。

长城宽带被剥离后,鹏博士将业务重心放到了IDC数据中心和海底光缆项目业务上,转型为云网服务商。2020年9月其与阿里云达成合作,重点布局云网业务。

另一方面,鹏博士耗巨资修建的海底光缆项目进展也不顺利。

公开资料显示,太平洋光缆是第一条直接连接中国香港和美国洛杉矶的海底光缆。该项目由鹏博士与Google、Facebook联合建设,建成后的海缆项目共有6芯,其中鹏博士拥有4芯,Google、Facebook各有1芯。

目前,PLCN海缆项目已于2020年6月完成全部海上施工,但由于新冠肺炎疫情影响,工程师难以在香港等地出差,目前工程验收及测试工作尚未完成。

据统计,海缆项目预计总投资30.23亿元,截至2021年3月底已完成投资29.24亿元,尚需投资0.99亿元。

鹏博士海底光缆业务资金投入大,投建周期长,投资回报存在一定不确定性;另外其数据中心资产转让后,公司盈利水平可能进一步下降。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~