随着上海农商行8月4日的招股,在A股上市农商行将达到10家。

作者:曾卓

来源:零壹财经(ID:Finance_01)

今年是央行《金融科技(FinTech)发展规划(2019-2021年)》的收官之年,也是“十四五”规划的开局之年,金融科技的发展迎来了关键时期。对于银行业而言,在传统对公业务发展缓慢之时,布局金融科技正是推进零售业务转型,转换盈利增长点的一大助力。

随着上海农商行(沪农商行,代码:601825)8月4日的招股,在A股上市农商行将达到10家。在这10家农商行中,总资产规模排名前三的依次为重庆农商行(渝农商行,代码:601077)、上海农商行、青岛农商行(青农商行,代码:002958),这其中既有总资产超万亿的大规模农商行,有借助区位和资源优势快速壮大的优质农商行,也有结合自身特色积极创新的年轻农商行。在零售业务转型的道路上,这三家具有代表性的农商行进行了怎样的探索,对广大中小银行有着怎样的借鉴意义?本文将从它们的业绩与资产质量、资本补充渠道、零售转型战略三个角度进行分析。

一、利润与不良率表现良好,贷款集中度较高

重庆农商行、上海农商行在资产和利润方面,较青岛农商行更具优势,重庆农商行的零售利润总额超另外2家农商行3倍有余。三家银行的不良贷款率表现都较好。

(一)2家资产破万亿,青岛农商行资产增速第一

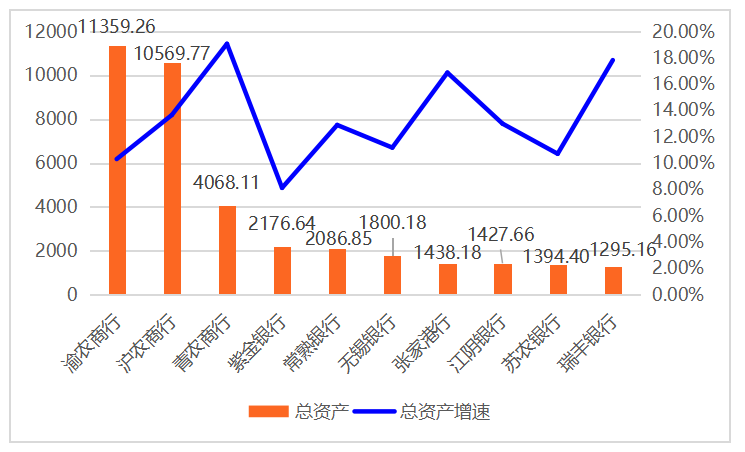

纵观10家上市农商行的总资产情况,渝农商行和沪农商总资产规模均突破万亿,青岛农商行位居第三,与前两名之间还存在很大差距。但在总资产增速上,青岛农商行已经达到19.07%,远超其他农商行。沪农商行尽管资产规模已破万亿,但仍在继续赶超,其总资产增速为13.66%,超过渝农商行的10.31%,渝农商行若要保持领先地位,或将面临较大压力。

图1:2020年末10家A股上市农商行总资产规模比较(单位:亿元,%)

数据来源:企业预警通APP,零壹智库整理

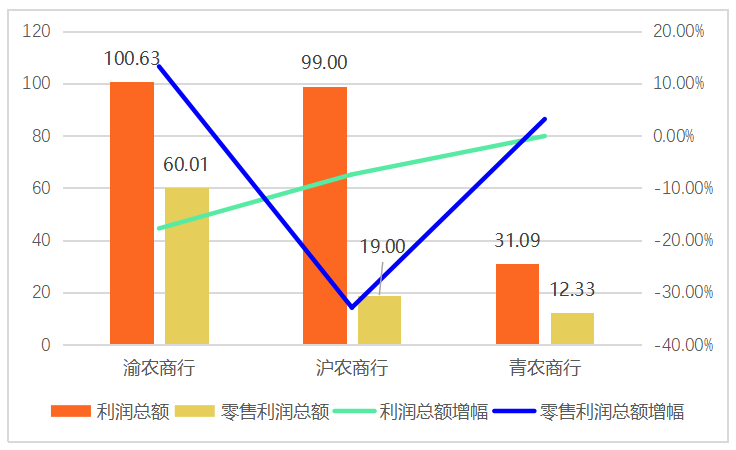

(二)渝农商行零售业务转型早,发展更占优势

就利润而言,渝农商行和沪农商行差距并不大,但二者的零售业务利润总额却相差甚远,与零售业务转型相对较早的渝农商行相比,沪农商行零售业务的比重较小且尚未成熟,2020年为应对疫情带来的一系列风险,提高了信用风险减值计提水平,导致零售利润下滑32.89%。

就利润的稳定性而言,青岛农商行的表现最好,2020年全行利润总额几乎与上年度持平,零售利润总额还略微增长,在充斥着外部压力和不确定的经营环境下,保持利润的稳定实属不易。

图2:2020年末农商行利润情况(单位:亿元,%)

数据来源:各银行2020年年报,零壹智库整理

(三)3家农商行贷款集中度均较高,不良贷款率均低于平均水平

从资产质量来看,三家银行不良贷款率表现都较好,其中,沪农商行不良贷款率最低,为0.99%,但较上年度增加0.09个百分点,而青岛农商行不良贷款率1.44%相对较高,但较上年度呈下降趋势,这一结果与各银行的经营环境和贷款投向密切相关。农商行开展业务具有很强的地域特点,其经营主要依托本地经济,但由于地区经济发展的局限以及农商行自身资金实力较弱,往往造成其业务拓展的领域有限,容易出现贷款集中度较高的现象。2020年年报显示,青岛农商行的贷款主要集中于房地产业、租赁和商务服务业、批发和零售业,且前三大行业贷款占比高达54.89%;沪农商行和渝农商行的贷款也多分布于房地产业、制造业、租赁和商务服务业,且集中度分别为41.13%和36.50%。

过高的贷款集中度是造成不良率上升的重要原因,银保监会曾多次强调贷款集中度的管理,2018年发布了《商业银行大额风险暴露管理办法》,加强集中度风险的监管,2020年末出台了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,旨在防范贷款过度集中带来的潜在系统性金融风险。根据监管标准,农商行房地产贷款占比上限为22.5%,个人住房贷款占比上限为17.5%,而三家银行2020年的房贷比例均已超出该上限,今年或面临较大的信贷结构调整压力。

表1:2020年末农商行资产质量情况

注:“农商行平均值”由企业预警通APP统计得出,包含所有农商行

数据来源:企业预警通APP和各银行2020年年报,零壹智库整理

二、积极发债“补血”,拓展资本补充新渠道

近5年来,中小银行成为了我国新增上市银行中的绝对主力,尤其是农商行,不仅在新增上市银行中占据了半壁江山,目前在A股排队IPO的银行中也有一半以上都是农商行。

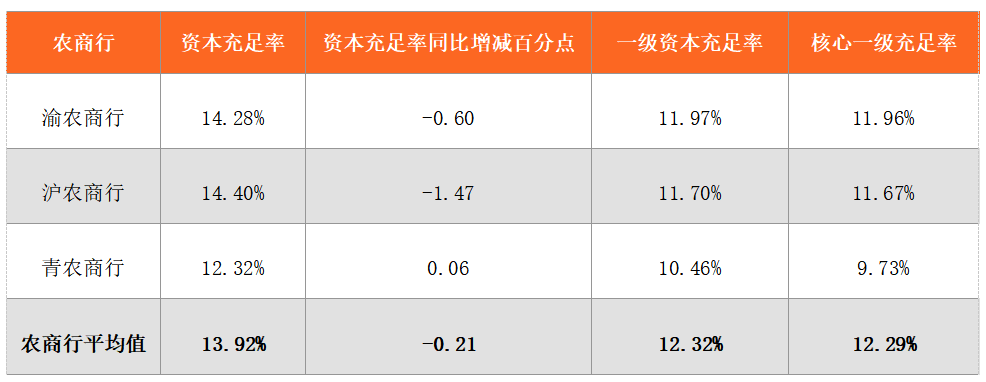

农商行加速上市的背后有着一系列原因。一方面,监管趋严的背景下,表外业务回表在一定程度上冲击了银行利润;另一方面,2020年疫情导致银行不良贷款增加,在向实体经济让利的政策导向下,银行资本充足率出现明显下降。

表2:2020年末农商行资本充足率情况

注:“农商行平均值”由企业预警通APP统计得出,包含所有农商行。

数据来源:企业预警通APP,零壹智库整理

农商行的资金实力和盈利能力普遍较弱,内源性资本积累能力不足,主要依靠外源性融资补充资本,但对于大多数体量小、风险高的中小农商行而言,外源性资本补充渠道其实十分有限。政府工作报告已连续两年提到“推动中小银行补充资本”,2021年7月国务院常务会议决定“允许地方政府专项债合理支持中小银行补充资本金”,银保监会相关负责人也在国新办新闻发布会上表示,“鼓励符合条件的金融机构,特别是中小银行在市场上发行资本债或者其他的资本性工具来补充资本”。在政策支持下,中小银行资本补充渠道有所拓宽。

在IPO之后,三家农商行还主要通过发行各类债券进行“补血”。除了永续债、可转债等门槛较高的债权融资方式,三家农商行还不断创新发行有专项用途的金融债,进一步发掘融资渠道。

沪农商行在2020年发行了疫情防控债;青岛农商行于2019年发行5亿元用于军民融合创新示范区域项目建设的专项金融债;渝农商行2021年6月获批发行30亿元绿色金融债,助力实现“碳达峰、碳中和”战略目标。三家银行还积极响应监管要求,发行了小微企业贷款专项金融债和“三农”专项金融债,在增强服务“三农”和“小微”能力的同时,缓解了资本补充压力。

此外,还有一些银行尝试通过地方专项债、转股协议等工具补充资本,如九江银行今年6月发布公告称,拟申请不超过20亿元转股协议存款对接地方专项债资金补充其他一级资本,为中小银行融资提供了新思路。

农商行是最贴近“三农”和“小微”的金融服务平台,也是支持普惠金融的主力军,创新多样化的融资工具有助于农商行更好地服务乡村振兴和实体经济,业绩优良的农商行也理应获得资本市场的支持。

三、从科技、人才、普惠看三家农商行零售转型战略

(一)“科技赋能,大力发展零售业务”成为农商行发展主流关键词

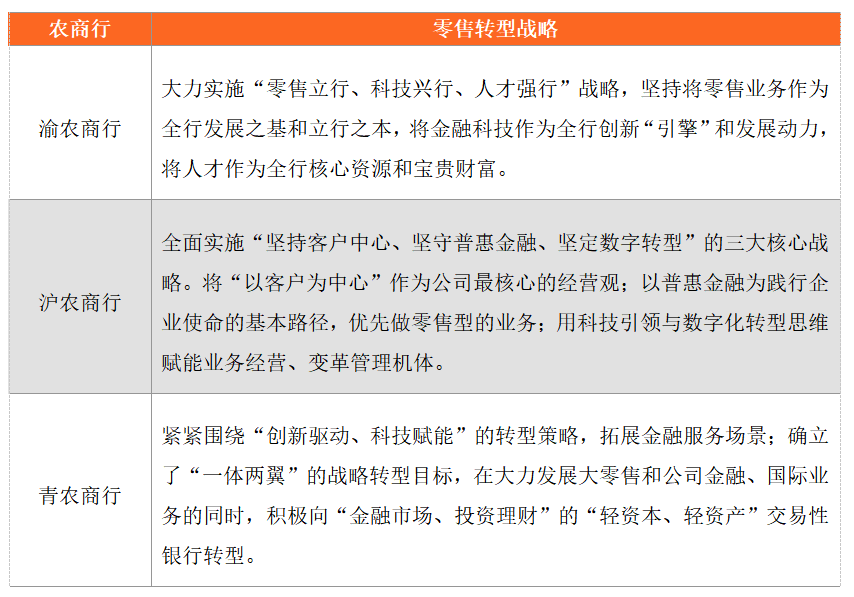

纵观三家农商行的零售转型战略,关键词主要有“科技”、“人才”、“普惠”等,大体上反映出了农商行数字化转型的进化方向,但从细节来看,各银行却有着不同的定位。

表3:农商行零售战略对比

数据来源:各银行2020年年报,零壹智库整理

在组织架构上,三家银行都设有专门的零售金融部,也都十分重视金融科技方面的建设,青岛农商行和沪农商行都设有网络金融部,渝农商行则成立了更具规模的金融科技中心,下设金融创新部、电子银行部、应用研发中心、数据管理部等部门,为业务创新和专业化管理提供支持。

(二)搭建研发中心,“内外结合”提升科技竞争力

在科技布局上,尽管三家银行都尚未设立金融科技子公司,但都陆续通过与外部金融科技公司合作来提升自己的科技实力。青岛农商行与百融云创和华炫鼎盛签署了协议,分别在智能风控和供应链金融领域进行合作;沪农商行与新希望集团就发展普惠金融达成战略合作,二者还联合成立了长三角金融科技研究院,探索大数据、人工智能、云计算和区块链技术在反欺诈、反洗钱等领域的应用;渝农商行则是与蚂蚁金服和腾讯等头部科技企业合作,强化大数据建设、场景金融等多方面的能力。

三家银行还都建立了丰富的IT平台,包括手机银行、电话银行、网银、远程银行等。以手机银行为代表,渝农商行的手机银行建设较为成熟,继联合蚂蚁金服和科蓝软件打造的5.0版本在2019年获得CFCA“最佳数字金融创新奖”之后,又于2020年发布6.0版本,实现了零售业务的线上全覆盖;沪农商行应用了人脸、指纹等生物识别技术,结合数字证书签名,提升手机银行的交易安全性能;青岛农商行则通过减免电子银行汇款手续费,推进线下业务线上化。

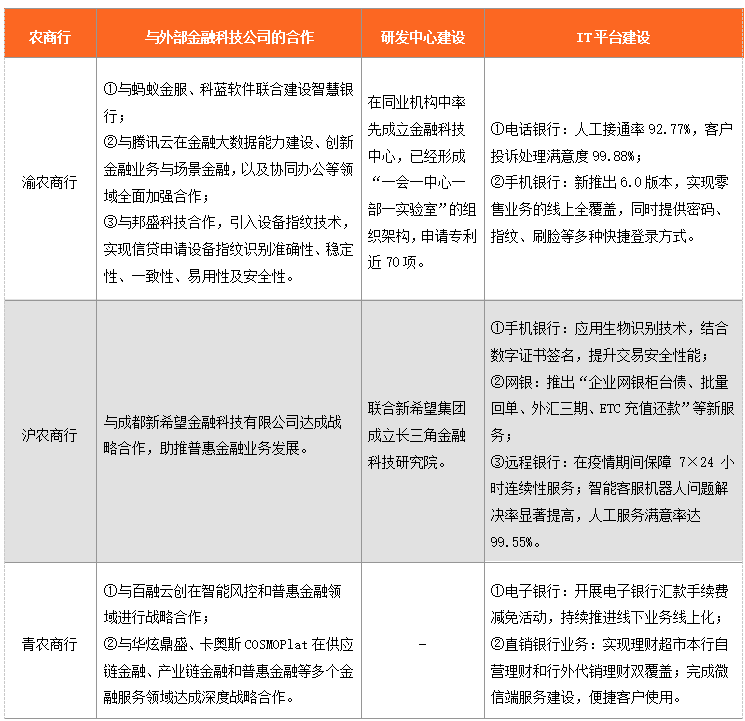

表4:农商行科技布局对比

数据来源:各银行2020年年报及公开资料,零壹智库整理

(三)打造科技团队,“线上+线下”多元化发展

在人才队伍建设上,渝农商行和沪农商行在年报中公布了2020年科技岗位人员设置情况,沪农商行专职金融科技人员达374人,占员工总数的5.21%,较上年末增长 43.85%,其中硕士及以上学历占比超过50%;渝农商行有全职科技人才367人,包括博士4人,占比2.43%,较年初提升0.4个百分点,增速相对较缓,但未来“还将以较高增速持续广泛吸收各界人才,全面激活金融科技中心内部创新活力”。此外,三家银行均有着员工培训和人才储备计划,为业务发展和经营管理提支持。

在经营方向上,渝农商行致力于多元化经营,不仅获批全国农商行首家理财子公司,还参与设立了重庆小米消费金融有限公司,布局范围较广;沪农商行强调以客户为中心,高度重视数字化经营和精准营销,创建了“鑫旅程”移动端数字客户旅程管理体系;青岛农商行则主动拓展合作平台,借助外部力量发展自身,不仅引入了德国微贷技术解决农户和小微群体的融资难问题,还接入了“新一代海关税费电子支付系统”和全国“跨境金融区块链服务平台”,支持积极支持中小企业参与国际竞争。

在服务创新上,三家银行都同时发展“线上+线下”两条服务线,并着力打造自己的服务品牌。一方面,在线上利用大数据进行精准营销和风险管控,为客户提供高度匹配化的线上自助贷款产品,提升信贷便利度,如青岛农商行推出了主打全流程自动化的“信e贷”产品,实行线下审批,线上放款;另一方面,除了使用智能机具提供自助服务之外,各银行在线下还通过融合消费场景,与异业合作推出特色化产品,如沪农商行推出的“乡村振兴信用卡”、“7-ELEVEn 联名信用卡”等。但值得注意的是,目前各农商行普遍更关注资产端业务的智能转型,而存款和理财产品等负债端业务仍主要以传统方式获客,未来还有待进一步优化。

表5:农商行差异化定位对比

数据来源:各银行2020年年报,零壹智库整理

此外,银行数字化转型并不意味着“人”的消失,在利用科技赋能金融的同时,银行业机构也应该在服务中体现人文关怀。渝农商行的经验值得借鉴:早年间,渝农商行就推出了具有补贴异地汇款手续费功能的乡情系列借记卡,携手重庆市慈善总会,为重庆籍外出务工人员解决异地汇款手续费高的问题;近年来,渝农商行积极参与人民银行金融科技创新监管试点,其申请的“支持重庆地方方言的智能银行服务”项目已在部分地区崭露头角,对于弥合老龄群体数字鸿沟具有独特的社会价值,实现了技术与人情的有效融合。金融机构在加快数字化转型,追求技术的先进性和前沿性之时,不能忽视服务的普惠性和友好性,更不能忘记自身服务业的本质。

四、小结

为了补充资本增强实力,更好应对数字化转型浪潮,重庆农商行、上海农商行、青岛农商行做出了很多努力,三家银行主动拓展资本补充渠道,积极搭建与外部机构的合作平台,同时大力培育自身创新能力,充分利用有限资源,打造出差异化竞争优势,在中小银行转型赛道中跑在了领先地位。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~