4月21日,人民银行、发改委、证监会联合发布《绿色债券支持项目目录》,实现了国内绿色债券市场目录的统一,也缩小了与国际主流绿色债券标准的差距。

作者:高慧珂

来源:中证鹏元评级(ID:cspengyuan)

主要内容

4月21日,人民银行、发改委、证监会联合发布《绿色债券支持项目目录(2021年版)》,实现了国内绿色债券市场目录的统一,也缩小了与国际主流绿色债券标准的差距。与“征求意见稿”相比,在一级、二级、三级、四级分类上保持一致,差异体现在项目的“说明/条件”,部分项目的“说明/条件”列更加具体细化了项目的要求,一方面进一步增加目录的可操作性,另一方面也提高了部分项目的相关标准。

新版目录正式发布将在一定程度上促使今年绿色债券市场进一步扩容,我们适当调增2021年绿色债券市场发行规模至5500亿元。我们的预测基于以下基础(前两个因素促使绿色债券市场扩容,后两个因素是绿色债券大幅扩容的阻力):其一,2021年绿色债券待偿还量创新高(待偿规模3000亿元以上);其二,碳中和概念给绿色债券市场带来热度,市场发行绿色债券、碳中和债券积极性高;其三,尽管碳中和债为今年绿色债券市场注入新鲜活力,但是碳中和债券也仅是绿色债券的一种,给普通绿色债券的进一步贴标,并不能扩大绿色债券的范围;其四,从今年以来的情况来看,商业银行绿色金融债券的发行仍未有放量,非金融企业债券发行也受到了信用风险高发、市场流动性收紧等市场因素的影响。

正文

4月21日,人民银行、发改委、证监会联合发布《绿色债券支持项目目录(2021年版)》(以下简称“2021年版目录”),是在2020年7月8日《绿色债券支持项目目录(2020年版)》(征求意见稿)(以下简称“征求意见稿”)的基础上发布的新版绿色债券支持项目目录。2021年版目录将于2021年7月1日起施行。

在于旧版目录(指发改委参照的《绿色债券发行指引》和人民银行、证监会、交易所、交易商协会参照的《绿色债券支持项目目录(2015年版)》)衔接的问题上,对于“2021年版目录”发布前(即4月21日前)已处于存续期或已核准、已完成注册程序的债券,在绿色债券认定和资金投向上仍按照旧版目录有关适用范围执行。对于“2021年版目录”发布时(即4月21日)已申报材料但未获得核准或未完成注册程序的债券,发行主体在绿色项目认定上,可自行选择适用旧版目录或“2021年版目录”。对上述债券,均鼓励发债主体按照“2021年版目录”进行信息披露等相关工作。

一、意义

“2021年版目录”发布的重要意义在于实现了国内绿色债券市场目录的统一,也缩小了与国际主流绿色债券标准的差距。

1.国内统一

此前国内债券市场各监管机构参照的绿色债券支持项目目录不同,存在两目录并行的情况,两者之间在支持项目范围及分类方法上存在着一定的差异,给绿色债券发行人、券商、评估认证机构、投资者等市场参与主体增加了操作困扰,这也是我国绿色债券市场在国际上特有的问题。“2021年版目录”发布后,国内绿色债券市场实现了目录统一,各品种绿色债券的绿色项目识别均采用同一目录,方便市场发行和投资工作。

2.国际趋同

当前国际通行的绿色债券标准为《绿色债券原则》(简称GBP)和气候债券原则(简称CBS),我国旧版目录中的煤炭清洁利用、清洁燃油等化石能源项目备受国际质疑。“2021年版目录”中删除了此类项目,并且在绿色项目二级、三级分类上与国际主流标准保持一致,缩小了国内与国际绿色项目分类标准的差距,推进与国际标准的接轨。中外绿色债券分类标准不一致问题一方面给国际投资者跨境投资国内绿色债券市场造成障碍,增加了境外投资者的时间成本、信息转换成本和绿色识别成本,另一方面也影响中资企业赴境外发行绿色债券,中资企业需要先了解国际通行的绿色项目目录以及国际绿色债券相关要求,才能筛选合适的项目、制定合适的发行方案来融资。“2021年版目录”的发布将在很大程度上缓解以上问题。

二、“2021年版目录”具体变化

1.与“征求意见稿”的差异

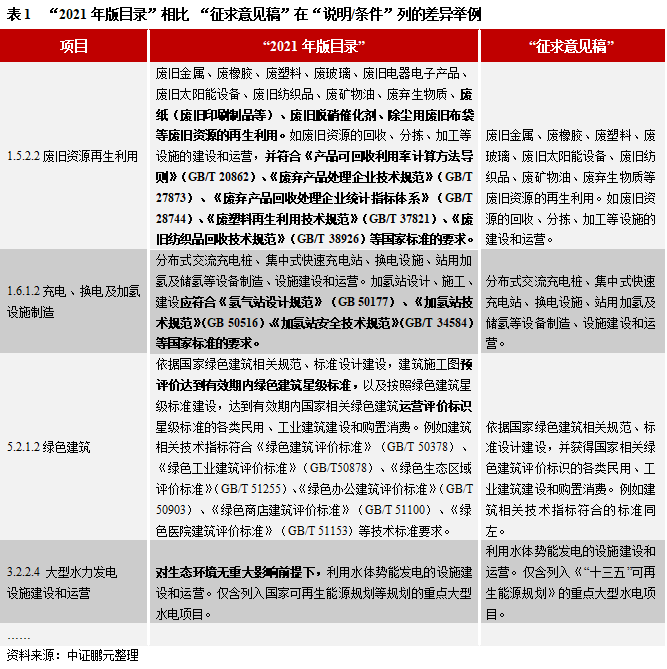

“2021年版目录”与征求意见稿在一级、二级、三级、四级分类上保持一致,差异体现在项目的“说明/条件”,“2021年版目录”在部分项目的“说明/条件”列更加具体细化了项目的要求,一方面进一步增加目录的可操作性,另一方面也提高了部分项目的相关标准。在具体操作时,一定要仔细阅读“2021年版目录” 中各项目“说明/条件”列的相关要求。

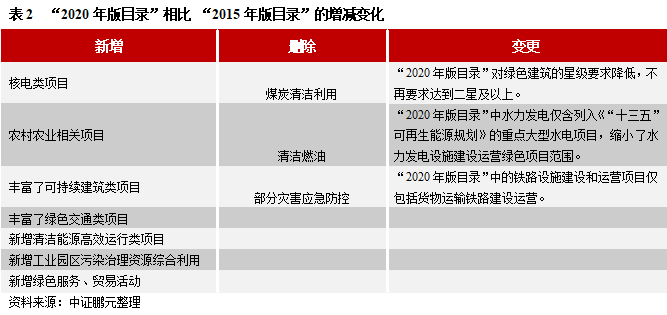

2.与旧版目录的差异

“2021年版目录”与发改委此前参照的《绿色债券发行指引》相比,变化非常大,体现在项目的分类、项目的具体要求方面,建议有意发行绿色企业债的发行人仔细学习“2021年版目录”。“2021年版目录”与人民银行、证监会、交易所、交易商协会参照的“2015年版目录”目录的差异如表2所示。

三、市场预测

当前是绿色债、碳中和债的发行窗口期,有4大发行优势:其一,绿色债券、碳中和债券发行效率高,各个监管机构针对绿色债券的注册发行均设立绿色通道。其二,迎着绿色、碳中和概念发债对发行人来说能起到形象宣传作用,尤其是发行碳中和债媒体曝光度很高。第三,多地对发行绿色债券有奖补政策鼓励,比如江苏省出台了绿色债券贴息政策,按发行人年度实际支付利息的30%进行贴息,贴息持续时间为2年,单只债券每年最高不超过200万元。第四个优势是在资金端,当前很多投资机构有投资绿色产品的相关要求或者相关鼓励,投资者对绿色、碳中和、ESG投资的热情较高,所以发行绿色债、碳中和债在对接资金方面有一定的优势。

2021年Q1国内市场共发行绿色债券1,164.76亿元,同比增长119.54%,碳中和债无疑是2021年绿色债券市场的最大亮点,Q1共发行碳中和债610.50亿元,占当期绿色债券发行总量的52.41%。4月份以来,共发行绿色债券335.89亿元,其中碳中和债占比61%。我们在4月初的报告《发行规模同比增长119.54%,首只钢铁企业碳中和债发行——Q1绿色债券市场情况》中预测:2021年绿色债券市场发行规模保守估计将在5000亿元,分品种来看,中期票据有望成为发行量最大的绿色债券品种,发行量预计在2000亿元以上。考虑到“2021年版目录”正式发布,可以预期会在一定程度上促使今年绿色债券市场进一步扩容,我们适当调增2021年绿色债券市场发行规模至5500亿元。我们的预测基于以下基础(前两个因素促使绿色债券市场扩容,后两个因素是绿色债券大幅扩容的阻力):其一,2021年绿色债券待偿还量创新高(待偿规模3000亿元以上);其二,碳中和概念给绿色债券市场带来热度,市场发行绿色债券、碳中和债券积极性高;其三,尽管碳中和债为今年绿色债券市场注入新鲜活力,但是碳中和债券也仅是绿色债券的一种,给普通绿色债券的进一步贴标,并不能扩大绿色债券的范围;其四,从今年以来的情况来看,商业银行绿色金融债券的发行仍未有放量,非金融企业债券发行也受到了信用风险高发、市场流动性收紧等市场因素的影响。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~