陕西省能源资源丰富,经济财政实力处于全国中游水平,债务风险整体可控

作者:郑丽芬胡长森

主要内容

陕西省能源资源丰富,经济财政实力处于全国中游水平,债务风险整体可控。陕西省煤炭、石油、天然气和岩盐等资源储量在全国排名均靠前,省内尤其是陕北地区能源工业发展较好;2020年末陕西省常住人口居全国第16位,近十年人口年均人口增长率略高于全国。2021年,陕西省地区生产总值(GDP)为2.98万亿元,居全国第14位,但人均GDP略低于全国;一般公共预算收入为2,775.30亿元,居全国第16位,但增速居全国第3位;政府性基金收入为2,385.40亿元,居全国第15位;广义债务率为470%,居全国(从高到低)第13位。

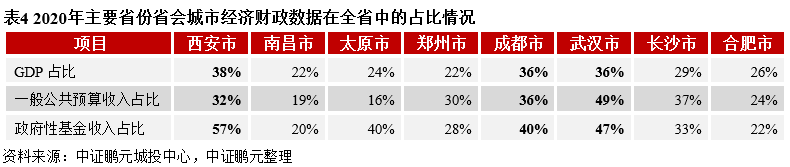

陕西省各地级市发展差异较大,西安市经济财政实力绝对领先,但其债务负担也较重,近年榆林市发展较好。陕西省资源向西安市聚集的效应十分显著,2020年西安市GDP、一般公共预算收入在陕西省中占比均超过30%,政府性基金收入占比超50%。经济实力方面,西安市经济优势突出,是陕西省唯一GDP超万亿元的地级市;榆林市GDP独居第二梯队,人均GDP全省最高;延安市、咸阳市、宝鸡市和渭南市居第三梯队。财政方面,西安市和榆林市财政实力绝对领先,其次是延安市和咸阳市,其余地级市财政实力均一般。广义债务率方面,商洛市、安康市及西安市债务负担较重,榆林市和咸阳市的广义债务率相对较低。人口方面,近十年仅西安市、榆林市和延安市人口保持增长,其他地级市人口均呈现下降。

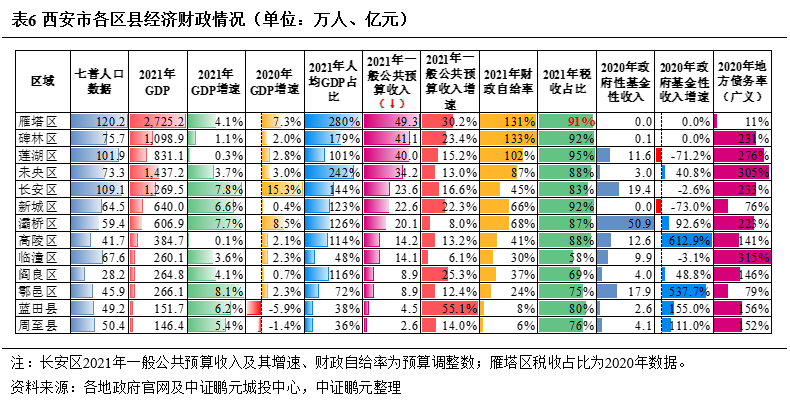

西安市各区县和开发区一般预算收入质量整体较好,各开发区是近年西安市产业发展和经济增长的主要贡献力量,且西安市的债务主要集中在各开发区,各区县的整体债务率不高。2020年西安市八大开发区GDP、一般公共预算收入和开发区平台数量等合计数在西安市的占比均超过50%。收入质量方面,除临潼区和阎良区外,西安市其他区县和各开发区税收占比均超70%。广义债务率方面,2020年除未央区和临潼区广义债务率略高于300%外,西安市其他区县整体债务率尚可;除国际港务区外,2020年西安市其他开发区的广义债务率均超300%,其中曲江新区债务率最高,其次为西咸新区和 “西安高新技术产业开发区”(以下简称“西安高新区”)。

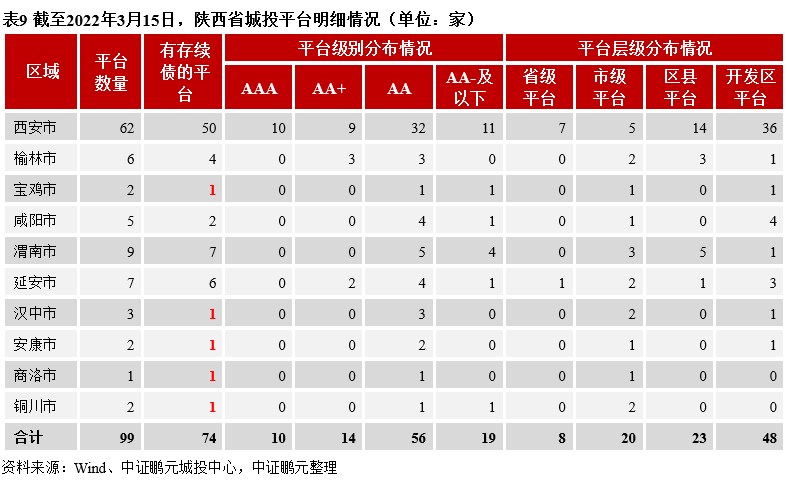

西安市城投平台数量最多,且多开发区平台;高级别评级主体主要分布在西安市、榆林市和延安市。截至2022年3月15日,陕西省城投平台共99家,目前有存续债的城投平台有74家。按地级市划分,西安市城投平台数量占比为63%,宝鸡市、铜川市、安康市、汉中市和商洛市有存续债的城投平台均仅剩1家;从平台级别分布来看,AAA级平台均在西安市;AA+级平台分布在西安市、榆林市和延安市;从平台层级上看,省级平台主要分布在西安市,区县级平台主要分布在西安市、榆林市和渭南市,开发区平台主要分布在西安市、咸阳市和延安市,其他地级市以市级平台为主。

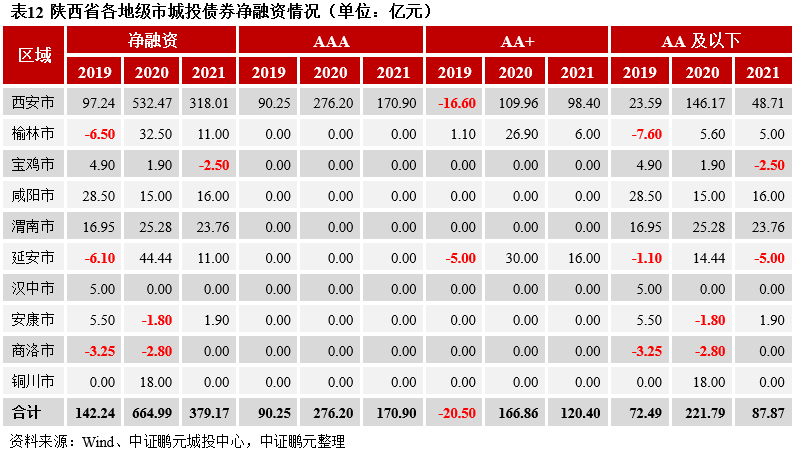

西安市存续债规模较大,且债券发行下沉较为明显,近年净融入规模较大,宝鸡市、汉中市、商洛市和安康市债券发行活跃度较低,渭南市存在较大的短期偿付压力。截至2022年3月15日,西安市存续债余额在陕西省中占比79.98%,西安市开发区平台存续债余额在西安市占比48.58%;其他地级市存续债余额均不超过150亿元,且以市级平台为主。西安市到期债券期限分布较为均匀;渭南市、榆林市2022年到期债券规模占比较高,但榆林市整体债务率不高。2019-2021年西安市合计净融资规模在陕西省中占比79.88%,宝鸡市、汉中市、商洛市和安康市合计净融资规模小于10亿元。

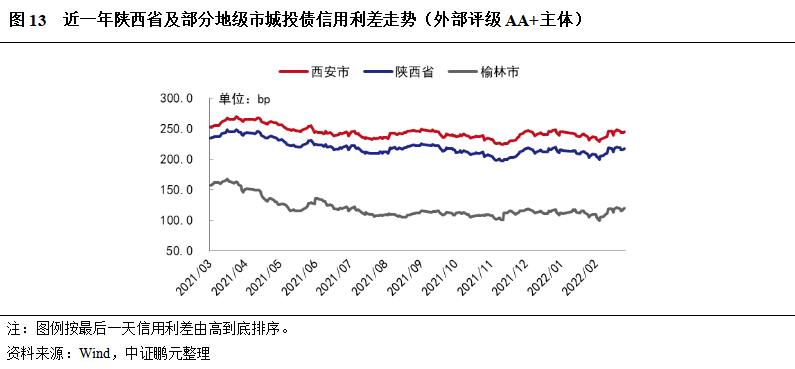

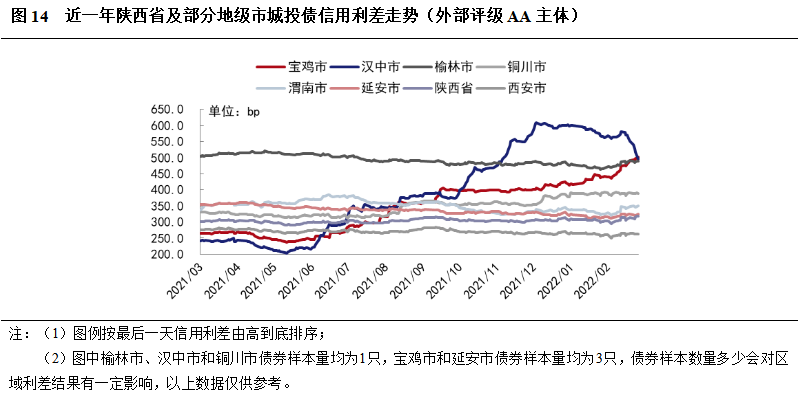

区域资质相对较强的西安市、榆林市和延安市利差表现较优,而区域资质相对偏弱的宝鸡市、汉中市和铜川市利差走扩幅度较大。西安市和榆林市的高等级(AA+)债券信用利差表现较优,且走势稳中有降。低等级(AA)债券信用利差分化较大,西安市和延安市低等级(AA)债券信用利差近一年整体有所收窄,受区域信用风险事件影响,2021年以来汉中市和宝鸡市信用利差明显走高;而铜川市由于经济和财政实力较弱,信用利差较高也有所扩大。

1、区位、资源与人口

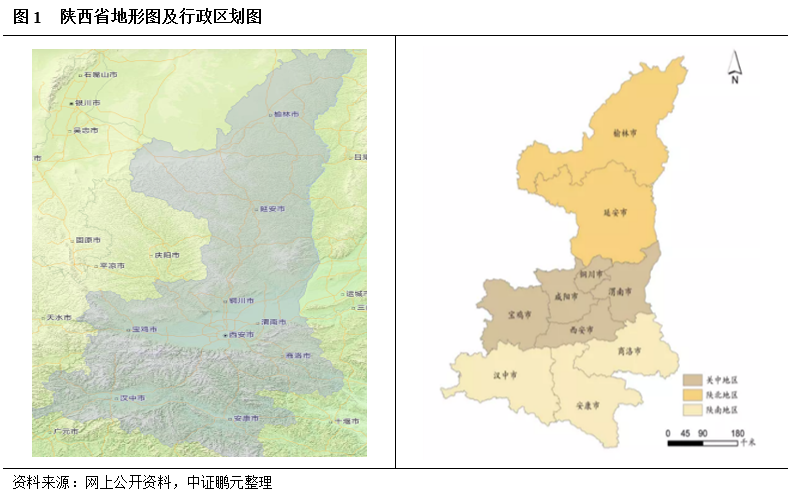

陕西省多高原、山地,是中国邻省最多的省份之一,近年人口保持平稳增长。陕西省地处中国西北部,东邻山西、河南,西连宁夏、甘肃,南抵四川、重庆、湖北,北接内蒙古,是中国邻省最多的省份之一。陕西省下辖10个地级市,行政区划面积20.56万平方米,其中高原面积9.25万平方公里,山地面积7.40万平方公里,平原面积3.90万平方公里。按照地形划分,陕西省分为三大自然区,北部为陕北黄土高原区,总面积约占全省的40%,包括榆林市和延安市2个地级市;中部是关中平原区,总面积约占全省的24%,包括西安市、渭南市、咸阳市、宝鸡市和铜川市5个地级市;南部是陕南秦巴山区,总面积约占全省的36%,包括商洛市、安康市和汉中市3个地级市。根据第七次人口普查结果,全省常住人口3,952.89万人,全国排名第16位;相对于第六次人口普查,十年共增加220.16万人,净增量在全国排名第14位;年均人口增长率0.57%,略高于全国平均水平(0.53%)。

陕西省能源资源丰富,煤炭、石油、天然气和岩盐等资源储量在全国排名均比较靠前。煤炭资源方面,陕西省拥有神东、陕北和黄陇三个煤炭基地,含煤面积5.7万平方公里,预测煤炭资源量3,800亿吨,居全国第四位;累计探明储量1,700亿吨,居全国第三位,其中陕北地区煤炭资源具备储量大、品质优、品种全、易开采等特点,已探明储量1,470亿吨,占陕西省探明储量的80%以上。石油和天然气资源方面,均主要分布在榆林市和延安市,其中石油预测资源总量约40亿吨,累计探明地质储量19亿吨,居全国第五位;天然气预测资源量11.7万亿立方米,累计探明地质储量1.2万亿立方米,居全国第三位。岩盐资源方面,陕西省岩盐探明储量8,865亿吨,占全国总储量的三分之一,居全国之首,主要分布在北起陕蒙交界的神木尔林兔、南至延安、西至靖边、东至佳县范围内。

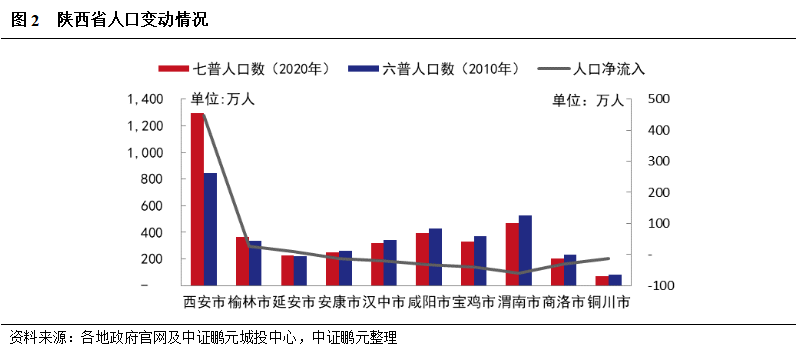

西安市人口显著增长,榆林市和延安人口缓增,其他地级市人口均呈现下降。西安市作为省会城市,对人口有显著吸引力,2010-2020年人口年均增长率远高于其他地级市;榆林市和延安市凭借其丰富的能源资源,对人口也有一定的吸附力。陕西省其他地级市经济条件相对一般,人口整体呈现净流出的态势,其中宝鸡市、渭南市、咸阳市和商洛市人口净流出规模在30万人以上。

2、经济与产业

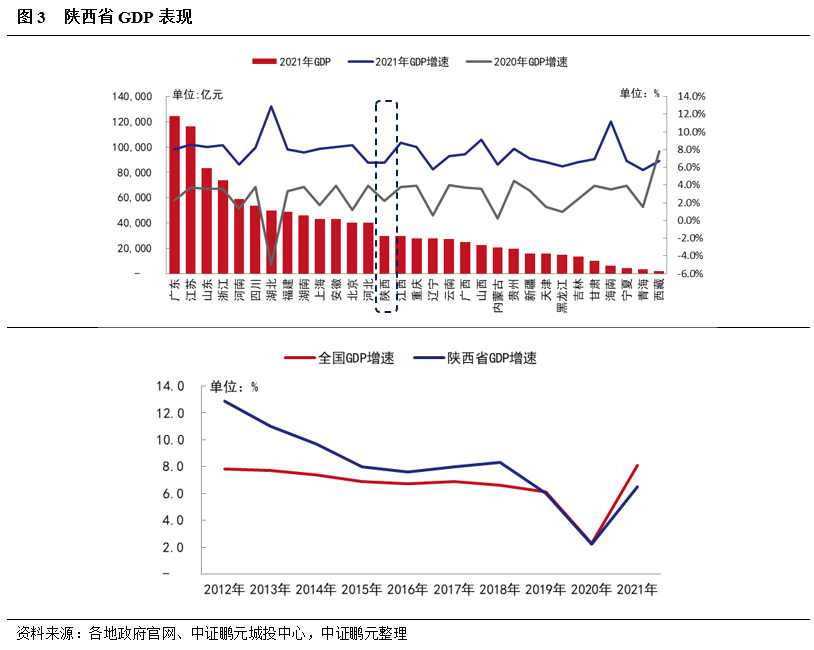

陕西省经济处于全国中游水平,但增速欠佳,且人均GDP略低于全国平均水平。陕西省为我国西部重要省份,具有承东启西、连接西部的区位优势,近年来,陕西省经济保持持续增长。2019-2021年,陕西省GDP分别为25,793.17亿元、26,181.86亿元和29,800.98亿元,同比增速分别为6.0%、2.2%和6.5%。从绝对数上看,2021年陕西省GDP在全国排名第14位,处于全国中游水平;从增速上看,2021年陕西省GDP增速在全国排名第26位,相对靠后,且2019-2021年陕西省GDP增速均低于全国GDP增速;从人均GDP来看,按常住人口计算,2021年陕西省人均GDP为75,390元,占全国人均GDP的93%。

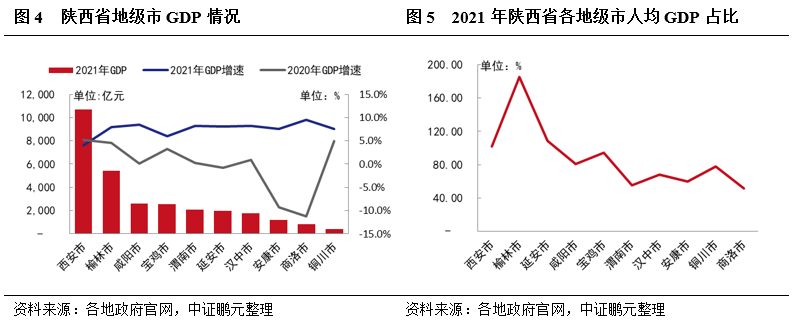

陕西省各地级市经济实力差距较大,西安市经济优势突出,其次为榆林市,安康市和商洛市经济水平和增速均表现较差。从经济总量看,西安市作为省会城市、西部地区重要的中心城市以及交通枢纽,经济实力在陕西省处于绝对领先地位,2021年GDP为10,688.28亿元;榆林市以煤炭、石油和天然气开采等相关产业为主导产业,2021年GDP为5,435.18亿元,经济实力独居陕西省第二梯队;延安市以石油和天然气、煤炭、文化产业为主导产业,咸阳市以电子、建材、装备制造、医药、纺织服装和食品工业为支柱产业,宝鸡市以汽车及汽车零部件、钛及钛合金、烟酒食品、能源化工和装备制造业为支柱产业,渭南市以能源化工、装备制造业、有色冶金、食品工业和非金属矿物制品业为主导产业,2021年上述4个地级市GDP均在2,000-3,000亿元之间,经济实力位居陕西省第三梯队;其余各地级市GDP均在2,000亿元以下,其中商洛市和铜川市GDP不足1,000亿元。经济增速方面,榆林市和铜川市2020-2021年GDP平均增速分别为6.2%和6.3%,高于全国平均水平(5.1%),其他地级市2020-2021年GDP平均增速均低于全国平均水平,其中安康市和商洛市2020-2021年GDP平均增速为负。从人均GDP来看,按常住人口计算,榆林市人均GDP最高,为全国人均GDP的185%,西安市和延安市人均GDP略高于全国人均GDP,其他地级市的人均GDP均低于全国人均GDP。

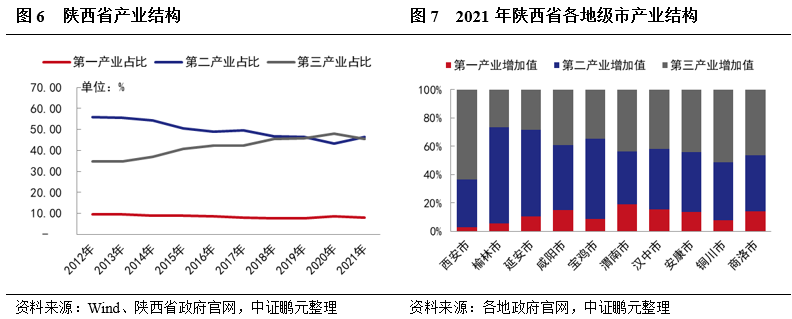

陕西省能源工业发展较好。陕西省以高端装备、电子信息、汽车、现代化工、新材料和生物医药为六大支柱产业,得益于工业化进程加快以及经济转型升级,陕西省内部经济结构不断优化,第三产业占比持续提升,三产结构由2012年的9.5: 55.9: 34.7调整为2021年的8.1: 46.3: 45.6,目前第二产业和第三产业占比相当。细分区域看,陕北地区能源资源丰富,能源工业主导产业地位突出,榆林市和延安市第二产业占绝对优势;关中地区工业基础好,工业门类较为齐全,其中宝鸡市为全国最早的一批重工业城市,宝鸡市第二产业占比也较高,西安市作为省会城市,第三产业占比高。陕南地区经济基础相对薄弱,主要发展绿色产业和生态旅游行业。

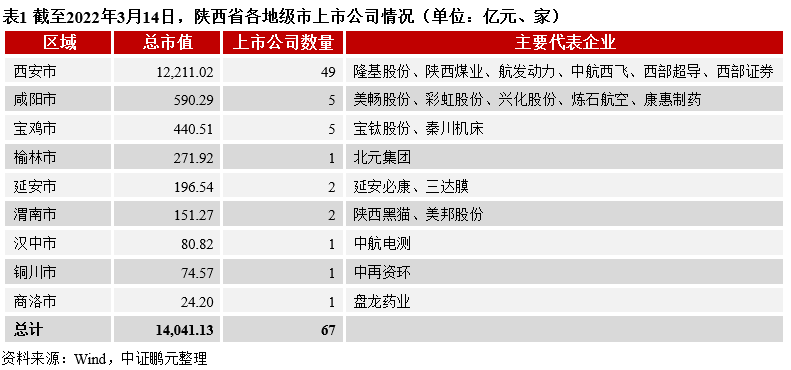

陕西省各地级市上市公司数量区域分化差异较大,主要集中在西安市。截至2022年3月14日,陕西省A股上市公司为67家,上市企业数量全国排名第15位,总市值共计14,041.13亿元。分地级市看,除安康市外,陕西省其他9个地级市均有A股上市公司,其中西安市上市公司数量最多,为49家,合计总市值占比87%;咸阳市和宝鸡市上市公司数量均为5家,其他地级市上市公司数量均在2家及以下,合计总市值均不超过300亿元,对区域经济及产业发展带动有限。分行业看,电器设备、国防军工和采掘总市值排名前三,合计占比63%,总市值大于300亿元的企业有6家,均在西安市。

3、财政与债务

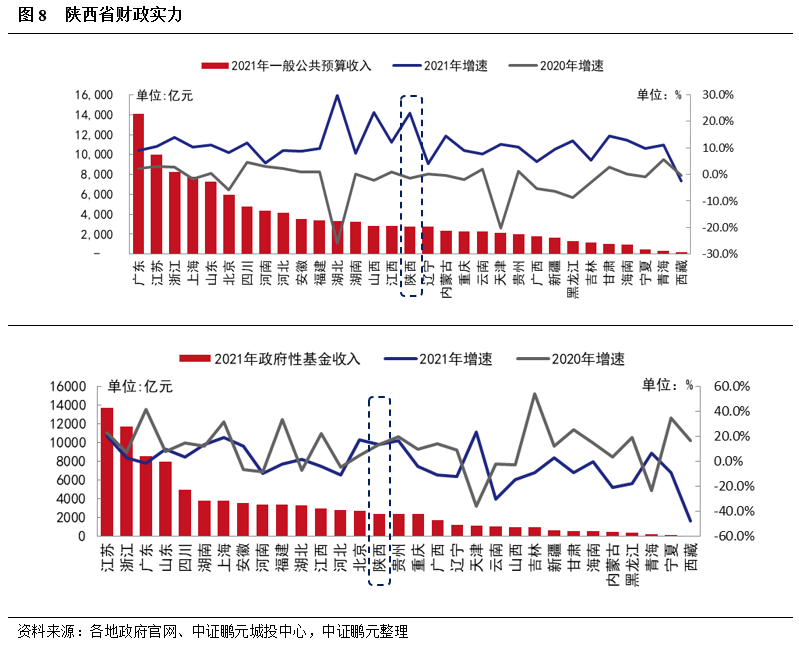

陕西省财政实力居中,2021年能源价格攀升,拉动地区财政收入增速大涨。2021年,陕西省一般公共预算收入为2,775.30亿元,在全国排名第16位(2020年为第17位);同比增长23.0%,增速在全国排名第3位(2020年为第16位),仅次于湖北省、山西省,主要原因系当年煤炭等大宗商品量价齐升,税收收入大幅增加所致。2021年陕西省政府性基金收入为2,385.40亿元,在全国排名第15位(2020年为第16位);同比增长13.4%,增速在全国排名第7位(2020年为第15位)。

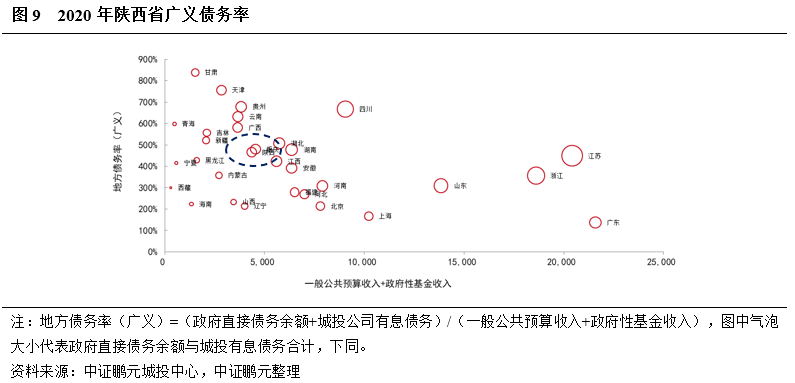

陕西省政府债务规模有所扩大,但仍处于全国中等水平,债务风险整体可控。截至2021年末,陕西地方政府债务余额为8,687.60亿元,较上年增长16.8%,其中省本级债务余额为2,679.61亿元,市县级为6,007.99亿元,分别占比30.8%、69.2%,整体来看陕西省负有偿还责任的政府债务仍主要分布于市级和区县级。2020年陕西省广义债务率为470%,全国排名(从高到低)第13位,处于全国中等水平,债务风险整体可控。

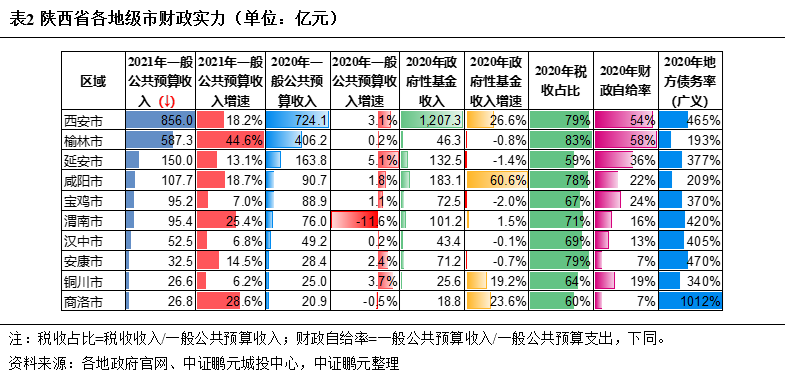

由于经济发展水平各异,陕西省各地级市财政实力差距较大,其中西安市和榆林市财政实力绝对领先;省内各地级市财政收支平衡能力总体处于偏低水平。2021年西安市和榆林市一般公共预算收入分别为855.96亿元和587.30亿元,两者财政实力在省内保持绝对领先地位,其次是延安市和咸阳市,其余地级市一般预算收入均低于100亿元;从增速上看,2021年榆林市、渭南市和商洛市一般公共预算收入增速分别为44.6%、25.4%和28.6%,居全省前三,其中榆林市和渭南市增长原因主要与煤炭等能源价格上涨有关。财政收支平衡方面,2020年陕西省各地级市财政自给率均低于60%。政府基金收入方面,陕西省各地级市政府性基金收入规模及增速差异较大,主要系各地级市经济发展、土地出让及房地产市场情况差异较大所致,2020年西安市实现政府性基金收入1,207.32亿元,占全省的57.4%;咸阳市、延安市和渭南市政府性基金收入在100-200亿元之间,其余地级市政府性基金收入均低于100亿元。

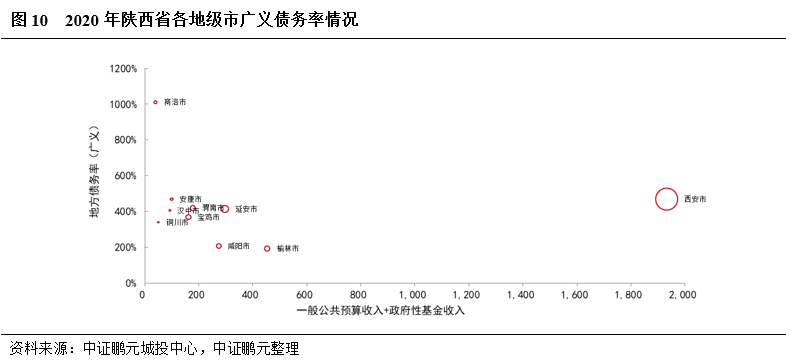

商洛市、安康市及西安市债务负担较重。从广义债务率来看,榆林市和咸阳市的广义债务率相对较低,在300%以内;商洛市广义负债率高达1,011%,债务负担较重,其他地级市广义债务率均在300%-500%之间,其中西安市和安康市广义债务率分别为469%和470%。

4、区域金融资源

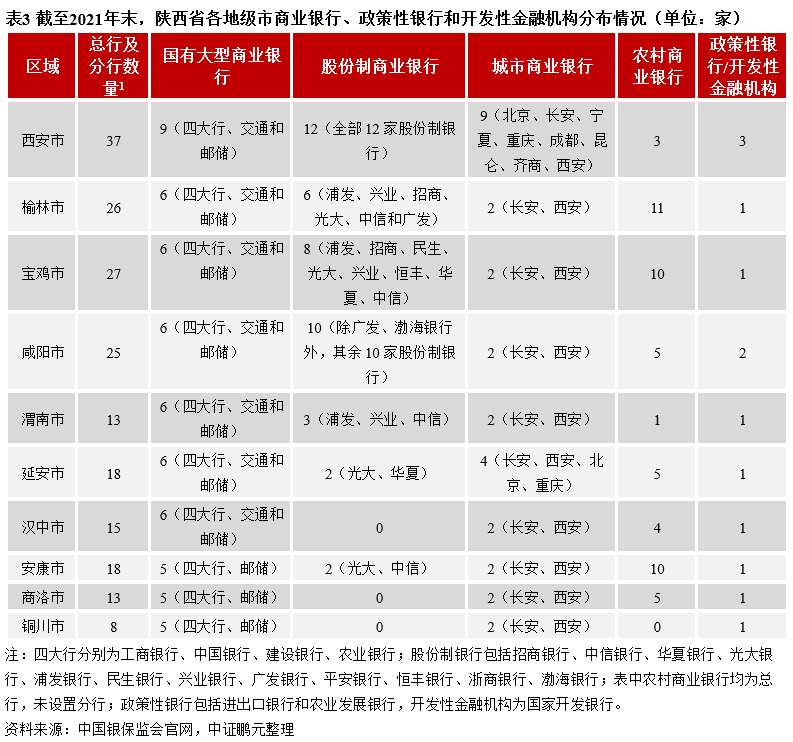

陕西省金融资源集中在西安市,咸阳市、宝鸡市和榆林市金融资源尚可,其他地级市金融资源相对薄弱。西安市内国有大行、股份制银行和城商行分行总数远高于其余地区,咸阳市、宝鸡市和榆林市处于第二梯队,且宝鸡市和榆林市的农村商业银行也较多,汉中市、商洛市和铜川市均无股份制银行分行。地方性银行方面,西安银行、长安银行和秦农农村商业银行总行均在西安市,2020年末上述3家银行的总资产均在3,000亿元以上,其他地级市的地方性银行主要为农村商业银行,且总资产规模不大。此外,陕西省的3家证券公司(中邮证券、开源证券和西部证券)和3家信托公司(陕西省国际信托股份有限公司、长安国际信托股份有限公司和西部信托有限公司)均在西安市。

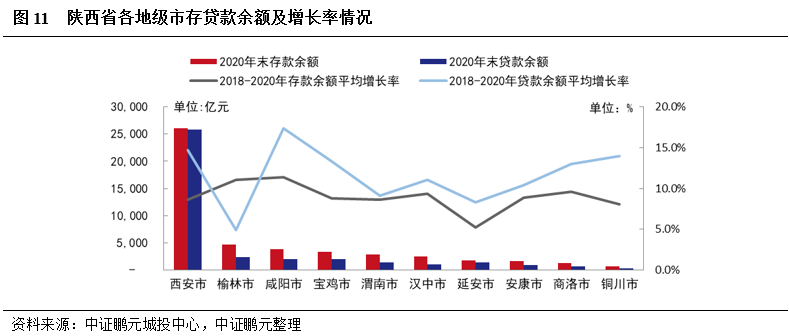

西安市存贷款余额占比较大,其他地级市存贷款规模均一般。2020年末西安市存款余额和贷款余额分别为2.60万亿元和2.58万亿元,在陕西省中占比分别为52.67%和65.82%;榆林市、咸阳市和宝鸡市贷款余额在2,000-2,500亿元之间;安康市、商洛市和铜川市贷款余额不足1,000亿元。

二、西安市经济财政概况

全国主要省份资源均有向省会城市集中的趋势,但通过对比来看,陕西省资源向西安市聚集的效应十分显著。2020年西安市GDP、一般公共预算收入和政府性基金收入在陕西省中占比均超过30%,其中政府性基金收入占比超50%。

1、西安市简介

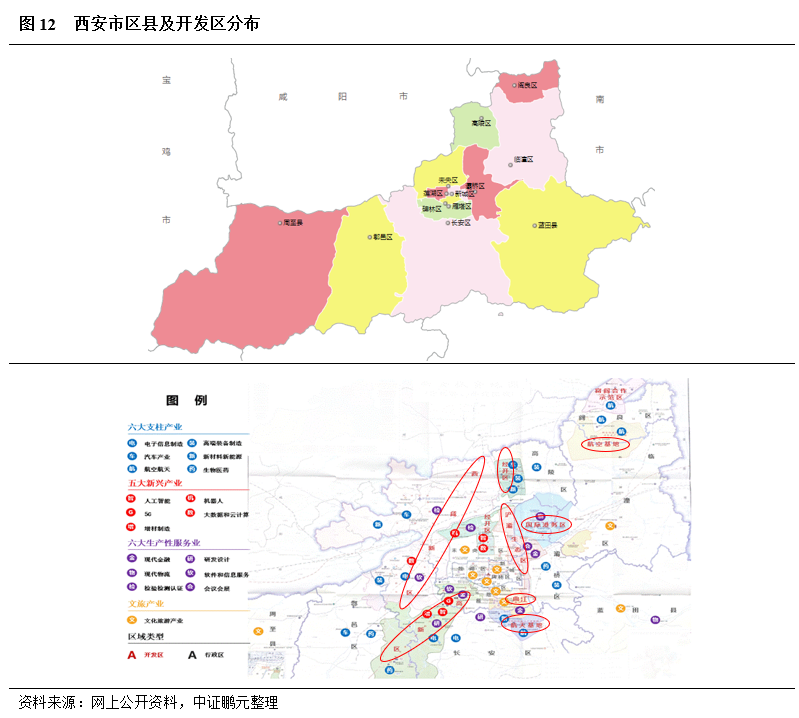

西安市位于黄河流域中部关中盆地,为陕西省省会,是国家明确建设的3个国际化大都市之一和世界历史名城,也是“一带一路”上的重要支点城市、新亚欧大陆桥中国段的西部中心城市,下辖11个区、2个县、7个国家及省级重点开发区,并代管一个国家级新区(西咸新区),全市总面积10,752平方公里(含西咸新区)。

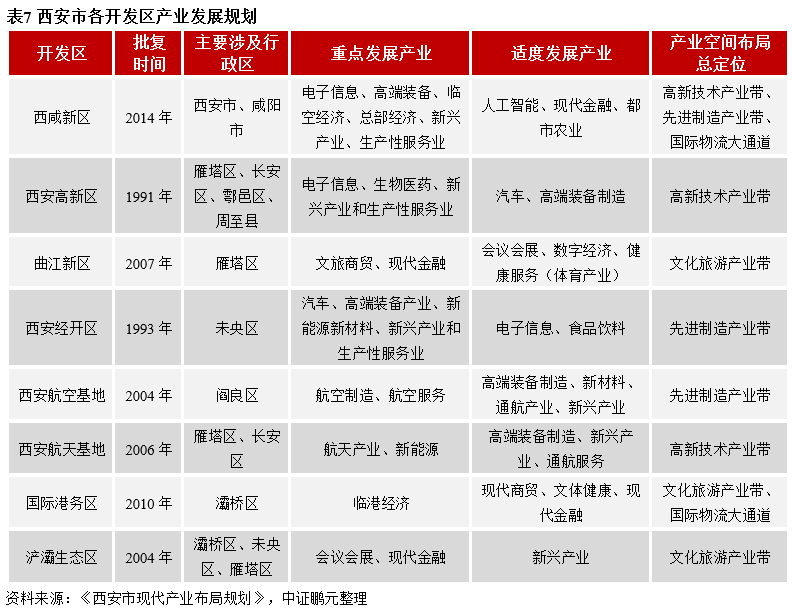

根据西安市政府2020年10月发布的《西安市现代产业布局规划》,西安市以电子信息制造、高端装备制造、汽车、新材料新能源、航空航天和生物医药为六大支柱产业,产业空间布局规划为“一核三带一通道多板块”,其中“一核”指位于城市中心的文旅商贸核心,包括新城区、碑林区、莲湖区、雁塔区、灞桥区、和未央区6个主城区;“三带”指高新技术产业带(航天基地、长安大学城、西安高新区、沣东新城、沣西新城)、先进制造产业带(秦汉新城、泾河新城、西安经开区、高陵区、渭北临潼工业新城、航空基地、阎良区、富阎产业合作园区)和文化旅游产业带(周至县、鄠邑区、长安区、曲江新区、灞桥区、浐灞生态区、国际港务区、临潼区、蓝田县);“一通道”指从空港新城连接高铁新城到国际港务区的国际物流大通道。“多板块”指各区县、开发区立足自身资源禀赋和现实需求,明晰发展的重点方向(对文化旅游、现代商贸、健康服务及房地产业等全域性产业不做限制),形成各具特色的产业板块。

2、西安市区县经济财政概览

西安市以新城区、碑林区、莲湖区为三大中心城区,新城区是陕西省的行政中心,是陕西省政府和部分省市机关所在地,也是陕西、乃至西北地区金融机构最为集中的区域;碑林区是西北地区面积最小、人口密度最大的城区,拥有明城墙、钟楼等建筑古迹;莲湖区是古丝绸之路起点,辖区内留存的古建筑、古遗迹较多,拥有钟鼓楼、大唐西市等景点。雁塔区、灞桥区和未央区为西安市中心城区外的其他主城区,雁塔区是陕西省政治中心,省委、省政协、省军区等省级首脑机关驻地在辖区,辖区有大雁塔、陕西历史博物馆、大兴善寺、青龙寺等众多名胜古迹和旅游景区,并有4个开发区涉及该区;灞桥区是西安市老工业基地,面积在西安市城六区中最大,辖区内涉及2个开发区;未央区是西安行政中心区,历史上有12个王朝在此建都,区内汉未央宫、唐大明宫是世界文化遗产,辖区内涉及2个开发区。其他区分布在主城区的周边,且区域面积较大,其中临潼区拥有秦始皇兵马俑博物馆、皇家园林唐华清宫2个5A级景区。

西安市13个区县,整体债务率尚可,主要区县一般预算收入质量较好,但财政实力分层明显,其中雁塔区经济财政实力最强,广义债务率低,目前暂无发债平台;除灞桥区外,其他区县的政府性基金收入均不高。按财政实力分类,第一梯队(一般公共预算收入超30亿元)包括雁塔区、碑林区、莲湖区和未央区,该4区财政自给率表现较好,在“2021年赛迪百强区榜单”中雁塔区排名第15位,且常住人口超百万,目前暂无发债平台,莲湖区常住人口也超百万,但各区政府性基金收入规模均较小;第二梯队(一般公共预算收入10-30亿元)包括长安区、新城区、灞桥区、高陵区和临潼区,各区财政自给率表现一般;第三梯队(一般公共预算收入小于10亿元)包括阎良区、鄠邑区、蓝田县和周至县,该4个区县目前均无发债平台,GDP均小于300亿元,财政自给率较差,但鄠邑区政府性基金收入表现尚可,阎良区有航空产业基地。从收入质量来看,除临潼区和阎良区外,西安市其他区县税收占比均超70%,表现较好。从债务率角度看,西安市区县整体债务率尚可,其中未央区和临潼区广义债务率略高于300%,雁塔区、新城区和鄠邑区债务率较低。

3、主要开发区经济财政概览

西咸新区是国家级新区,位于西安、咸阳两市建成区之间,规划控制面积882平方公里,包括空港新城、沣东新城、秦汉新城、沣西新城和泾河新城五个组团,由西安市全面代管。西安高新区是国家级新区,管辖面积达1,079平方公里,是中国(陕西)自由贸易试验区核心区、我国中西部地区经济规模最大的科技园区。曲江新区以文化、旅游为主导产业,核心区总规划面积约51.5平方公里,但管理着大明宫国家遗址保护区、西安城墙景区、临潼旅游休闲度假区、楼观生态文化旅游区、渼陂湖水系生态文化旅游区等多个景区资源,合计管理面积超430平方公里。西安经济技术开发区(以下简称“西安经开区”)由中心城区、高铁新城、泾渭新城、渭北新城四大区域板块和关中综合保税区、陕西自贸区西安经开功能区两大功能园区组成,全区总规划面积121.59平方公里(不含渭北新城),距离西安咸阳国际机场和西安北站较近。西安阎良国家航空高技术产业基地(以下简称“西安航空基地”)是我国首个航空高技术产业基地,2010年被国务院批准升级为中国唯一以航空为特色的国家级“陕西航空经济技术开发区”,规划面积110平方公里。西安国家民用航天产业基地(以下简称“西安航天基地”)2010年被国务院批复为国家级“陕西航天经济技术开发区”,是陕西省、西安市政府联合中国航天科技集团公司建设的航天科技产业和国家战略性新兴产业聚集区,总规划面积65.14平方公里。国际港务区规划控制区120平方公里,规划建设面积89.89平方公里,是陕西自贸区的核心板块,拥有全国最大的铁路物流集散中心和西北最大的综合保税区。浐灞生态区规划总面积129平方公里,集中治理区89平方公里,是全国首个以生态命名的开发区,已建成西安世博园、浐灞国家湿地公园、桃花潭公园等生态公园。

八个开发区是西安市经济版图的重要组成部分,也是近年西安市产业发展和经济增长的主要贡献力量;各开发区产业定位明确,经济财政实力相对较强,且一般预算收入质量较好,但除国际港务区外,整体债务率较高,其中西安高新区财政实力最强,曲江新区广义债务率最高。2020年西安市八大开发区GDP合计为5,128.33亿元,占西安市GDP的51%;一般公共预算收入合计为381.55亿元,占西安市一般公共预算收入占比53%;开发区城投平台有36家,占西安市城投平台数量的58%,开发区经济发展情况对西安市有较大影响。除国际港务区外,其他开发区的广义债务率均超300%,曲江新区债务率最高,其次为西咸新区和西安高新区,曲江新区承接了西安市得天独厚的文旅资源,有大雁塔、大唐不夜城等全国知名IP加持,但是近年受疫情影响,经济增长受限;西安高新区是最早成立的,目前GDP和财力也是西安市各开发区中最好的,财政自给率高;西咸新区战略地位高,2020年政府性基金收入在西安市各开发区中居首,也是西安市城投平台数量最多的开发区;国际港务区近年政府性基金收入保持较大规模,2019-2021年分别为69.47亿元、198.79亿元和110.57亿元;西安经开区发展较为稳健,财政自给率高,在商务部《2021年国家级经济技术开发区综合发展水平考核评价结果》中排名第21位,也是陕西省唯一上榜的开发区。从收入质量来看,2020年西安市各开发区税收占比均超70%,表现较好

三、区域城投及融资情况

1、区域城投盘点

西安市城投平台数量最多,且多开发区平台;高级别评级主体主要分布在西安市、榆林市和延安市。本报告统计范围内的陕西省城投平台共99家,其中发债城投平台共83家,目前有存续债的城投平台有74家(数据截至2022年3月15日)。按地级市划分,西安市(包括几家注册地在西安市的省级平台,下同)城投平台数量占比为63%,宝鸡市、铜川市、安康市、汉中市和商洛市有存续债的城投平台均仅剩1家。从平台级别分布来看,AAA级平台10家,均在西安市;AA+级平台14家,其中西安市9家、榆林市3家、延安市2家。从平台层级上看,陕西省省级平台8家,其中西安市7家,延安市1家;市级平台20家,其中宝鸡市、铜川市、安康市、汉中市和商洛市均以市级平台为主;区县级平台23家,主要分布在西安市、榆林市和渭南市;开发区(含高新区)平台48家,主要在西安市,其次咸阳市和延安市分别有4家和3家。

2、城投债发行与到期情况

西安市存续债规模较大,且债券发行下沉较为明显,其他地级市存续债余额均不超过150亿元。截至2022年3月15日,陕西省城投平台存续债共321只,存续债余额2,770.42亿元。分地级市来看,西安市存续债余额最高,为2,215.75亿元,占比79.98%;其次是渭南市、榆林市和延安市,存续债余额在为100-130亿元之间;其他地级市存续债均在100亿元以下,规模较小。从行政级别来看,西安市市级及以上平台存续债余额占比24.39%,开发区平台存续债余额占比48.58%,开发区平台数量较多,债券发行下沉较为明显。

陕西省债券到期分布较为均匀,渭南市存在较大的短期偿付压力。2022-2024年,陕西省到期债券规模分别为459.59亿元、521.68亿元、531.36亿元,合计占比54.60%,期限分布较为均匀。分地级市看,汉中市(1只债)、商洛市(1只债)存续债均将于2022年到期,铜川市(1只债)存续债将在2025年到期,安康市(2只债)存续债集中在2026年到期;渭南市、榆林市2022年3-12月到期债券规模占比分别27.6%、27.3%,但榆林市财政实力较强,整体债务率不高;其他地级市到期债券期限分布较为分散,整体来看,短期内,渭南市债券集中偿付压力较大。

西安市平台净融入规模较大,宝鸡市、汉中市、商洛市和安康市债券发行活跃度较低,新增融资难度较大。2019-2021年陕西省城投债合计净融资规模为1,186.40亿元,其中西安市为947.72亿元,占比79.88%;渭南市、咸阳市、延安市和榆林市近三年合计净融资规模在30-70亿元之间;铜川市仅在2020年净融入18.00亿元,其他地级市近三年净融资规模均小于10亿元,其中商洛市近三年无新债发行。从评级分布来看,AAA平台2019-2021年为持续净融入;AA+级平台中,西安市和延安市2019年为净融出,其他年份均为净融入;AA及以下平台中,西安市、咸阳市和渭南市的2019-2021年合计净融资较大,其他地级市合计净融资均在20亿元以下。需要注意的是,西安市(渭北工业区)、宝鸡市,渭南市(韩城市)、汉中市和商洛市(商丹园区)等区域城投平台都曾出现过信用风险事件,对区域债券发行产生了较大不利影响。

四、区域城投利差分析

区域资质相对较强的西安市、榆林市和延安市利差表现较优,而区域资质相对偏弱的宝鸡市、汉中市和铜川市利差走扩幅度较大。西安市和榆林市的高等级(AA+)债券信用利差表现较优,且走势稳中有降。低等级(AA)债券信用利差分化较大,受区域信用风险事件影响,2021年以来汉中市和宝鸡市信用利差明显走高;铜川市经济体量小,财政实力较弱,低等级(AA)债券信用利差较高,且近一年利差有所扩大;西安市和延安市低等级(AA)债券信用利差近一年整体有所收窄,其中西安市信用利差持续低于全省平均利差;榆林市低等级(AA)债券信用利差表现较差,主要受单个主体信用资质影响。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~