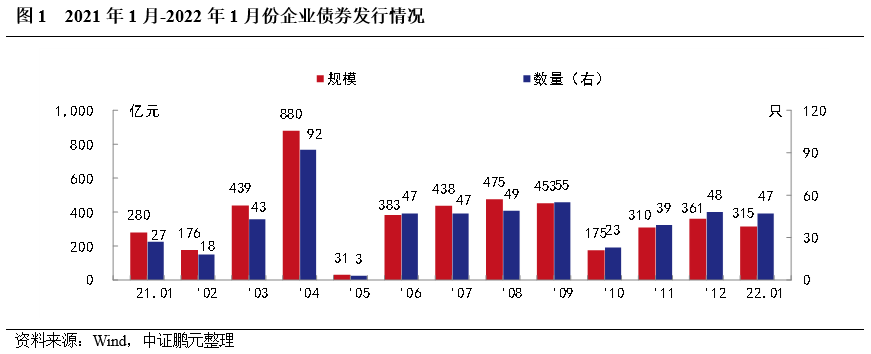

1月企业债发行47只,发行规模315.30亿元,同比分别增长74%和13%,环比分别下降2%和13%。1月,2只企业债取消发行,原计划发行规模29.50亿元。

作者:史晓姗

来源:中证鹏元评级(ID:cspengyuan)

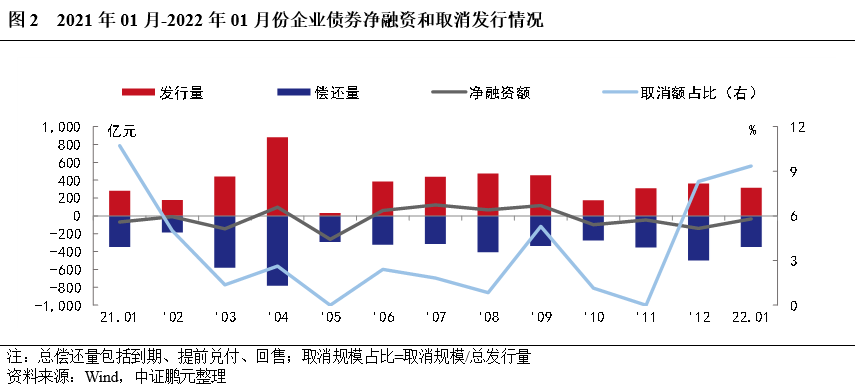

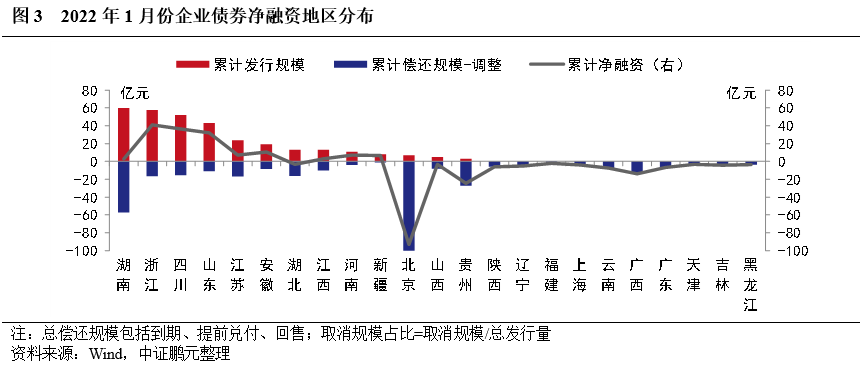

市场概况:(1)1月企业债发行47只,发行规模315.30亿元,同比分别增长74%和13%,环比分别下降2%和13%。(2)1月净融资为-34.38亿元,上年同期为净发行69.01亿元。1月,2只企业债取消发行,原计划发行规模29.50亿元。从地区分布看,2022年1月份多省企业债净融资以净偿还为主。

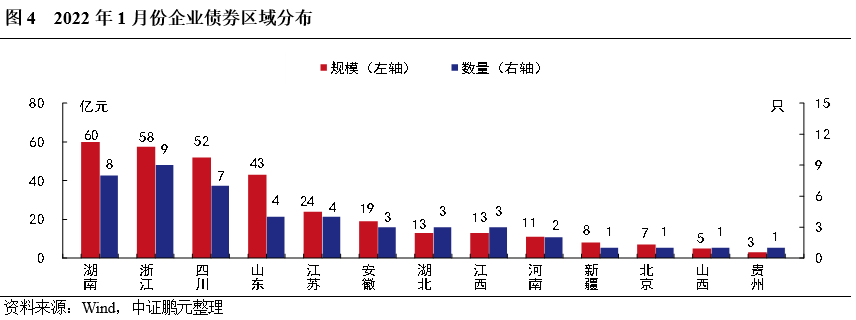

市场分析:(1)1月湖南发行规模最大,四川发行规模同比涨幅最大;山西发行破冰。(2)1月发行主体主要为建筑装饰行业。(3)7年期为企业债券主力期限品种,规模占比环比上升。(4)1月高级别债券和主体,与上月基本持平。(5)1月企业债券平均发行利率、平均发行利差涨跌互现。(6)1月增信比例为49%,较上月上升3个百分点。(7)1月海通证券企业债券承销规模最大。

市场观察:县城新型城镇化企业债注册发行加速。自2021年1月以来,发改委已批准有29家企业注册县域城镇化债券,注册规模超过310亿元。其中,2021年12月来注册加速,分别有6家和4家主体。第一,发行较为集中,增信比例高。已发行19只,规模合计128.80亿元,涉及15家发行主体。发行地区相对集中,共有13个区县参与发行,示范县6个,占比46%,湖南和浙江发行较为积极。19只债券中,担保比例63%。第二,募集资金用途集中在产业园建设和特色小镇等领域,以区域优势产业和重点项目升级为主。2022年,随着“共同富裕”战略的推进,发展重心从脱贫攻坚向乡村振兴,产业振兴成为主要方式,本创新品种发行或加速。

一、企业债市场概览

2022年1月企业债券发行47只,发行规模315.30亿元,较上月分别下降2%和13%,较上年同期分别增长74%和13%,发行规模近月维持相对稳定。

从净融资情况来看,1月企业债券总发行规模315.30亿元,总偿还规模349.68亿元,本月表现为净偿还34.38亿元,上年同期为净偿还69.01亿元。此外,2022年1月有2只企业债券取消发行,原计划发行规模29.50亿元,取消发行规模占比9.4%,为近一年峰值。2月,企业债待偿还规模116.61亿元,为近一年低位。本月回售压力不大,仅2只含权债券,债券余额26.40亿元。

从地区分布看,2022年1月份多省企业债净融资以净偿还为主。具体看,浙江、四川和山东分别实现净发行41、36和32亿元、远高于其他省份。北京因偿还规模较大,当月净融资规模-93亿元。此外,陕西、辽宁等10个省份本月未发行企业债,以偿还为主。

二、市场分析

1. 1月湖南发行规模最大,四川发行规模同比涨幅最大;山西发行破冰

2022年1月,共有13个省份发行了企业债券。其中,湖南和浙江分别发行59.90和57.50亿元,规模高于其他省份,其次,四川和山东分别发行51.90和43亿元。与上年同期相比,本月除湖北和山东发行规模出现下滑,其余省份均出现增长,其中,四川同比增长419%,涨幅最大,其次是湖南,增长344%。此外,山西发行5亿元企业债券,为2021年来首次发行,发行主体为“山西建设投资集团有限公司”,主体评级AAA。

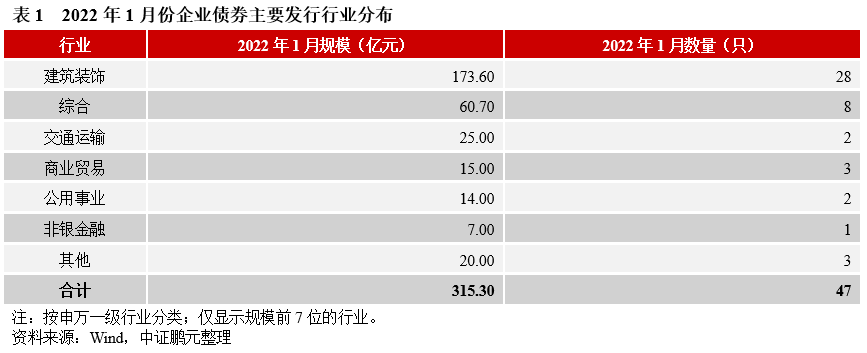

2. 1月发行主体主要为建筑装饰行业

2022年1月,企业债券发行人主要分布在建筑装饰、综合等行业。其中,建筑装饰的发行规模占比为55%,为近一年较高水平,其次,综合行业发行规模占比19%,交通运输行业发行规模占比7.9%。

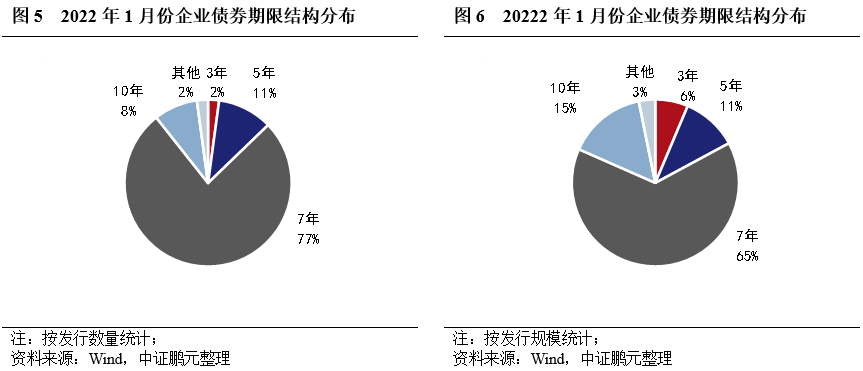

3. 7年期为企业债券主力期限品种,规模占比环比上升

2022年1月,企业债券期限分布于7年期等期限品种。其中,7年期品种发行36只,占比77%,发行规模203.30亿元,占比65%;5年期品种发行5只,占比11%,发行规模34亿元,占比11%。与上月相比,5年期和7年期品种发行规模占比较上月分别下降8.7和上升9个百分点。

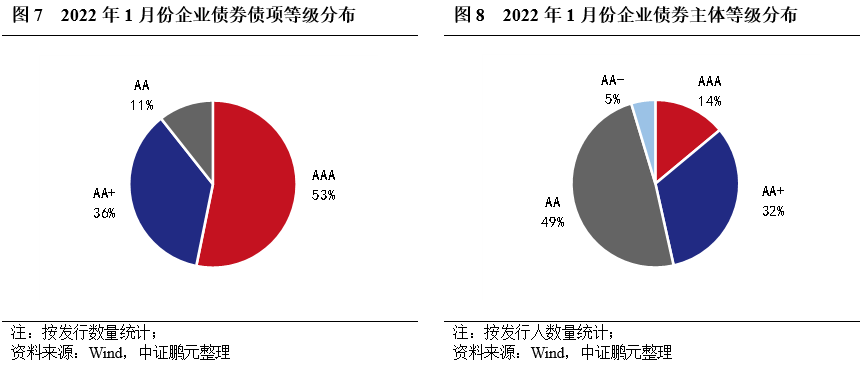

4. 1月高级别债券和主体占比,与上月基本持平

2022年1月发行的企业债债项信用等级以AA+级为主,AA+及以上的高级别品种数量占比93%,较上月下降0.3个百分点。

从发行主体等级看,1月AAA级主体6家,占比14%;AA+级主体14家,占比32%;AA级主体21家,占比49%,AA-级主体2家,占比5%。整体看,1月高等级企业债发行人数量占比46%,与上月持平。

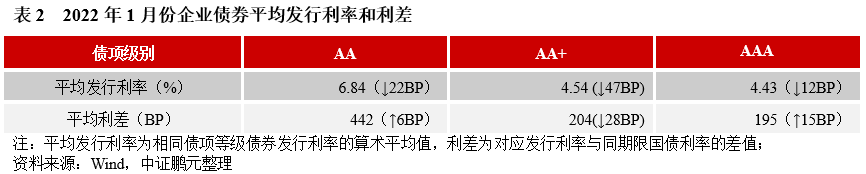

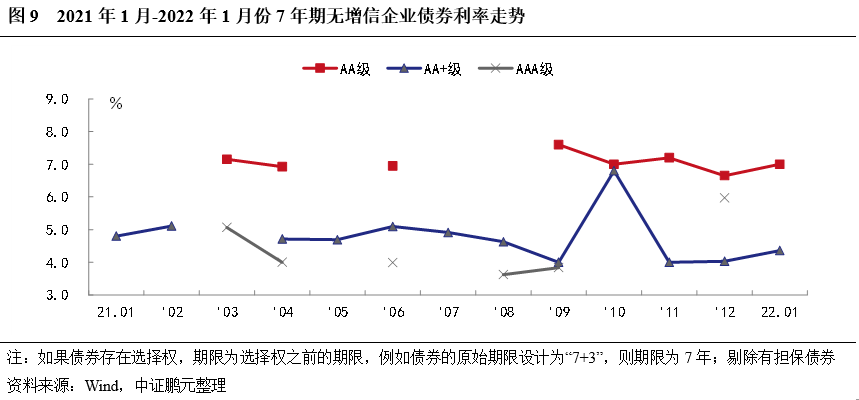

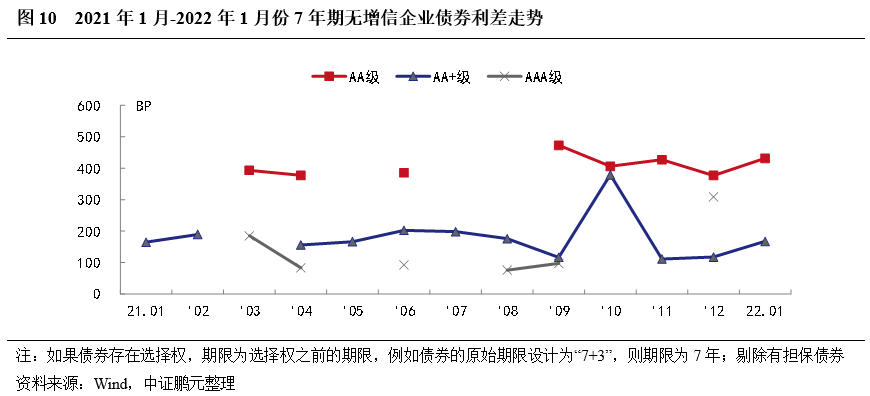

5. 1月企业债券平均发行利率、平均发行利差涨跌互现

2022年1月,企业债券最高发行利率为8.00%,较上月上行50BP;最低发行利率为2.94%,较上月下行24BP。从债券级别来看,与上月相比,本月各级别企业债平均发行利均下行,其中AA+级下行47BP,幅度最大;平均发行利差方面,AA+级企业债平均发行利差收窄28BP,AA级和AAA级分别扩大6BP和15BP。

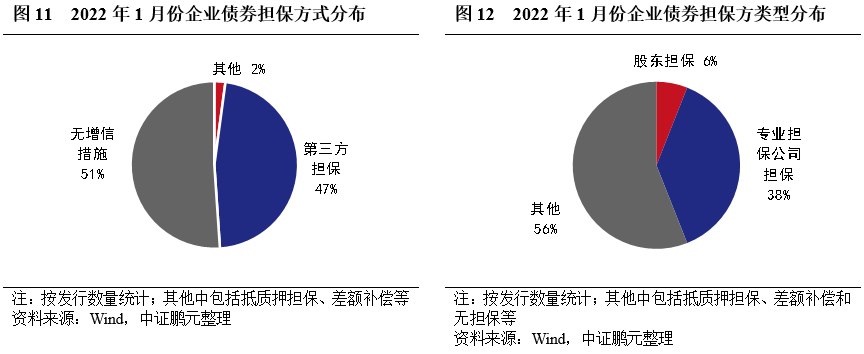

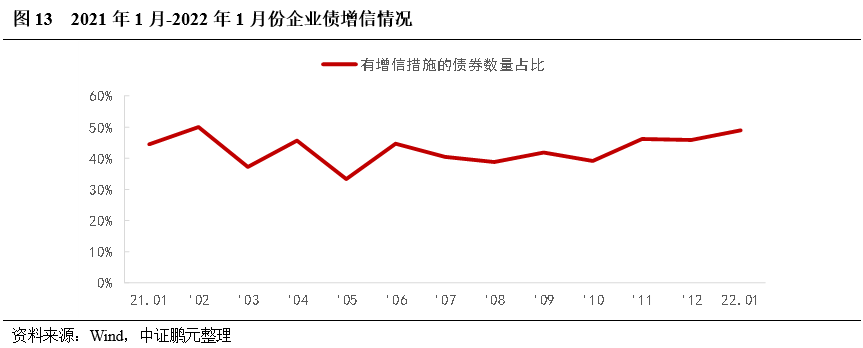

6. 1月增信比例为49%,较上月上升3个百分点

2022年1月,企业债有担保的债券共计23只,数量占比49%,较上月上升3个百分点,主要是AA+级主体增信比例上升。分主体级别看,AA级主体选择增信发行的债券比重为77%,较上月下降3个百分点;AA+级主体选择增信发行的债券比重为25%,上月均未增信。从担保方类型看,专业担保公司依然为主体担保主体,占比38%。

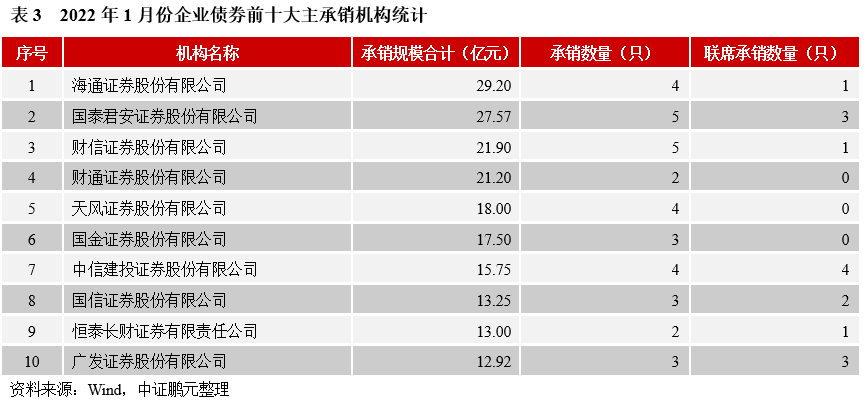

7. 1月海通证券企业债券承销规模最大

就承销机构而言,2022年1月共有28家机构参与企业债券的承销工作。海通证券承销29.20亿元,位居第一;国泰君安证券承销27.57亿元,位居第二;财信证券承销21.90亿元,位居第三。

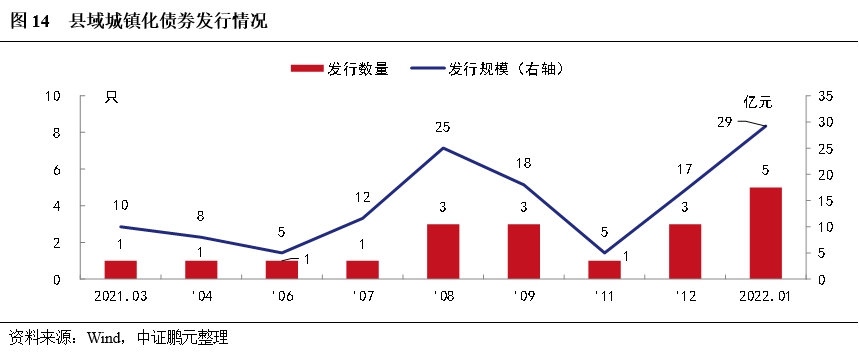

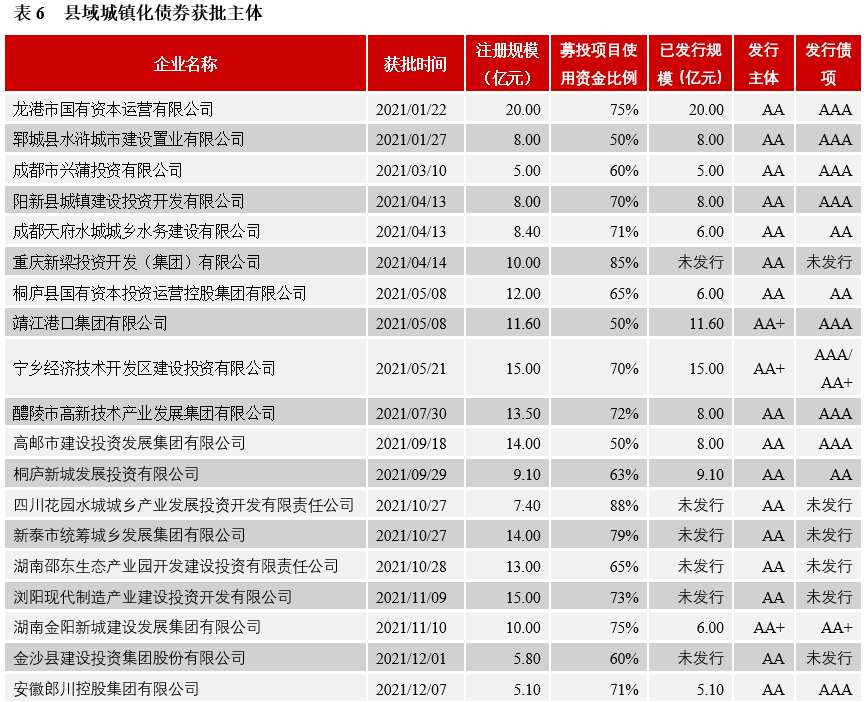

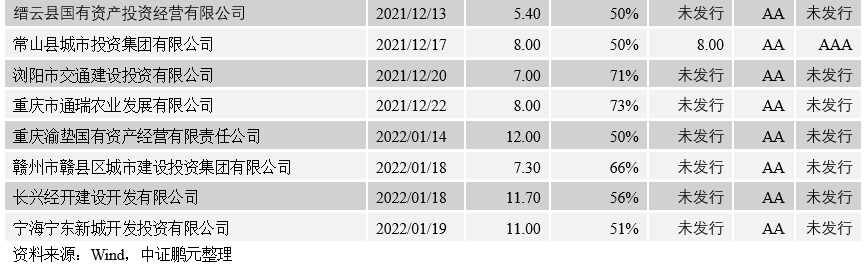

2022年1月,县城新型城镇化企业债(简称“县域城镇化债券”)发行5只,规模合计29.20亿元,为首次发行以来的单月峰值。自2021年1月以来,本创新品种共发行19只,规模合计128.80亿元,涉及15家发行主体。

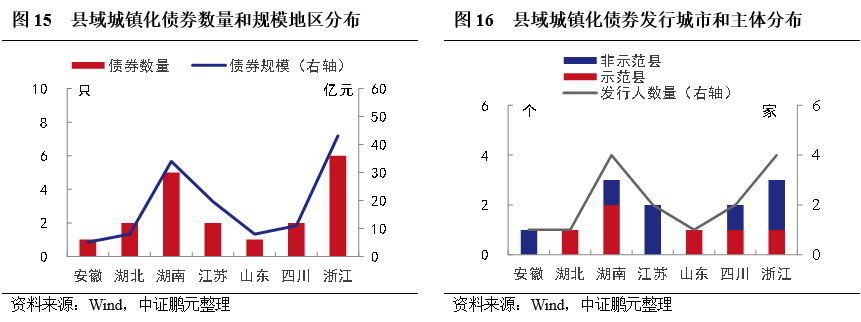

分城市看,目前有7个省份的12个城市发行过县域城镇化债券,其中,浙江和湖南为主要发行地区,分别发行6只和5只,规模分别为43.10亿元和34亿元。分城市看,共有13个区县参与发行,示范县6个,占比46%。除浙江桐庐县和浏阳市分别有2家发行人外,其余地区均有一家。

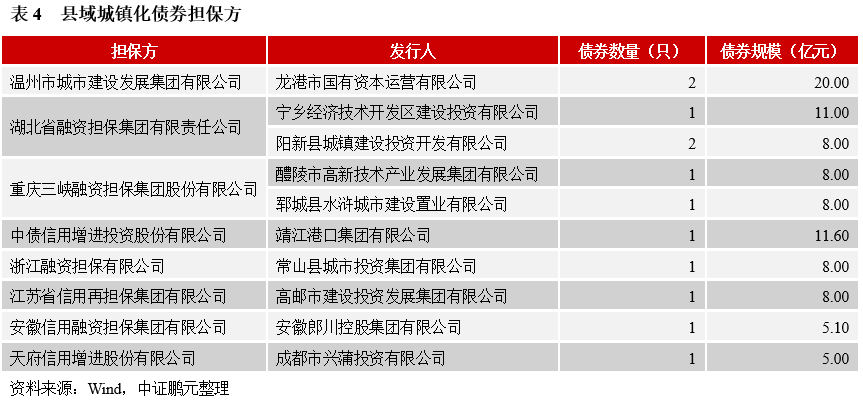

从主体级别看,AA级主体11家,AA+级主体3家,12只债券选择增信发行,占比63%。其中,10只债券从AA增信至AAA,2只债券从AA+增信至AAA。从增信方看,担保方共计8家,其中湖北省融资担保集团有限责任公司和重庆三峡融资担保集团股份有限公司分别对2家主体提供担保,涉及省内外。

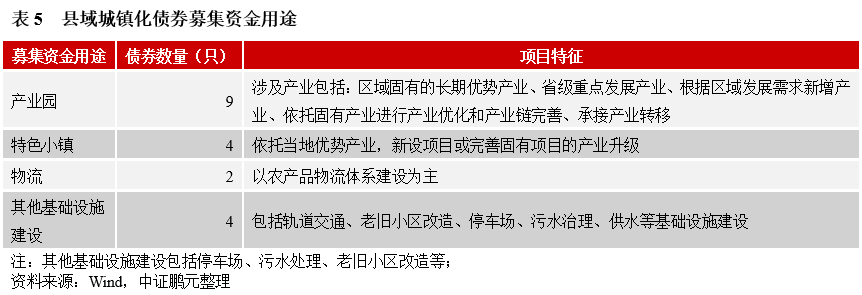

从募集资金用途看,目前主要集中在产业园建设和特色小镇两个领域,其他方面包括物流、停车场、污水处理、老旧小区改造等城市基础设施建设。第一,产业园发展因地而异。发展较早的地区进入园区整合优化阶段,包括园区整合、数字化改造以及产业链升级、完善等。例如,“22新城债”,募集资金用于浙江省大力推动的新材料产业,以及当地长期优势产业医疗器械领域,以及依托安防小镇和医疗器械产业园而起步的电子器械产业园。部分地区为推动经济社会发展,新设产业园,以实现资源聚集。例如,2020年阳新县纳入县城新型城镇化建设示范名单,为满足建设要求,解决产业基础薄弱、吸纳就业能力不足等问题,发行专项债券用于城北农产品加工产业园项目。此外,宁乡经济技术开发区,为承接粤港澳大湾区美妆产业转移,在区内打造美妆谷项目。第二,特色小镇建设依托当地优势产业,新设项目或完善固有项目的产业升级。例如,醴陵市经开区五彩陶产业小镇,是湖南省首批省级特色产业小镇示范项目之一,2021年发行专项债券用于小镇产业链升级,包括建设智能标准生产设施、技术研发转化设施、仓储集散回收设施和文化旅游体育设施。第三,响应三农政策,推动农产品物流体系建设,促进农业产业化发展。例如,金堂县打造冷链物流园项目、郎溪县新设和改造提升原有农贸市场及配套基础设施。

整体看,县域城镇化债券,发行主体不局限于示范县,募投项目以重点产业为主。随着“共同富裕”战略的推进,发展重心从脱贫攻坚向乡村振兴,产业振兴成为主要方式。2021年来,发改委已批准有29家企业注册县域城镇化债券,注册规模超过310亿元。其中,2021年12月来注册加速,分别有6家和4家主体。2022年,本创新品种发行或加速。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~