作者:朱梅胤

来源:零壹财经(ID:Finance_01)

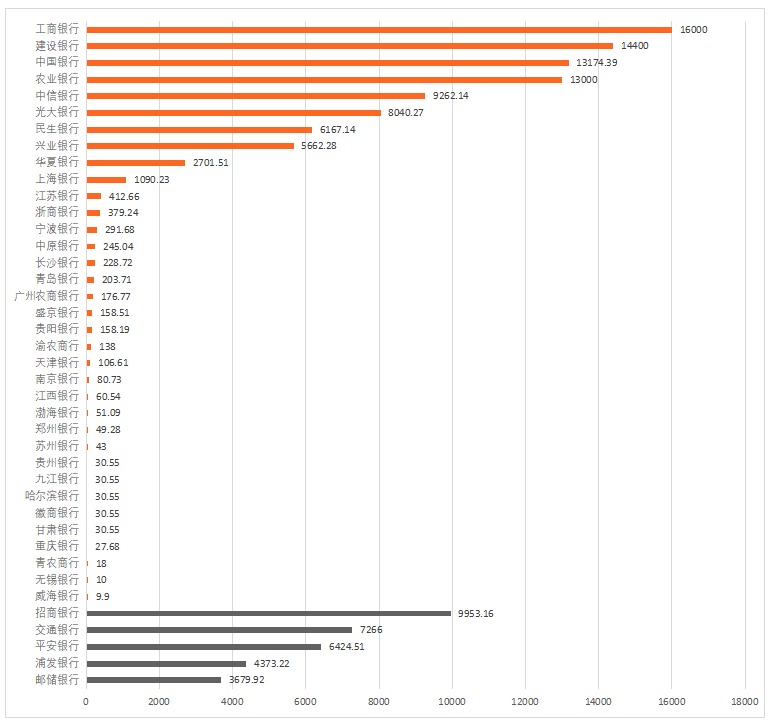

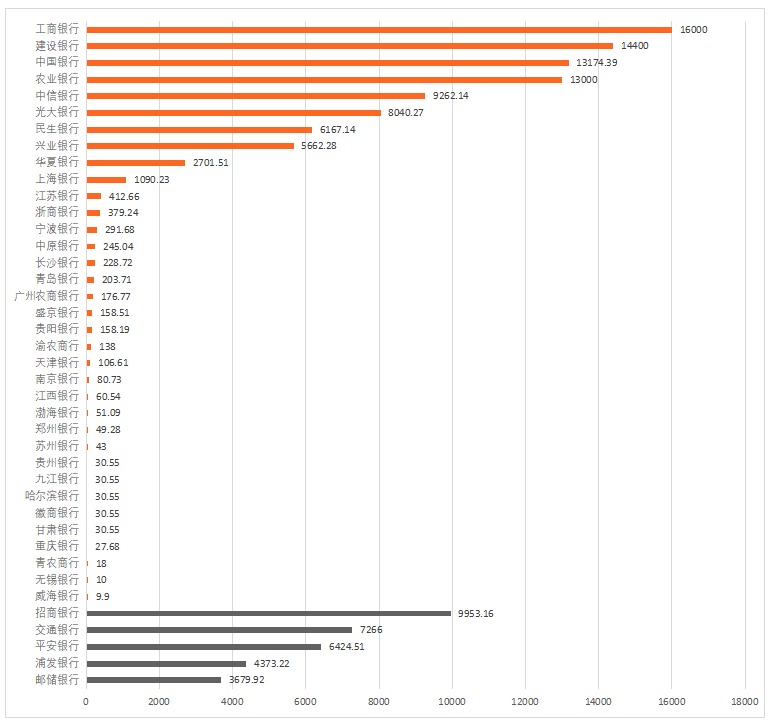

近几年来,在金融数字化背景下,消费信贷等零售端业务是银行发力的一大领域,个人信贷业务的规模与增速也成为考量银行经营优化的重要标准。信用卡作为各家银行个人信贷业务的基础工具之一,是银行零售业务的发力重点,承担着零售转型排头兵的重任。在经历了跑马圈地的发展阶段后,信用卡市场竞争日益激烈,2021年1月,央行发文取消了信用卡透支利率的上下限管理,信用卡的创新进一步激活,并成为未来银行零售业务决胜的关键。本文基于国内上市银行2018年至2020年年报数据,通过整理各银行的信用卡业务近三年相关指标,分析不同银行在信用卡业务的不同发展情况。选取的银行总样本为国内在A股和H股上市的54家银行,重点观察指标包括2020年的各银行信用卡累计发行数量、信用卡贷款余额、信用卡交易额以及近三年各指标的增长情况。从规模上来看,国有大行和股份制银行依然是国内信用卡的主要发行者,占据了绝对的先发优势。截止2020年末,信用卡累计发行量上工商银行达到了1.6亿张的数据;在信用卡贷款余额指标上,建设银行以8257亿元位列第一;而在信用卡年交易额这一指标上,招商银行则以43410亿元列于首位。但如果从各指标的增速来看的话,城商行近几年信用卡业务发展迅猛,并占据前几名的位置。这一方面是因为近年来城商行在信用卡业务上的持续发力,据了解,有城商行某高管谈及城商行信用卡业务时曾表示,信用卡业务是城商行必须布局的业务,属于零售业务中很难大规模盈利但不可缺失的一部分。而另一方面,得益于各互联网领域的巨头与银行尤其是城商行在信用卡业务方面的合作,如上海银行在2020年推出哈啰出行的联名卡,贵州银行与美团推出的联名卡在2020年内发卡达到5.4万张。都推动了城商行信用卡业务的发展。在54家银行中,共有40家银行披露了截至2020年末信用卡累计发卡量的数据,下图展示了具体数据以及排名情况:表2 各银行截至2020年末信用卡累计发行量/流通量(万张)

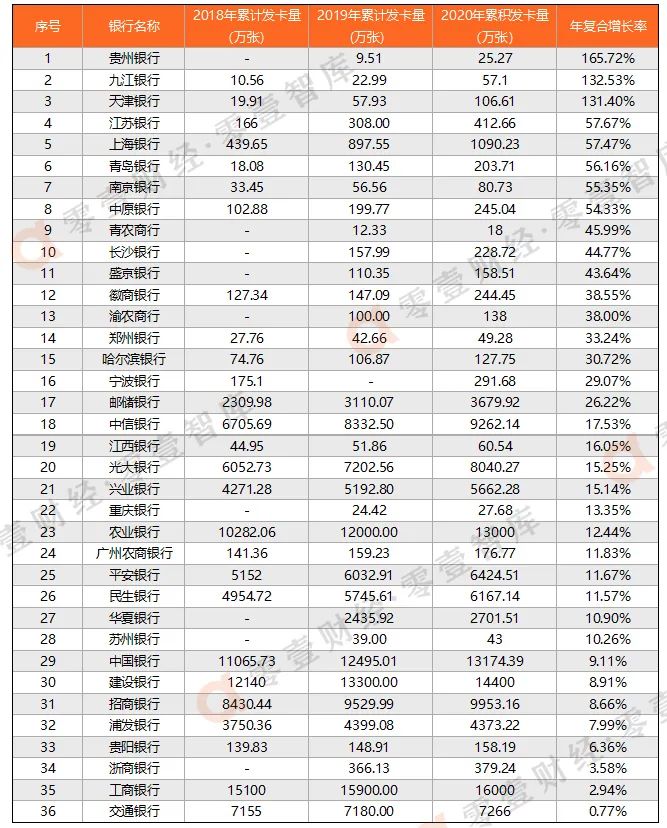

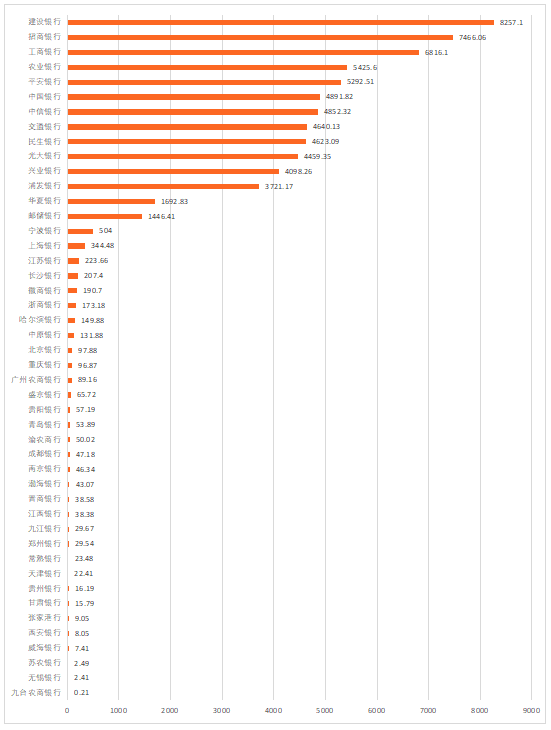

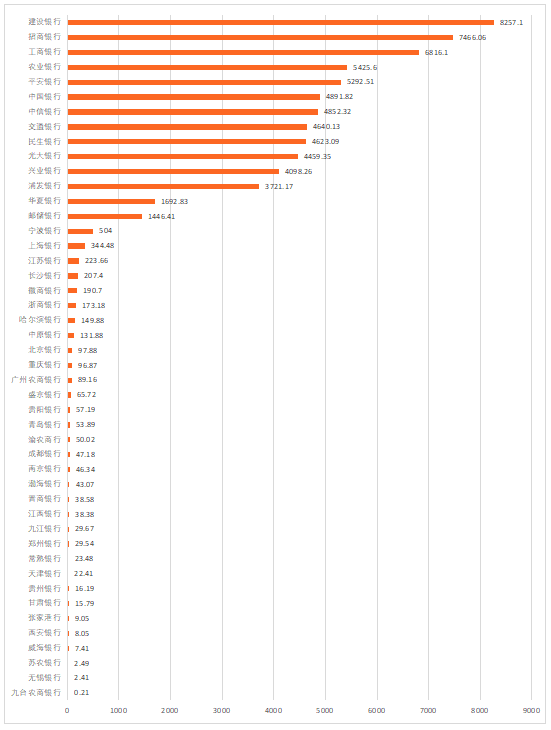

2、该图有两部分组成,橙色是以“累计发行量”这一口径进行对比,而灰色部分各银行披露口径不一,其中招商银行、平安银行、浦发银行是以“信用卡流通量”进行披露、交通银行使用的是“在册卡量”、邮储银行使用的是“结存卡量”,所以对该5家银行进行统一比较。从信用卡发卡规模上来看,国有大行以及各个股份制银行具有绝对的优势,其中工商银行以1.6亿张累计发卡数量排名第一,建设银行、中国银行、农业银行累计发卡均过亿(招商银行由于统计的是流通量,其累计量估计也过亿)。在股份制银行中,浙商银行和渤海银行排名相对靠后。值得注意的是,上海银行信用卡规模有着不错的表现,也是唯一一家信用卡累计发行量超过千万的城商行。通过整理各银行2018年至2020年累计发卡数,分析近三年增长情况。在已披露累计发卡量的40家银行中,威海银行、渤海银行、无锡银行未披露2018年和2019年的数据,甘肃银行虽然披露了2019年数据,但其信用卡在2019年年中才首发,所以增长率不具有真实性,以上4家银行均剔除,最终得到36家银行近三年累计发卡增长情况,具体数据如下表:表3 2018-2020年各银行信用卡累计发卡增长情况2、若未披露2018年的数据,则复合增长率以2019年和2020年同比增长率近似代替。3、青岛银行虽然有2018年数据,但是其银行卡在2018年9月首发,计算复合增长率真实性较差,所以使用的是2019年和2020年数据计算。4、招商银行、交通银行、平安银行、浦发银行、邮储银行的增长率是基于“信用卡流通量”这一口径计算出的估计值,有一定的误差。在信用卡累计量的增速上,城商行具有绝对的优势,前十名中有九家银行为城商行,一家为农商行(青农商行),有三家年复合增长率超过100%,分别是贵州银行的165.72%、九江银行的132.53%和天津银行的131.4%。而国有大行和股份制银行在增速上则相对较缓慢,国有大行中最高的为邮储银行的26.22%,股份制商业银行最高的为中信银行的17.53%。主要原因是,股份制银行业国有大行的信用卡业务相对已经成熟,在信用卡存量上已经达到了一定的瓶颈,另一方面其基数较大增速必定有限,此外城商行近几年在信用卡业务持续发力,使其增长迅速。整体来看,上市银行对发放信用卡贷款的态度较为积极,2020年底多数银行都达到了上千亿的贷款余额规模。通过分析各家银行的信用卡贷款余额则能够反映出各银行信用卡贷款规模情况,进一步说明银行的借贷规模更大。2020年在54家银行中共有46家披露了自家信用卡贷款余额的情况,具体数据与排名情况如下:

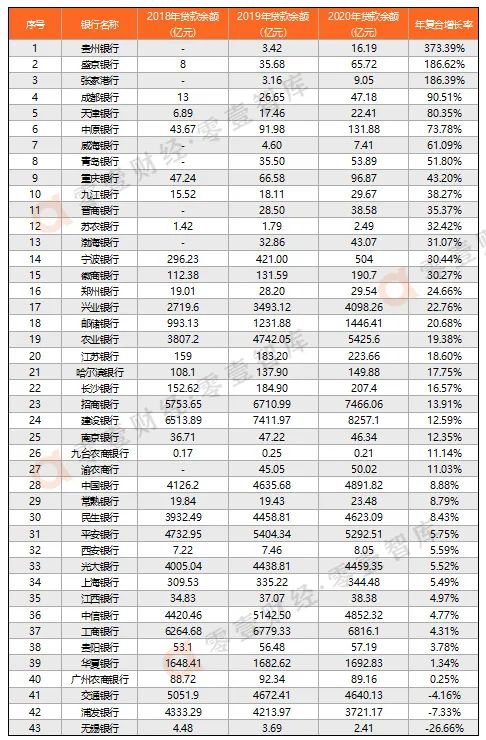

1、在各家银行2020年年报中,有8家银行未披露贷款余额情况,分别为苏州银行、杭州银行、厦门银行、锦州银行、泸州银行、江阴银行、青农商行、紫金银行。通过图表可以看出,招商银行、建设银行、工商银行信用卡贷款余额的规模远超其他银行,位于第一梯队的位置,大部分国有银行和股份制银行优势明显。值得注意的是,与信用卡累计发行量的统计结论类似,股份制银行中浙商银行和渤海银行排名依旧不是很理想。在46家已披露2020年信用卡贷款余额规模的银行中,通过整理各家银行2018年和2019年的信用卡贷款余额数据,根据数据完整性,最终选取43家上市银行,计算出近三年各银行的复合增长率,以比较各银行在信用卡贷款余额的增长情况。具体增长率以及排名情况如下:表5 各上市银行2018-2020年信用卡贷款余额增长情况2、北京银行和浙商银行2018年和2019年未披露相关数据,甘肃银行2019年11月才首发信用卡,计算出增长率不具有真实性,均做剔除。3、若未披露2018年的数据,则复合增长率以2019年和2020年同比增长率近似代替。从这一维度探究银行信用卡的增长情况,贵州银行依旧以3.7倍的增长一骑绝尘,盛京银行和张家港行增长率也超过了100%,排名位于前列的大部分依然为城商行,而排名第二的张家港行则为农商行。另外,有三家银行出现了负增长的情况,分别为交通银行、浦发银行和无锡银行,其中无锡银行复合增长率为-26.66%排名最后,而这三家银行在2018年至2020年三年间,均出现信用卡贷款余额连年下滑的情况,可以看出个别银行尤其是已有一定规模的大行,信用卡业务疲软而出现难以增长的窘境。信用卡交易额可在一定程度上表现银行信用卡规模与用户规模情况,在这一统计口径中,共有25家银行披露了相关数据,尽管披露口径略有不同(如交易总额、消费交易额、交易金额),但所属概念类似,本文做统一对比。

通过对比,招商银行作为信用卡大行,2020年的信用卡交易额以43410亿元的数据位列首位,主要是因为招行在业界较早制定零售金融发展战略。其次是“零售之王”平安银行,而建设银行和交通银行紧跟其后。从上文所述的信用卡累计发卡量来看,这几家银行也在业界排名靠前,信用卡交易规模较大。2、2018-2020年各银行信用卡消费交易额变动情况下表展示了23家银行在2018-2020年的信用卡消费交易额变动情况,从每年的信用卡交易整体规模来窥探其中的变化趋势。我们发现,从复合增长率的角度来看,前三名分别为盛京银行132.27%,中原银行122.36%,青岛银行89.31%,由此可见近几年城商行逐渐成为信用卡营销推广的主力军。1、表中各银行根据近几年交易额复合增长率情况降序排列。2、在25家2020年披露信用卡交易额的银行中,长沙银行和渤海银未披露2020年之前的信用卡交易额数据,无法计算出年复合增长率,均做剔除。3、若未披露2018年信用卡消费额数据,则复合增长率以2019年和2020年同比增长率近似代替。4、青岛银行2018年9月首发信用卡,所以使用的是2019年和2020年数据计算增长率。由于披露信用卡交易额的银行较少,无法对大多数银行做全面比较。但通过观察能发现,在已披露数据的银行中,城商行在交易额的维度上增长迅猛,这点与上文信用卡发卡增长以及贷款余额增长情况的结论相同,而在股份制银行中,兴业银行表现优异,在交易额基数达到万亿的基础之上,复合增长率同样达到了23.36%。有4家银行复合增长率为负,分别为交通银行、华夏银行、工商银行、浙商银行。通过对比各银行信用卡累计发卡量、信用卡贷款余额、信用卡交易额这三个指标,对2020年的信用卡规模以及近三年的增长情况进行整理分析。在2020年信用卡规模上,无论从哪项指标来看,招商银行、建设银行、工商银行、平安银行始终位于前列,足以见得它们在同业中信用卡业务绝对领先地位。若根据银行性质做统一比较,国有商业银行的规模最大,其次是股份制商业银行,城市商业银行与农村商业银行在不论是信用卡体量还是用户数量都无法与大行相比。这也进一步说明,零售业务的布局需要较多投入,业务的开展对精细化、标准化要求较高,需要长期积累,零售业务目前的主力军仍然是大行。在近几年的增长情况上,贵州银行在累计发卡量增长和信用卡贷款余额增长均排在第一的位置,盛京银行、青岛银行、中原银行均有着不错的增长表现。而城商行信用卡各指标复合增长率较高,一方面是因为城商行本身信用卡业务起步较晚,各指标基数较低,加之近几年持续发力。而另一方面,基于近几年互联网的迅速发展,互联网平台的获客场景、用户数据分析能力是城商行更为看重的优势。美团与多家城商行联合推出联名卡;北京银行、广州银行和上海银行则在更早的时候就与京东数科合作发行联名卡,并纳入统一的品牌“京东小白卡”。城商行与互联网平台联名的信用卡产品,基本都绑定了与该平台相关的卡权益及支付功能,互联网平台的流量与场景优势,在弥补了城商行在网点布局上的不足的同时,也增加了对年轻用户获客手段的多样性,借助互联网平台的品牌优势,城商行能更有效的将正在远离银行的年轻客群重新拉回银行的体系内。值得注意的是,近几年,面对互联网业务的挑战,人均持卡量增速有所下降,总体规模放缓。在未来,随着5G技术的进一步成熟,更快、更强、更广的网络传输能力将创造新的连接,金融服务的广度、深度和宽度都会被大幅提升。信用卡业务更应该借助互联网这一强大的工具,不断深化线上化、数字化、智能化发展。