短期来看,“碳中和”叠加疫情后的经济复苏将对煤炭价格提供有力支撑。

作者:工商评级四部

来源:联合资信(ID:lianheratings)

2020年下半年以来,“碳中和”的提出叠加部分煤炭企业的流动性风险,引发了市场对于煤炭企业的担忧;而煤炭价格于2021年屡创历史新高,减碳背景下煤炭价格不降反升,此次高煤价能否持续,后续煤炭价格将维持在什么水平?

我们认为,“碳中和”对于煤炭价格的影响可从短、中、长期三个层面来看。短期煤炭价格主要由供求决定,“碳中和”叠加疫情后的经济复苏将对煤炭价格提供有力支撑;中期(即2030年“碳达峰”前)煤炭价格因政策因素仍有保障;长期煤炭价格因新能源和储能技术发展,或存下行压力。

另外,根据我们的模型测算,预计“碳达峰”前动力煤(5500大卡)港口价格将处于535~700元/吨的范围内,焦煤港口价格将维持在1091元/吨以上。

2020年9月,中国在联合国大会上提出在2030年实现“碳达峰”,2060年实现“碳中和”的远景目标。2021年“2060碳中和目标”被纳入国家“十四五”发展规划,并被首次写入2021年政府工作报告。“碳中和”目标的提出叠加部分煤炭企业的流动性风险,进一步发酵了市场对于煤炭企业的担忧。我们按照时间跨度分析了“碳中和”对于煤炭企业的影响,尤其是对于煤炭价格的影响。

短期来看,“碳中和”叠加疫情后的经济复苏将对煤炭价格提供有力支撑。2021年以来煤炭价格一直在高位运行,主要是三个方面的原因:

(1)目前煤电在电力供应中仍占据主导地位。受疫情后经济恢复带动下游用电量需求增加,煤电短期内对于煤炭的需求依然十分旺盛;

(2)尽管我国大力发展新能源,但目前清洁能源电力及储能规模尚不足以满足稳定供电的核心要求,因此无法撼动煤电作为我国电力供应支撑点的地位;

(3)2021年作为强推“双碳”目标的开局之年,很多企业调整排产计划,以图在控制能耗之前完成全年生产目标,增加了下游对于电力的需求,进一步推高了煤炭价格。

我们预计短期内上述因素仍将持续影响煤炭价格。即使在排除“碳中和”带来的短期叠加效应后,疫情后恢复生产的旺盛需求仍将对煤炭价格构成有力支撑。

中期看,煤炭价格因政策因素将稳定在一定合理区间,以确保煤炭企业和电力企业均可拥有合理利润。按照哥本哈根气候大会中国政府承诺,到2030年我国煤炭消费比重降至50%左右。根据简单测算,假设十年内(即2020-2030年)我国能源需求总量增速与宏观经济增速均保持在4.6%左右,即使我国2030年前煤炭消费比重降至50%,煤炭需求增速仍将与煤炭产量增速持平(2017-2020年的原煤产量增速为2.77%,且产能预期难以大幅提升)。因此,预计2030年碳达峰前我国煤炭需求仍将保持稳定增长的态势,为煤炭价格的稳定提供支撑。

此外,我国对煤炭行业供给侧的持续深化改革,促使煤炭行业集中度持续提高以及销售长协占比的持续提升,也强化了政府对于煤炭价格的调控能力。因此,我们认为中期内煤炭价格将稳定在一定合理区间,以确保煤炭企业和电力企业均可拥有合理利润。

长期看,由于储能和新能源技术的快速发展,煤炭价格或将面临下行压力。我们认为应关注三方面因素。首先,政策层面看,由于中国承诺2060年实现“碳中和”目标,煤炭等化石能源的使用势必会下降。因此,煤炭的产能和需求均将面临较大的政策方面的下行压力。其次,新能源和储能技术的快速发展,也将逐渐削弱煤电作为我国电力供应支撑点的作用,进一步减少我国对煤电的依赖。最后,由于电力的稳定供应最终仍然需要煤电的稳定性,因此即使未来在完成CCS(碳捕捉与封存技术)改造后,煤电在我国电力供应结构中仍将占有一席之地。

上文我们提到,短期内煤炭价格主要由供求关系决定,而中期内煤炭价格主要由政策因素决定。由于煤炭价格政策需考虑煤炭企业与煤电企业的盈利平衡情况,据此假设建立模型,通过测算煤炭企业和煤电企业的各自对应的盈亏平衡点,就可得出“碳达峰”前煤炭价格的预测区间[1]。

此外,考虑到2021年的保供等政策的实施带动煤炭产能的增加以及煤炭进口量的增加,均可能对未来煤炭价格构成压力,因此我们通过模型分析煤炭价格与煤炭企业债务利息偿还能力之间的关联,进一步完善对煤炭价格区间下限的测算。

1.煤炭企业煤价盈亏平衡点的测算

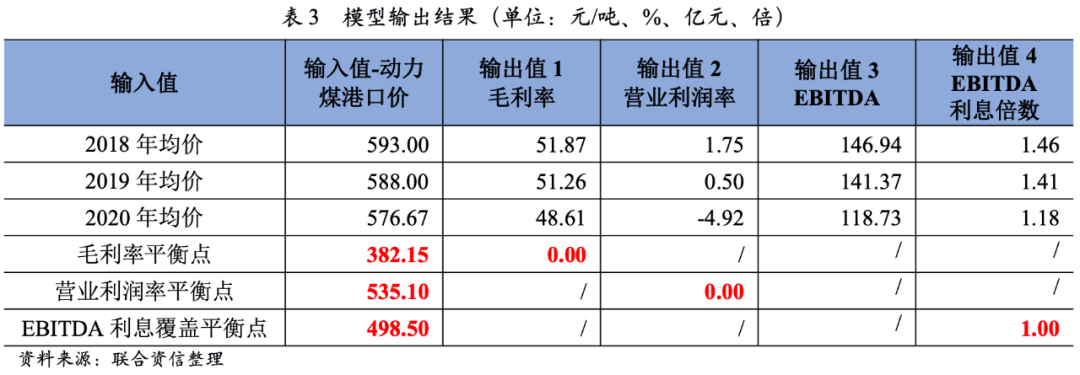

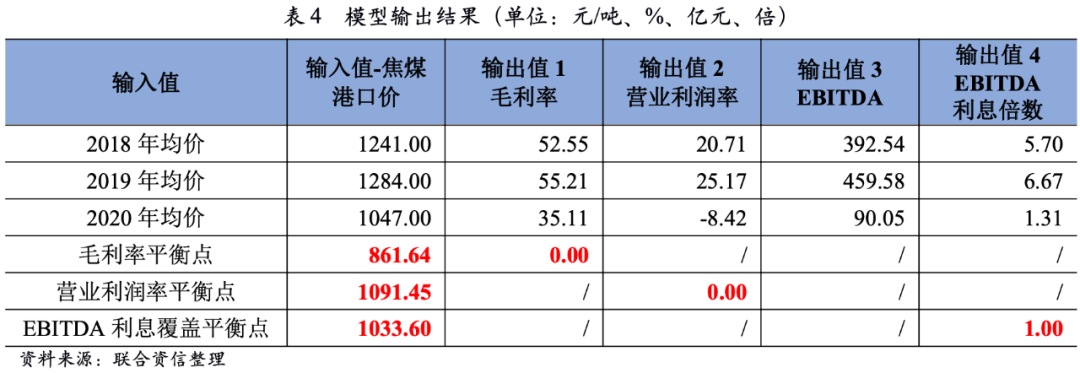

根据测算,动力煤生产企业达到盈亏平衡点的动力煤港口价格为535.10元/吨,若动力煤港口价格下降至498.50元/吨,则企业的盈利将无法实现对利息的覆盖;焦煤生产企业达到盈亏平衡点的焦煤港口价格为1091.45元/吨,若焦煤港口价格下降至1033.60元/吨,则企业的盈利将无法实现对利息的覆盖。

(1)关键假设与模型算法

假设一:由于大部分煤炭企业主要的利润来源为煤炭主业,因此我们假设煤炭业务板块承担公司整体的期间费用的支出;

假设二:营业利润不考虑资产减值损失、投资收益等非经常性损益,因此计算的EBITDA与实际财务报表中的EBITDA值不一致;

假设三:我们在计算过程变量时采用2018-2020年数据按照20%、30%和50%进行加权平均,主要原因是:其一考虑到该模型主要用于测算基于最新情况的煤炭价格,因此模型中过程变量尽量采用最新时点数据,其二考虑仅使用一年或两年的数据有一定偶然性。过程变量的具体计算方法为:首先对主要煤炭企业2018-2020年的所有者权益按照20%、30%和50%求加权平均值,其次再对煤炭企业的上述值求平均值。模型中的自产煤产量采用2020年产量数据。

洗出率=洗出的商品煤产量/原煤产量,此处假设值为93%[2]。

动力煤港口价Pc为模型的输入值;此处引入了平均价差的概念,主要考虑我们通常说的煤炭价格为5500大卡热值的动力煤港口价,与企业实际商品煤的销售价格(坑口价居多)有一定差值,主要为坑口至港口的运输费、港杂费等,模型假设该价差为常量,定义为平均价差;平均价差计算时的港口价采用“秦皇岛港:市场价:动力煤(Q:5500,山西产)”全年平均价格。

期间费用率=(销售费用+管理费用+研发费用+财务费用+税金及附加)/自产煤产量;此处期间费用率的分母采用自产煤产量,而非收入,主要考虑模型中的收入与煤炭价格有很强的相关性,为了排除价格对期间费用率的影响,假设期间费用主要由煤炭业务规模决定。

其他业务板块毛利润:由于煤炭企业利润不全部来源于煤炭主业,此处根据历史数据平均计算得出。

息折摊比率=(利息费用+折旧+摊销)/所有者权益;

平均融资成本=(资本化利息+费用化利息)/当年末债务总额;

(2)样本选择

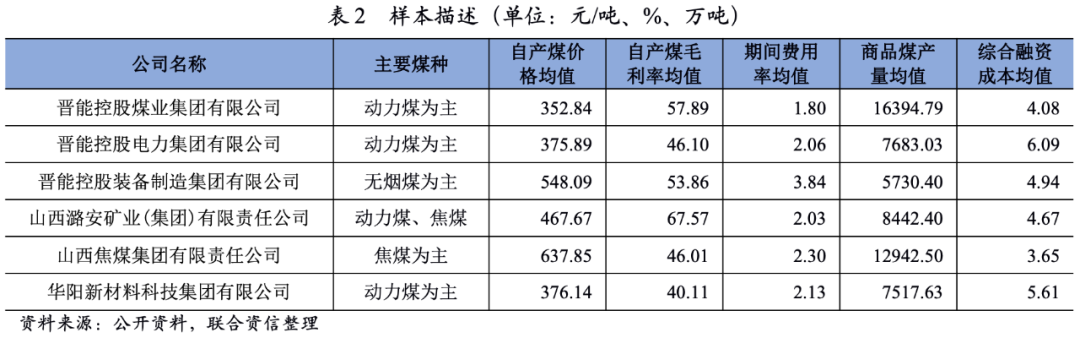

由于煤炭价格受煤种、煤质、产地、运输距离等因素影响较大,区域特性明显,因此该模型样本采用山西省主要煤炭企业。具体如下:

晋能控股煤业集团有限公司(以下简称“晋控煤业集团”)、晋能控股电力集团有限公司(以下简称“晋控电力集团”)及华阳新材料科技集团有限公司(以下简称“华阳新材料集团”)三家煤炭企业所售商品煤品种以动力煤为主,平均销售价格相对较低。晋能控股装备制造集团有限公司(以下简称“晋控装备集团”)和山西焦煤集团有限责任公司(以下简称“焦煤集团”)所售商品煤品种分别以无烟煤和焦煤为主,平均销售价格相对较高。而山西潞安矿业(集团)有限责任公司(以下简称“潞安集团”)所售商品煤品种以动力煤和1/3焦煤为主,平均销售价格处于中间水平。

在下文的模型测算中,我们将以晋控煤业集团、晋控电力集团和华阳新材料集团为样本进行动力煤价格的测算。以焦煤集团为样本进行焦煤价格的测算。由于无烟煤既可以作为动力煤,又可以作为无烟煤出售,不同产品价格相差较大,会导致测算的误差较大,本文不对无烟煤价格进行测算。

(3)模型运用

对动力煤价格的测算

根据测算,若将2018-2020年秦皇岛港口动力煤市场价全年均值输入模型,毛利率指标、EBITDA及EBITDA利息指标均表现良好。若动力煤港口价下降至382.15元/吨,则达到动力煤样本企业毛利率的平衡点,即动力煤样本企业毛利率为0。当动力煤港口价达到498.50元/吨时,动力煤样本企业的EBITDA刚好可覆盖相关的利息支出。当动力煤港口价为535.10元/吨时,达到动力煤样本企业营业利润率的平衡点,即样本企业的营业利润率为0。

对焦煤价格的测算

根据测算,若将2018-2020年焦煤港口价[3]输入模型,2018年及2019年焦煤样本企业营业利润率指标均表现良好,2020年营业利润率指标表现较差。当焦煤港口价达到861.64元/吨时,则达到焦煤样本企业毛利率的平衡点。当焦煤港口价达到1033.60元/吨时,焦煤样本企业的EBITDA刚好可覆盖相关的利息支出。当焦煤港口价为1091.45元/吨时,达到焦煤样本企业营业利润率的平衡点。

2.煤电企业煤价盈亏平衡点测算

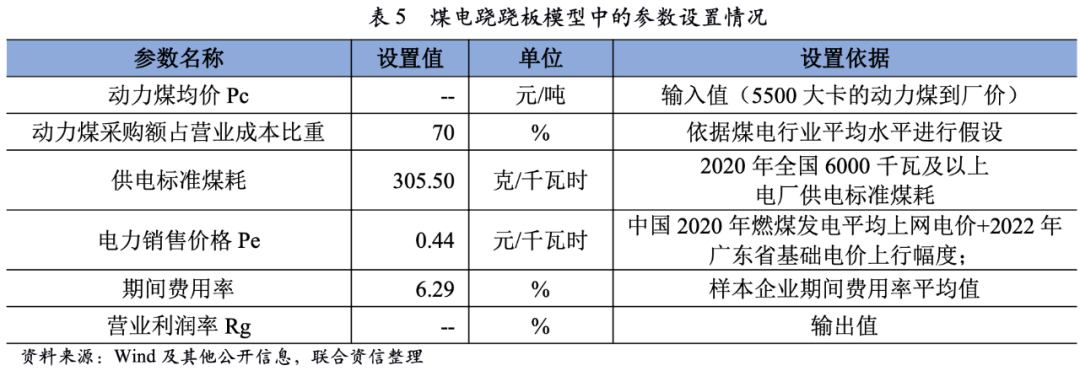

根据测算,使得煤电企业达到盈亏平衡点的动力煤港口价格为700元/吨。

我们同时建立了模型对煤电企业的煤价盈亏平衡点进行测算得出,煤电企业营业利润率为0%的动力煤(5500大卡)到厂均价为760元/吨左右,同时考虑到由于港口到电厂还有一定的运输距离以及运输费用,假设动力煤到厂价与港口价的价格差异为60元/吨左右,电厂的盈亏平衡点港口价为700元/吨左右。相关测算方法参见联合资信研究报告——《煤电价格中枢与煤电行业“跷跷板”效应的研究》[4],此处我们不再赘述,相关测算假设如下。

其中,由于2021年以来煤炭价格的上行带动电力长协价格的上行,广东省作为国内售电侧改革进展最快的省份,我们假设未来一段时间全国电价的上行幅度与其2022年基础电价的上行幅度一致,电力销售价格的取值等于目前的标杆电价加上2022年广东省基础电价上行幅度。

综上,预计“碳达峰”前(中期)动力煤(5500大卡)港口价格将处于535~700元/吨的范围内,焦煤港口价格将维持在1091元/吨以上。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~