据公开资料,上述票据发行于2020年1月,余额1.215亿美元,票息12.95%,已于今年3月14日到期,但金轮天地控股未能支付到期本息。

作者| 小债看市

来源| 小债看市(ID:little-bond)

地产行业深度洗牌,金轮天地等综合实力较弱的小房企更是在生死边缘挣扎。

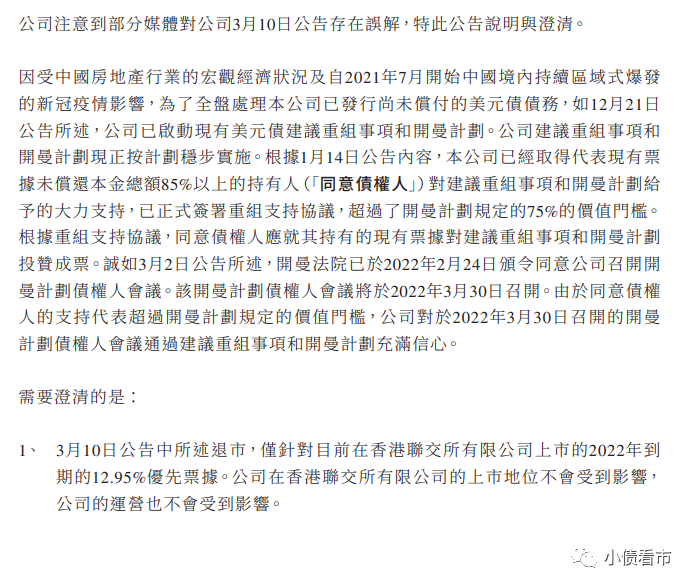

3月15日,金轮天地控股(1232.HK)公告称,部分媒体对其发布的2022年到期票据退市公告存在误解,特此公告说明与澄清。

澄清公告

公告显示,3月10日金轮天地控股公告中所述退市,仅针对目前在香港联交所上市的2022年到期的12.95%优先票据(ISIN:XS2100655807)。

此前,金轮天地的公告被外界解读为公司要退市,在地产圈引发热议。

金轮天地控股强调,其在香港联交所的上市地位不会受到影响,公司的运营也不会受到影响。

据公开资料,上述票据发行于2020年1月,余额1.215亿美元,票息12.95%,已于今年3月14日到期,但金轮天地控股未能支付到期本息。

除此之外,去年12月11日金轮天地控股也未能支付2023年到期16.0%的优先票据的利息。

2021年12月21日,金轮天地控股公告称,因受地产行业和疫情等因素影响,公司开始启动对现有美元债的整体重组。

目前,金轮天地控股已获得85%投资者支持,并正式签署重组支持协议。

据悉,在建议重组事项和开曼计划生效后,其可对现有票据到期日进行延期三年,这将大大缓解和减轻公司偿债压力,改善整体财务状况。

《小债看市》统计,目前金轮天地控股存续两只美元债,存续规模3.23亿美元,其债务重组美元债规模合计有4.445亿美元。

存续美元债情况

金轮天地控股2022年到期的12.95%优先票据,于2022年3月14日到期日后在香港联交所票据退市。

在建议重组事项和开曼计划成功后,金轮天地控股将注销现有票据(包括2022年到期的12.95%优先票据)并发行新票据。

2021年10月,因财务指标和流动性恶化,穆迪将金轮天地控股的企业家族评级及其现有票据的高级无抵押评级从“B3”下调至“Caa1”,主体评级展望维持“负面”。

据官网介绍,金轮天地控股成立于1994年,经过20多年的发展,已布局两省六市,先后在江苏省的南京、扬州、无锡、苏州,湖南省的长沙和株洲开发了多个精品专案。

2013年1月,金轮天地控股敲开资本市场之门,在香港主板上市。

金轮天地控股官网

从股权结构看,金轮天地控股的控股股东为金轮置业,持股比例为39.29%,公司实际控制人为王钦贤家族。

2020年,金轮天地控股录得合约销售额为40.8亿元,销售面积为32.72万平方米。

据克而瑞发布的《2021年中国房地产企业销售TOP200排行榜》,金轮天地控股排在全国200强房企之外,属于小型房企。

在土储方面,2021年上半年金轮天地并无收购任何新土地,仅投资了一家新合营企业。

截至2021年6月末,金轮天地总土地储备的建筑面积为160万平方米,但其超过60%的可销售资源是非住宅产品,另外其住宅土地储备无法支持可持续发展,开发用地只能满足一年。

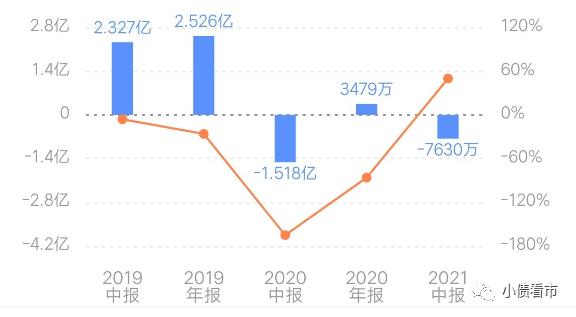

近年来,由于项目交付延迟和房地产开发毛利率下降等原因,金轮天地控股业绩大幅下滑,2021年上半年归母净利润亏损7630万元。

归母净利润

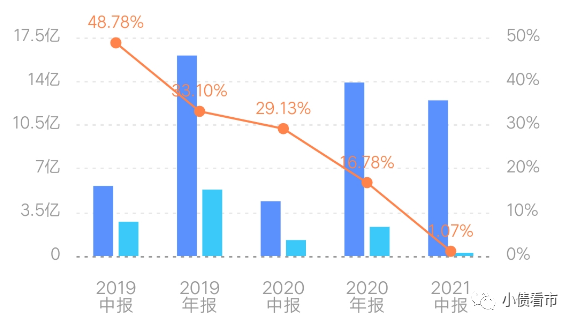

在毛利方面,2020年金轮天地控股的整体毛利率为16.8%,较2019年的33.1%大幅下滑,其中房地产开发业务毛利率为3.7%,主要由于湖南株洲交付了一个零利润项目。

据中报显示,2021年上半年金轮天地控股的毛利率为1.07%,盈利能力已极度恶化。

毛利率水平

截至2021年二季末,金轮天地控股总资产为172.75亿元,总负债124.35亿元,净资产48.4亿元,资产负债率71.98%。

从房企融资新规“三道红线”看,金轮天地控股扣除预售款外的资产负债率为60.4%,净负债率为95.6%,现金短债比是0.46,踩中一道红线归为“黄档”,有息负债规模年增速不得超过10%。

《小债看市》分析债务结构发现,金轮天地控股主要以流动负债为主,占总债务的77%。

截至同报告期,金轮天地控股流动负债有95.4亿元,主要为短期借款,其一年内到期的短期债务有44.62亿元。

相较于短债压力,金轮天地控股流动性异常紧张,其账上现金及现金等价物仅有9.76亿元,无法覆盖短期债务,存在较大短期偿债风险。

在备用资金方面,金轮天地控股的未使用银行授信额度也极为有限,其财务弹性欠佳。

在负债方面,金轮天地控股还有28.95亿元非流动负债,主要为长期借贷,其长期有息负债合计14.77亿元。

整体来看,金轮天地控股刚性债务有59.39亿元,主要以短期有息负债为主,带息债务比为48%。

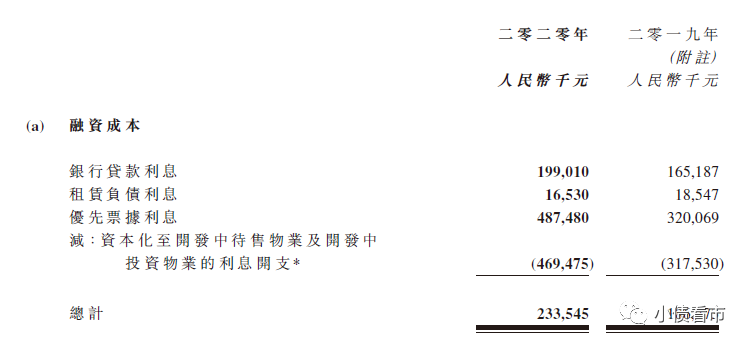

近年来,金轮天地控股有息负债均在高位徘徊,2020年由于优先票据利息高企,其融资成本同比上升26%至2.34亿元;平均借款成本从7.8%增长至11%,2021年中期达到11.8%。

融资成本

业绩大幅下滑、资金链紧张之下,金轮天地控股靠陆续出售商业物业和自有非核心投资物业自救。

2019年10月,金轮天地控股全资附属公司金轮翠玉以5.15亿港元的价格出让给香港西九龙丝丽酒店,交易将使其获得7000万港元的收益。

据悉,金轮天地控股还计划处置南京、无锡和株洲的若干零售商店或商场,同时通过与其他开发商的项目合作,重新转向住宅地产开发。

总得来看,金轮天地控股盈利能力恶化,毛利持续下滑;负债高企、信贷指标减弱,再融资风险高企;资金链紧张,短期偿债风险较大。

1960年,18岁的印尼华侨王钦贤回国,在国立华侨大学完成学业后,只身前往香港创业。

一开始,王钦贤从五金、小机械行业做起,不断积累资产和商战经验,后来创立香港金轮集团。

1994年,王钦贤在南京创办金轮天地控股,主要涉及主题商业广场、地铁商业街区、精品住宅、高档酒店公寓、甲级办公等的综合开发。

金轮集团董事长王钦贤

在地域上看,金轮天地控股专注开发江苏省及湖南省内连接或邻近地铁站或其他交通枢纽的项目。

金轮天地控股业务模式分为两种,一种是销售商用住宅物业,另一种是出租及经营管理由公司或第三方拥有的商用物业。

2017年,可以说是金轮天地控股上市以来最为辉煌的一年,年内经营业绩及股价均创出新高,甚至荣获“港股100强”营业额增长10强第9名,风光一时无两。

然而,近年来房地产调控不断施压下,综合实力弱的房企开始爆发危机,这其中也包括金轮天地控股在内的中小型综合型商业及住宅房地产开发企业。

2018年以来,受江苏省及湖南省房地产调控政策的影响,金轮天地控股经营业绩逐年递减,财务杠杆却日益攀升,资金链进一步紧张。

从房地市场环境变化来看,金轮天地只是众多中小房企面对行业洗牌困境中的一个缩影。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~