今年以来,监管部门对房地产信托的监管态势持续升级,很多中小房企对信托开发贷已慢慢放弃幻想。

作者:西政资本

来源:西政资本(ID:xizheng_ziben)

笔者按:

上周,银保监会信托部向各地银保监局下发了《关于开展新一轮房地产信托业务专项排查的通知》,要求继续严控房地产信托规模,按照“实质重于形式”的原则强化房地产信托穿透监管,严禁通过各类形式变相突破监管要求,严禁为资金违规流入房地产市场提供通道,切实加强房地产信托风险防控工作。今年以来,不管是5月份的《信托公司资金信托管理暂行办法(征求意见稿)》,还是7月份的融资类信托规模压降要求,监管部门对房地产信托的监管态势无不在持续升级,其中信托开发贷的规模骤减就是很明显的反映,目前中小房企对信托开发贷也已慢慢放弃幻想。

与信托开发贷的情况相似,银行开发贷的情况也非常不乐观。今年以来,银行的房地产类贷款的收缩十分明显,其中9、10月份的按揭贷款与房抵贷的收缩尤为显著,目前中小房企想获取银行开发贷的难度也在逐渐上升。

总体而言,银行和信托开发贷的脚步越走越慢,开发商(尤其是中小开发商)嗷嗷待哺,但监管部门在中短期内却不太可能放闸,因此开发商要么选择更高成本的前融资金,比如市面上较为灵活的抵押贷款,要么选择供应链保理融资等其他更为灵活的融资产品或融资路径,总之先解决活下去的问题。

一、银行开发贷的痛楚

近一年以来,我们发现身边很多银行高管都“进去了”,一些信托机构的高管也不例外,恍惚间让我们感觉金融行业的监管已经到了集中“清算”的年份。这几年以来,P2P、私募、信托的频繁爆雷让金融从业人士对“秋后算账”的监管导向有了重新的认识,因此金融圈未来的合规要求只会越来越高,对很多机构来说业务只会越来越不好做,至少大部分金融从业人士都不希望退休之后还胆战心惊,甚至直接被拉“进去”。

在上述监管的大背景下,银行的作风已经越来越谨慎和保守,做不做业务很多时候已经不是首要考虑的问题,安全、不出事可能会成为主要的考虑因素。从交易对手的选择来说,白名单内的规模房企放不放款还得各种考量,白名单外的开发商(尤其是中小房企)就更难轮上。国家每次“放水”的时候总希望能流入实体经济和中小企业,但问题是如果你是银行的业务负责人,你可能也会本能地挑选国央企类的客户。因此从现实一点的角度来说,在金融从业人士的职业风险和开发商融资对应的业绩之间,大部分人选的是前者,也即中小企业开发贷难以取得存在金融监管和市场调整的双重影响,而这个影响在中短期内不会发生根本性的变化。

再回到业务操作层面,在楼市从严调控的大背景下,二线开外的很多城市已经进入销售、去化困难的阶段,而这又直接影响了开发贷的还款来源。从银行的角度来说,假设开发贷放款后项目的销售回款没有保障,金融严监管的背景下开发商通过其他方式融资后完成贷款置换又存在不确定性,那这种情况下对于这类客户的开发贷业务肯定是保持宁可不做的态度。总之,中小房企的开发贷之路在地产融资监管和楼市从严调控的大背景下已变得举步维艰。

二、信托开发贷的困境

银保监会上周下发《关于开展新一轮房地产信托业务专项排查的通知》后,房地产信托业务排查涉及的合规问题首当其冲,具体包括了:是否违反“四三二”要求、是否用于土地储备、是否用于补充流动资金、是否协助金融机构进行监管套利,以及是否存在其他违规行为。与此同时,要求信托机构上报的业务风险状况包括:风险程度、风险项目发生时点、风险成因分析、已采取何种实质性风险化解方式以及已采取何种非实质性风险化解方式等。

在上述排查的通知要求下,信托开发贷业务的开展在合规层面就已需要面临很大的考验,因此信托开发贷业务的收缩甚至暂定是个必然的结果。前面有提到,银保监会主要针对的是房地产信托业务的持续合规监管情况、风险防范化解情况及落实整改问责情况,从新一轮排查要求的长期影响来看,以开发贷为主的融资类信托业务的开展只会越来越难,毕竟融资类信托规模的压降导致的额度问题以及此次排查提及的合规问题像紧箍咒一样时刻悬在信托公司的头上。

值得一提的是,目前信托机构的转型动作幅度也是前所未见,具体表现如下:

1. 《信托公司资金信托管理暂行办法(征求意见稿)》(下称“《征求意见稿》”)——信托机构忙着非标转标、做大标准化产品投资规模;

2. 压降融资性信托规模:以各公司2019年底的主动管理类融资信托规模为基础,各自压降比例在20%左右,每一家都有具体压降数值,即融资性信托受限,但是该问题已被信托机构地产“真股/优先股”业务打破;

3. 地产融资“三道红线”要求导致开发商融资需求被限制——开发商忙着去存量,信托忙着找合适的非标资产。

三、开发商的融资需求调整

近一个月以来,我们根据与开发商的沟通情况发现如下几个明显的融资需求变化:

1. 目前找我们寻求前融资金的开发商一般都会同时咨询我们是否可以一并提供或解决开发贷的问题,也即前后端融资一起解决。另外当前百强排名靠后或地方性龙头房企在寻求融资时一般都会主动提供抵押物,不过对自己提供了抵押物的融资成本却一直在压缩,比如大部分的成本期望值在年化10%-12%之间。

2. 目前接近年底,很多开发商抵押融资的期限即将到期,因此急着置换,但是他们有各种各样的痛点,比如土地是净地,只有土地证,而且拿地多年后还不计划开发,从机构的角度来说,他们一方面是囤地,也即只是把这个资产作为长期融资的工具;另一方面也没有还款来源,因此操作的风险比较大,这种贷款置换也就很难实现。

3. 目前一些项目只有土地证抵押给机构的,如到期后想做贷款置换,则只能找非银机构,因为单纯的土地证在银行已经操作不了抵押类融资(以前包装后是很容易融到钱的)。比较无奈的是,这类开发商要求的融资成本大部分都在年化11-12%上下,因此难度比较大,另外还涉及要先过桥释放抵押物后才能完成贷款置换,所以综合成本会更高。

4. 进入第四季度以后,开发商的前融资金越来越难获取,因为很多机构在年底时不太愿意操作抵押融资类项目,相反觉得偏信用类的前融业务结构简单,落地效果快,接近年底时更容易完成业绩冲刺。另外年底时一些资金机构的头寸已经不足,因此要操作大体量的项目,落地起来也非常难。

四、当前形势下开发贷的解决思路

在目前银行开发贷和信托开发贷难以获取的背景下,我们建议开发商往如下的融资思路上做更多的考虑。

(一)土地款融资

就土地款的融资而言,大部分机构会特别关注开发商是否能拿到开发贷,尤其是城市比较弱的项目,还款来源的确定性是个非常要命的问题,不然无法完成贷款置换和前融资金的退出。按我们目前的操作经验,针对百强开发商(特别是排名比较靠后的),最好调整一下操作思路,比如不单纯针对具体项目的风控措施来确认准入,而是针对白名单内开发商的所有项目或几个打包的项目来解决准入的问题(即以开发商主体的资质作为准入,而不单纯看具体项目),只是在操作层面尽量让开发商补充其他项目的抵押物,还有就是其他项目公司股权质押等形式的补充担保等。

(二)拿地后的前融

对于开发商用自有资金解决了土地款的缴纳,但仍然因资质偏弱而无法获得银行或信托机构的开发贷资金的,我们倾向于两种处理方式:一是实力较弱的中小开发商在成本可接受的范围内尽量寻求土地或在建工程抵押类的融资,比如国央企金控平台、小贷公司的融资等,以此替代开发贷的资金需求;二是实力稍好的开发商优先选择目前主流的“信托+我们基金/优先合伙”的优先股前融模式,在降低前融成本的情况下后续慢慢争取开发贷的放款(优先股和开发贷可并存)。

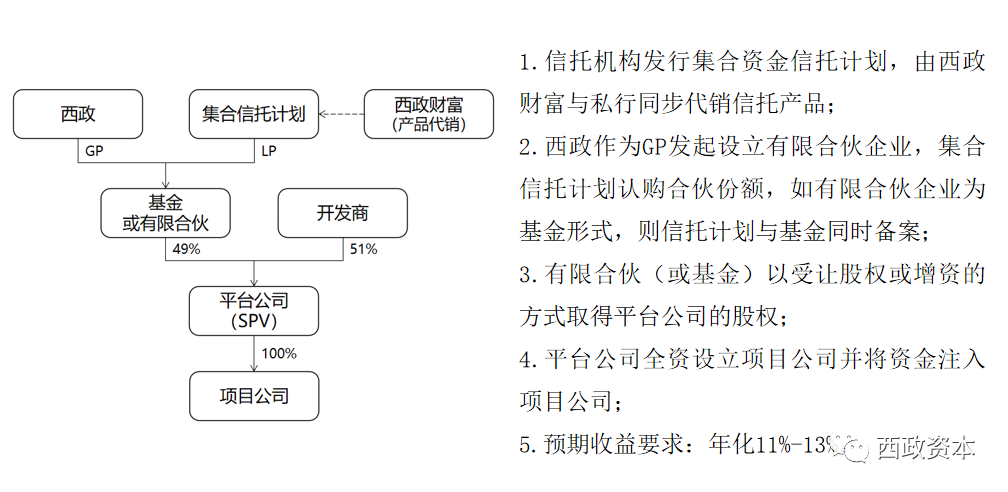

根据当前地产信托优先股融资业务的常规操作,以下就信托机构与我们基金或有限合伙合作的优先股融资业务进行举例说明(产品架构如下图所示)。

1. 项目准入阶段:已缴完土地款或已取得土地使用权证(个别信托公司可在缴纳土地款阶段进入);

2. 融资额度及配资比例:不超过项目资金峰值的70%;

3. 资金用途:项目开发建设用款、归还股东借款等;

4. 融资期限:2年+(期间信托机构可配合项目公司继续取得开发贷);

5. 预期收益要求(综合成本):年化11%-13%;

6. 对赌事项:取得五证的时间、可售面积、去化率、销售价格、成本等;

7. 退出方式:分红、减资退出;触发模拟清算退出;转让平台公司股权退出;触发对赌条件退出;项目公司实际清算退出。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~