非市场化发行是什么?近年来,信用债品种的非市场化发行成为众矢之的,尤其以xx山为代表的自媒体大V口诛笔伐,持续开炮,不时挑动着市场的神经。

作者:阿邦0504

来源:债市邦(ID:bond_bang)

非市场化发行是什么?

近年来,信用债品种的非市场化发行成为众矢之的,尤其以xx山为代表的自媒体大V口诛笔伐,持续开炮,不时挑动着市场的神经。

如果是非从业人员,光看这些公众号文章,会感觉信用债市场是一片乌烟瘴气、各种不作为、行业前景黯淡,但真实情况真的是这样吗?

在分析之前,还是先来简单回顾下非市场化发行的情况。在过去,信用债的非市场化发行,大体可以分为两类发行人,集中在两个品种上。

一是以高等级央企为代表的优质发行人,集中在银行间的超短期融资券。其抓住了商业银行想要做大承销规模的痛点和银行自营包销交易账户的灵活性,与主承销商事先约定价格,以滚动包销scp的方式来锁定较低的融资成本,其票面利率可以较市场估值低几十甚至上百bp。

正常市场机构投资者参与一级投标是稳亏不赚,只有在商业银行处置包销账户持仓的时候,才能以市场公允价格拿到券。真实的市场价格是在二级交易,而非一级发行中得到体现。

二是以低等级城投为代表的市场认可度较低的发行人,集中在交易所的私募债品种。为了压低票面利率和实现顺利发行,发行人与市场私募基金甚至是主承的自营或资管账户联合,通过各种风骚操作,同样使得一级发行票面利率较市场估值要低几十甚至上百bp。

这类操作五花八门,有单纯的发行人“自融”上杠杆做大融资规模的,比如发行人发行10亿元债券,自己认购5亿元的某资管产品,该资管产品再在一级市场买发行人10亿元的债券,这样发行人用5亿元的代价换回来10亿元的融资。

有场外利益输送的,比如发行人的债券公允估值是8.5%,但发行人出于面子等方面考虑,一定要将票面利率压在7.5%。即使有那么一些不看估值损益的银行自营或是傻白甜的机构,愿意按照7.5%去投,但在目前荷兰式定价的规则下,只要有市场机构参与,还是很难发到发行人的预期价位。

这种情况下,发行人以财务顾问费等方式,私下向某些投资人定向输送1%的利益,补足了估值的损益,使其愿意以7.5%的票面利率去投标,最终压低票面利率。

这种模式,一是造成了同债不同权,拿到财顾费的投资人所获得的收益要高于正常参与一级投标的投资人;二是存在严重的道德风险,这财顾费是流入资管机构的账户,还是投资经理的账户?如果是后者,那是属于违法行为了。

上述非市场化发行,虽然发行人类型不同、债券品种不同、流通市场不同、实现手段也不同,但都有一个数据特征,就是一级票面发行利率要远低于二级市场估值利率。

监管在积极作为

这些现象,市场看在眼里,监管机构同样看在眼里,不要觉得只有自己是聪明人。

对这些不正常现象,监管机构历来都是“零容忍”重拳出击的。

2019年12月,上海证券交易所和深圳证券交易所就发布了《关于规范公司债券发行有关事项的通知》,通知要求:发行人不得在发行环节直接或者间接认购自己发行的债券。债券发行的利率或者价格应当以询价、协议定价等方式确定,发行人不得操纵发行定价、暗箱操作,不得以代持、信托等方式谋取不正当利益或向其他相关利益主体输送利益,不得直接或通过其他利益相关方向参与认购的投资者提供财务资助,不得有其他违反公平竞争、破坏市场秩序等行为。

2020年4月,交易商协会下发了《非金融企业债务融资工具承销机构自律公约》,公约中约定了“七不得”:明确要求不得承诺发行利率,直指超短融包销乱象。

2020年11月,交易商协会发布《关于进一步加强债务融资工具发行业务规范有关事项的通知》,第二条规定,严禁发行人“自融”,强化市场行为规范。一是进一步强调禁止发行人直接或间接认购自己发行的债券,打击“结构化发行”违规行为;二是通过事先、事后的承诺、核查和披露,以市场化方式加强发行人的行为约束;三是进一步强化承销机构、投资人等管理要求,明确禁止协助行为,严格履行报告义务,压实市场各方责任。

2021年8月,央行、发改、证监等六部委的《关于推动公司信用类债券市场改革开放高质量发展的指导意见》中,明确提到“禁止结构化发债行为。坚持“卖者尽责、买者自负”原则,引导投资者提高风险识别能力。”

市场化发行回归的2021年

在监管部门的铁腕打击下,信用债非市场化发行在2021年得到了非常有效的纠正。

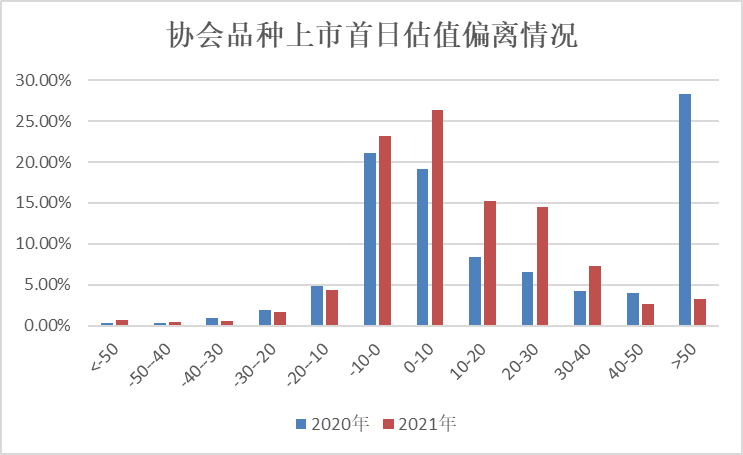

还是用数据说话,先来看看协会产品的上市首日估值和票面利率之差,2021年和2020年的对比情况。可以看到估值偏离在±10bp的市场化发行占比有了明显提高,而偏离50bp这种极端行为(主要集中在scp上),占比从2020年的超过25%,下降到2021年的不足5%。

央企的锁价包销冲动虽然还是难以禁绝,但整体收敛了很多,一级市场的定价权往市场倾斜了一些。比如原来是不管估值如何,我就要2%的票面,现在是在估值的基础上减点报价,随行就市特点更明显了。

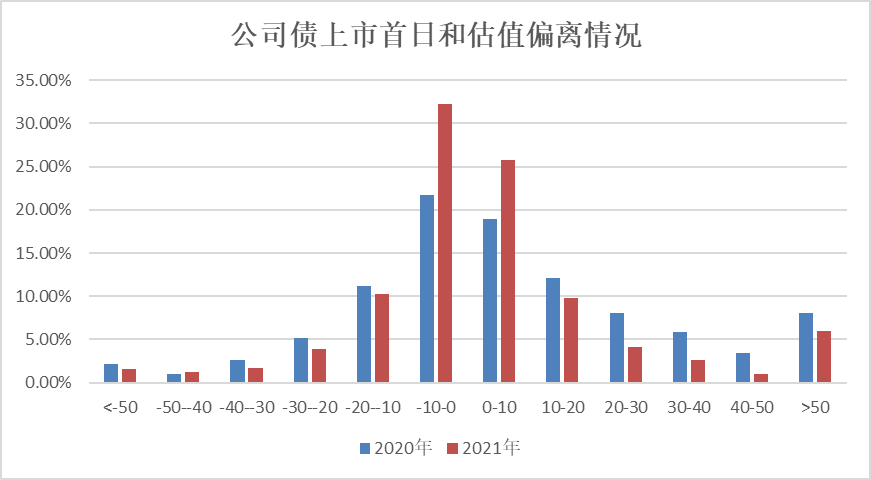

再来看看公司债的上市首日估值和票面利率之差,2021年和2020年的对比情况,同样是估值偏离在±10bp的市场化发行占比大幅提升。票面利率低于上市首日估值的公司债占比有了明显下滑。

整体而言,即使现在仍然存在这样那样的问题和不足,我们中国信用债市场是在不断向好的。随着监管职能和协作的完善,未来各种不合规的行为必然是越来越少,各种见不得光的操作也迟早会大白于天下,永远不要低估监管的决心和能力。

最后和朋友们共勉,职业生涯很长,我们都要珍惜自己的羽毛,不要为了眼前蝇头小利而葬送了大好前程。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~