四大核心问题浮出水面

作者:陈文莉

来源:风财讯(ID:fengcaixun)

在三次延期之后,泰禾集团(000732)对《2020年年报》的回复终于来了。

7月8日,泰禾集团发布的长达51页回复中,对深交所问询的12项问题做了回应。

除去20多页的规范性文字和流程内容,风财讯将其中的干货进行了整理解读。

外界最关心的“项目复工复产”“万科战投”“欠款偿还”“第三方交易是否有漏洞”等问题,泰禾都做了不同程度的回答。

虽然内容有的切实可靠、有的纯和稀泥,但读懂这一则回复,对泰禾的去向会有更清晰的判断。

万科战投:入股还没达到条件

2020年7月30日,为缓解债务危机,泰禾集团的控股股东泰禾投资、实控人黄其森与海南万益管理服务有限公司(下称“海南万益”)签署了《股份转让框架协议》,转让金额24.3亿元。

根据协议,泰禾投资拟将其持有的泰禾集团19.9%的股份转让给海南万益,后者则为万科(000002)的全资子公司。

不过,万科入股是有先决条件的。

1、泰禾制定债务重组方案并与债权人达成一致,且该债务重组方案能得到泰禾与万科的一致认可; 2、万科对泰禾完成法律、财务、业务等尽职调查,且已就尽职调查中所发现的问题的解决方案及拟议交易的方案达成了一致,不存在影响拟议交易的重大问题,同时泰禾的资产、债务及业务等不存在影响公司持续经营的重大问题或重大不利变化。

意思很明显,只有当泰禾处置好债务问题之后,万科才会战投入局。如果重组之后,债务危机仍然得不到解决,万科会全身而退。

此次回复函中,泰禾表示,截至目前,上述协议中的相关先决条件尚未全部满足。

简而言之,一年后的万科依旧还是洁身自好的万科,而泰禾还是那焦头烂额的泰禾,二者之间有的仍是一纸尚未完成且可能随时作废的《股权转让协议》,仅此而已。

而能让这纸协议成真的条件,关键在于泰禾债务的处理。

项目进展:自有资金项目仅2个停工?回款有好转

回复函显示,泰禾2021年内到期债务为318.66亿元,其中银行贷款占35.85亿元,占比11.25%;信托占61.72亿元,占比19.37%;资产管理占12.6亿元,占比3.95%;公司债占208.48亿元,占比65.42%。

对于债务还款资金,泰禾称,公司偿债资金主要来源于所开发地产项目的销售回款。

资产流动性方面,存货占公司总资产的比例约70%,主要为地产开发项目,截至5月底,泰禾集团持有的土地储备中可开发建筑面积约923.87万平方米。集中分布在深圳、杭州、南京、苏州、福州等一二线核心城市。

显然,都是一些易于消化的地区。

不过,风财讯注意到,在回复函中,泰禾列出了31个备受关注的项目的利息资本化情况,其中8个未资本化(即为自有资金),就连其他合作项目都进行了利息资本化。

而在自由资金的项目中,泰禾仅提及了2个项目是停工的(崇文府和惠州惠阳金尊府)。此前一年,泰禾住宅项目因债务问题停工,也多有媒体报道。

在此之外,泰禾还有自持物业项目共计18个,涉及购物中心、LOFT、底商、写字楼、车库车位、地下商业、室外步行街等多种业态。截至2020年底,这部分资产的公允价值共计约251亿元,建筑面积约89万平方米。

还有正在运营中的酒店有凯宾斯基、铂尔曼、 洲际酒店。截至2020年底,账面价值共计约28亿元。

值得一提的是,从回款能力上来讲,这279亿元的商业以及类商业项目远不及住宅项目。

但是,只要债务有一个妥善的解决方案,后续再加上万科的背书,无论是住宅还是商业项目,卖出去或者继续经营也就都不成问题了。

借款:444.91亿元借款逾期 达成和解

回复函显示,截至2021年6月18日,泰禾集团已到期未归还的借款为444.91亿元,借款的金融机构类型包括信托、基金、银行、四大资管以及境内外债券,以信托居多。

此外,预计负债计提金额47.82亿元。

对此,泰禾表示,“截至目前,公司债务重组工作取得了较大进展,已与部分主要债权人达成了对已到期未归还借款的和解,和解的主要方式是延长借款的还款期限、对资金成本给予一定的优惠以及豁免违约金。”

显然,泰禾争取到了喘息的机会。

但直接负债之外,还有巨额担保。

截至6月18日,泰禾集团因被担保人发生逾期导致公司需履行担保义务的债务约为57.17亿元。

对于解决方式,泰禾在回复函中表示,目前,公司及各借款主体正在积极与相关债权人进行沟通,通过融资置换、债务展期、延期、分批还款等方式,针对逐笔债务协商出妥善的解决方案。

看起来,一切似乎都在好转。

但风财讯注意到,泰禾集团与中城建设的巨额预付交易,可能会再次将其推入深渊。

巨额三方交易露馅:近70亿玩腾挪 最终被隐藏

据悉,与中城建的交易,深交所一连问了三年,到如今,颇有点常规性问题的意味了。

但在这次深交所关于关联交易的六个小问题中,泰禾集团洋洋洒洒解释了10页有余,却露馅了。

故事是这样的。

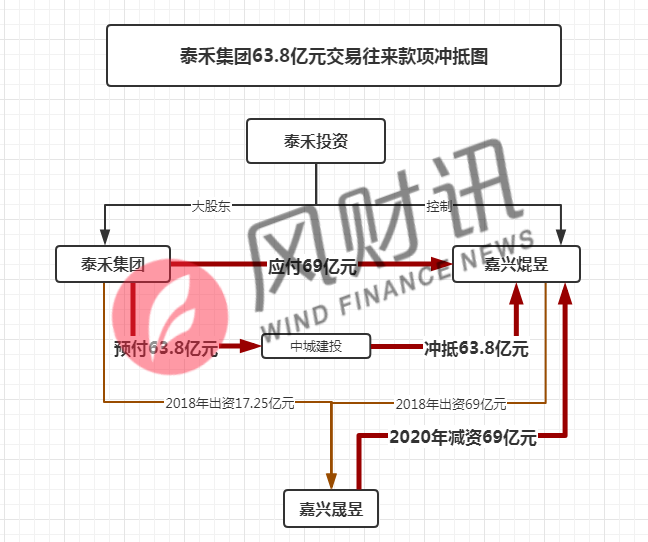

2018年,泰禾集团与大股东泰禾投资成立一家合伙企业嘉兴晟昱。其中,泰禾集团实缴出资17.25亿元,泰禾投资控制的嘉兴焜昱实缴出资69亿元。

在合伙企业平台的层面,由于收到的全部资本金以往来款形式转入泰禾集团,实质上此时已形成对泰禾集团的债权。

据泰禾集团在回复函中所言,本次投资旨在搭建灵活创新的股权投资与并购的平台,为上市公司的战略及产业孵化优质地产项目。

但是,“自嘉兴晟昱成立以来,并未将资本金用于新项目的并购或投资,而是转入上市公司,已逐步投入到上市公司建设的项目中或用于归还项目借款”。

2020年底,泰禾集团彻底爆发债务危机,嘉兴焜昱对合伙企业进行了减资69亿元。

这样一来,此前用于泰禾集团的资本金就要吐出来,也就形成了泰禾集团对嘉兴焜昱69亿元的应付款。

然而,就在同一年,泰禾集团紧急预付给第一大供应商中城建设工程款55亿元,年底这一数据变成了63.8亿元。

但实际上,当年按工程进度结算的款项只有15.48亿元。

在自身债务违约的风口上,却预付给中城建设巨额工程款,这本身就不合乎商业逻辑。

更加诡异的是,2020年底,泰禾集团、嘉兴焜昱、中城建设三方达成协议,将泰禾集团应收中城建设的63.8亿元与应付嘉兴焜昱的69亿元进行冲抵。

最终结果是,泰禾集团还需支付给中城建设5.19亿元,目前这部分资金尚未支付。

也即是说,泰禾预付给中城建设的钱,用往来款冲抵的名目,在资产负债表中“隐藏”了。

值得一提的是,有媒体报道,中城建设穿透之后,其实控人仍为黄其森。这个事情如果调查下去,就有好戏了。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~