现在,距离县城专项企业债发行指引正式发布已有一年,我们对县城专项企业债注册发行情况继续跟踪,目前发行来看不及预期。

作者:rating狗

来源:YY评级(ID:YYRating)

此前,我们在《县城新型城镇化建设专项企业债券发行指引(征求意见)》发布后,于2020年6月30日,发布相关报告《买方视角的县域城镇化债:批出来还得发的掉》,提出了一份可能发行县城专项债的示范县名单供投行、投资同业参考。

现在,距离县城专项企业债发行指引正式发布已有一年,我们对县城专项企业债注册发行情况继续跟踪,目前发行来看不及预期(弱资质+长久期还是比较困难的)。

近期,“15号文”推出,严格限制涉及隐债平台的流贷,城投平台的运营资金缺口进一步放大;投资端,银行间流动性充沛,“资产荒”重现,机构面临欠配压力。

本文我们以“21兴蒲专项债”为例,简单从区域情况、信用资质、一级票面及二级估值多个维度对其投资价值进行分析,分析其择券可行性。

01 县城新型城镇化建设示范县特征及政策倾斜

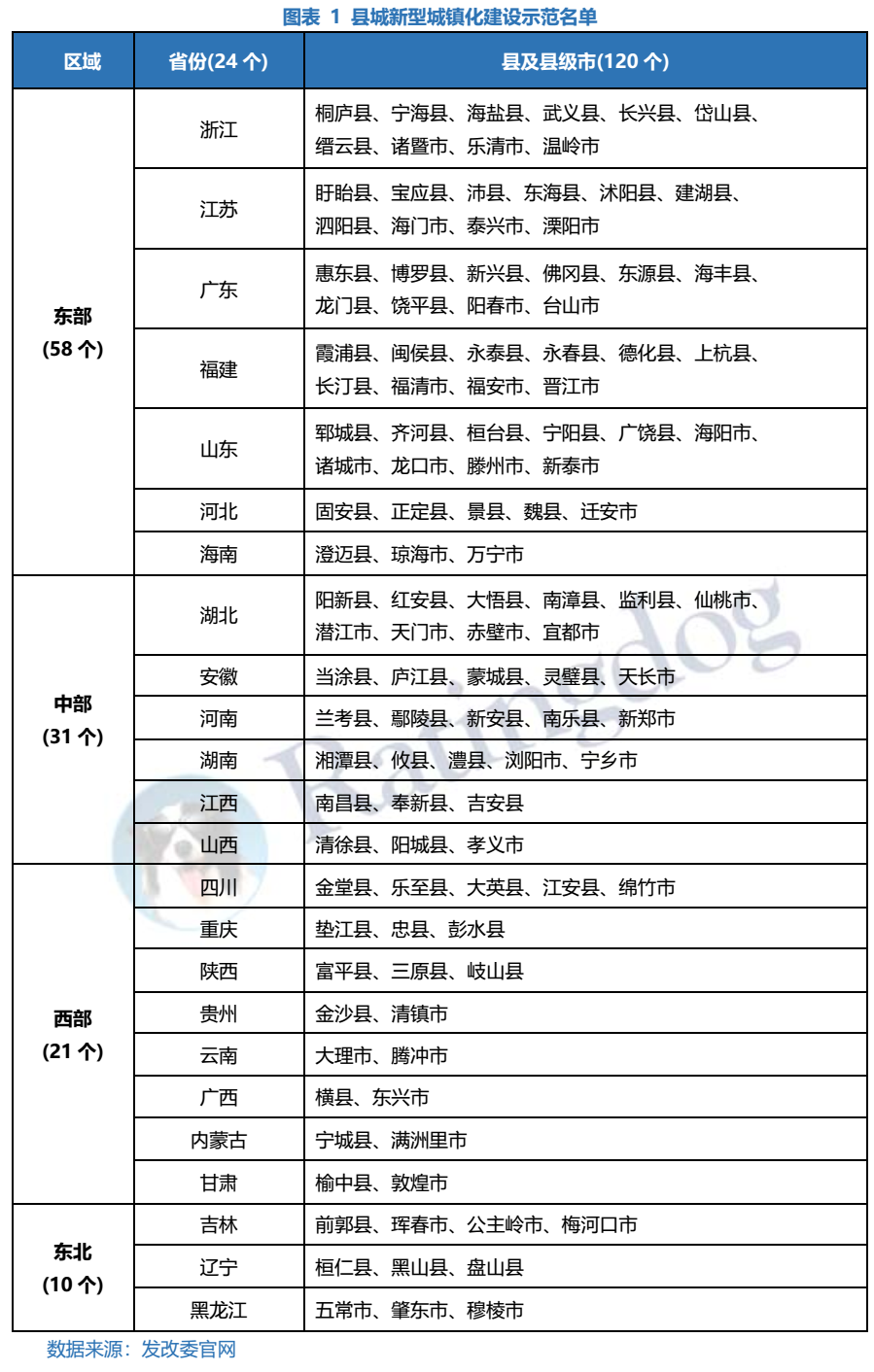

距离县城专项企业债正式推出已有一年。2020年5月29日,发改委发文《国家发展改革委关于加快开展县城城镇化补短板强弱项工作的通知》要求加快推进县城城镇化补短板强弱项工作,提到“各地区要针对县城准公益性及经营性固定资产投资项目,设计市场化的金融资本与工商资本联动投入机制”,并选择120个县及县级市开展示范工作。2020年8月11日,发改委正式印发《县城新型城镇化建设专项企业债券发行指引》,将“县城新型城镇化建设专项企业债券”这一企业债专项债新品种正式推出。

东部经济发达地区县城入选数量多于西部、东北经济欠发达地区。120个示范县中,东部省份占据58个,数量将近一半,其中经济较为发达的省份浙江、江苏、广东、福建、山东均为10个;中部次之,共有31个县城入选示范县,其中湖北为10个,远多于其他中部省份,可能发改委考虑到湖北在中部省份中经济较为发达,且2020年受到疫情影响较为严重,给与一定的政策支持;西部和东北经济较为落后,入选县城数量较中、东部有所减少。

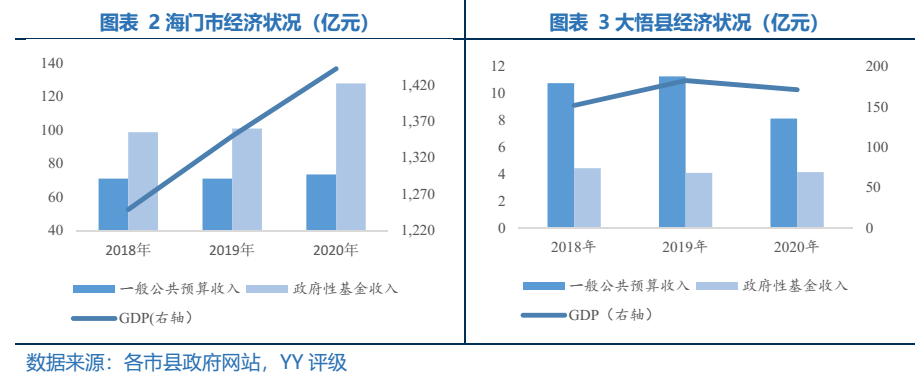

东部更多县城入选,可能因为东部经济更为发达,更大体量的经济可撑起更多的融资空间,加码基建,以进行逆周期调节。例如江苏省隶属于南通市的海门市,与上海直线距离为60公里,区位条件优越,支柱产业包括先进装备制造等。2020年实现GDP1442.6亿元,一般公共预算收入73.5亿元,政府性基金收入128亿元,经济实力较强;海门市尚未有城投发行债券,不考虑城投有息负债,地方政府债务余额/一般公共预算收入为2.04,地方政府债务余额/(一般公共预算收入+政府性基金收入)为0.74,海门市债务负担较轻,有较大的融资空间。而西部一些经济薄弱县城入选主要因为政策倾斜,例如湖北省孝感市下的大悟县,地处大别山西端南麓,整体经济发展水平偏弱,2020年4月才脱贫摘帽,2019年GDP为182.8亿元(考虑到2020年疫情影响,选用2019年数据),一般预算收入为11.23亿元,政府性基金收入为4.15亿元,考虑到大悟县为著名革命老区,发改委给予一定的政策支持,希望该县能借助资本市场进行融资以发展当地经济。

02 县城专项企业债目前注册和发行情况

已注册数量相对较少,发行人YY等级主要介于7-至8+,整体资质相对较弱。截止至2021年8月15日,已经有11家城投公司县城专项企业债获批注册,数量相对较少,6家城投公司在示范县名单之内。从发行人所属省份看,发行人共涉及7个省份,其中湖南省有3家,浙江、四川均有2家,湖北、山东、江苏、重庆各有1家。从发行人信用资质看,发行人主体评级为AA-至AA+,YY等级介于7-至8+内有9家,另外2家YY等级分别为5-和6,发行人整体资质偏弱。11家平台中信用资质最好的为浏阳市城市建设集团有限公司,发行人所在地浏阳市在示范县名单内,主体评级为AA+,YY等级为5-,浏阳市在2021年百强县榜单中排名第16,属于强区县,债务规模相对可控,浏阳市城市建设集团有限公司为浏阳市主要平台,主要负责基建,总体资质尚可。信用资质最弱的主体为阳新县城镇建设投资开发有限公司,所在阳新县在示范县名单内,主体评级为AA-,YY等级为8,阳新县2019年退出国家级贫困县,2020年GDP为273亿元,经济规模偏小,阳新县城镇建设投资开发有限公司为当地主要平台,整体资质较弱。

目前已获批注册项目偏少,发行可能存在一些现实困难。一方面,县城专项企业债为项目企业债,需要有对应的满足条件的项目匹配。发行指引要求项目为“市场化自主经营、具有稳定持续经营性现金流的单体项目或综合性项目”,且发改委主要支持领域为产业平台公共配套设施、新型基础设施、其他基础设施,符合上述要求的项目相对较少。另一方面,县城专项企业债针对的发行人主要为县城或者县级市的城投平台,行政级别相对较低,并且处于西部、东北地区的区域经济基础相对薄弱,债券市场投资人对这些发行人可能认可度相对一般。

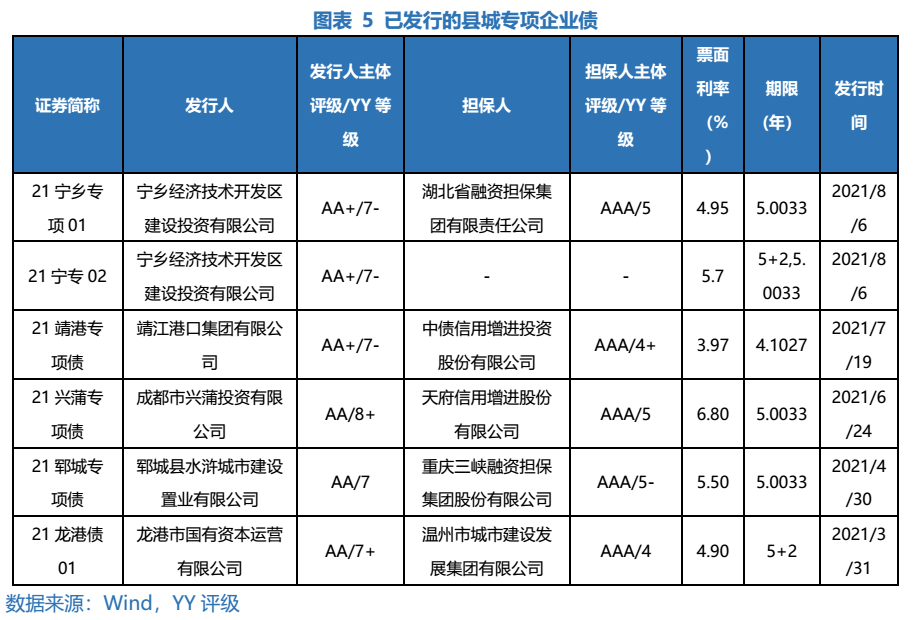

目前已发行项目数量较少,多数项目由担保公司进行担保,使得债项评级达到AAA。截止至2021年8月15日,已有5家城投平台发行6只县城专项企业债,其中宁乡经济技术开发区建设投资有限公司发行的是双品种企业债,整体发行单数偏少。除了“21宁专02”无担保外,其余5只债券均加了担保使得债项评级达到AAA。此次发行指引的其中一个实质性利好就是“支持县城特别是县城新型城镇化建设示范地区内主体信用评级优良的企业,以自身信用发行本专项企业债券”。在此之前,对于非省会城市的AA县平台,发改委一般要求有担保措施,这一条对发行条件有所放松。多数债券还是选择加担保进行发行,可能因为这些平台资质稍弱,若不加担保,投资者认可度较差,发行难度有所增加。再进一步细看,5只债券中有4只选择了不同的4家融资担保公司进行担保,另外1只债券“21龙港债01”由温州市级主要平台温州市城市建设发展集团有限公司进行担保。相比于由市场化的担保公司对债券进行担保,由其他层级更高的平台进行担保,减少担保费用的支出,同时体现了区域内的城投资源协调。2021年8月5日宁乡经济技术开发区建设投资有限公司发行的“21宁专02”(品种一)为首只未加担保的县城专项企业债,最终发行利率为5.70%,较由湖北省融资担保集团担保的“21宁专02”(品种二)的发行利率4.95%,高出75BP。

投资人对已发项目认购热情总体相对一般。从全场倍数来看,除了“21靖港专项债”和“21宁专02”全场认购倍数超过2倍,其余4只债券全场倍数均低于2倍;从“簿记区间上限-票面利率”这一指标来看,“21靖港专项债”为123BP,其他项目为0至50BP。由郓城县水浒城市建设置业有限公司发行,重庆三峡融资担保集团股份有限公司进行担保的“21郓城专项债”,投资者关注度相对较弱。全场认购倍数为1.18,最终票面利率发在簿记区间上限5.5%。根据《21世纪经济报道》的报道,该债券被爆出发行人通过买保险抵补利差的方式发行。投资者关注度最高的项目为由靖江港口集团有限公司发行,中债信用增进投资股份有限公司进行担保的“21靖港专项债”,该项目全场倍数为4.57,票面利率为3.97%,距离簿记区间上限5.2%有123BP。一方面,虽然发行人YY等级为7-,但是中债信用增进投资股份有限公司为其提供担保,增信效力较强,债项资质较好。另一方面,根据Wind,发行人靖江港口集团有限公司已发行20期债券,总计规模为99.1亿元,存续债券为53.1亿元,发行人所处江苏省靖江市,投资人对发行主体和区域有一定了解和认可。

03 预计未来发行人和投资人合力,县城专项企业债发行提速

3.1发行端

发行端,预计城投平台发行县城专项企业债积极性有所增加。首先,严控地方政府隐性债务环境之下,银保监会发布“15号文”规定涉及隐性债务的主体不能新增流贷,需逐步压缩,城投平台的运营资金缺口进一步放大。县城专项企业债可用于补充营运资金比例最高可达50%,发行县城专项企业债可较好补充城投平台部分运营资金缺口。其次,县城专项企业债相比于其他债券存在一定优势。县城专项债投向与地方政府专项债存在重合,但是县城专项企业债除了用于项目建设外,还可用于补充营运资金、偿还前期已直接用于募投项目建设的银行贷款,资金用途包括补充营运资金,且相对灵活。相较于同为专项企业债的城市停车场建设专项债券,县城专项债也可以投向停车场建设项目,但是县城专项债可补充营运资金比例更高(城市停车场建设专项债券补充营运资金比例最高为40%)。最后,成都市兴蒲投资有限公司作为经济实力较弱的区县城投平台,在资本市场上成功亮相,与其条件相似的其他城投平台或有所尝试。

3.2 投资端

在目前市场环境下,县城专项企业债具有一定的投资性价比。7月降准之后货币政策转向,银行间流动性较为充裕,同时房地产和城投融资收紧带动社融回落,呈现出“宽货币+紧信用”格局,资金淤积在银行间,债市出现“结构性资产荒”,预计短期内利率易下难上。再考虑到城投再融资收缩格局下,弱资质平台无担保债券可能面临较大的估值风险。对于城投债投资策略,高等级长久期,和可短久期信用下沉策略,市场都是有自己的想法选择。

在此市场环境下,县城专项企业债,监管是允许发和鼓励发,但是能不能发出来,以及要不要找担保,都是各安天命。

第一,虽然县城专项企业债的发行人资质稍弱,但是基本都有担保公司或者更高级别城投平台进行增信,债项达到AAA,可能存在一定程度流动性套利空间。并且,县城专项企业债为企业债的一种,此前还有市场发改委信仰。

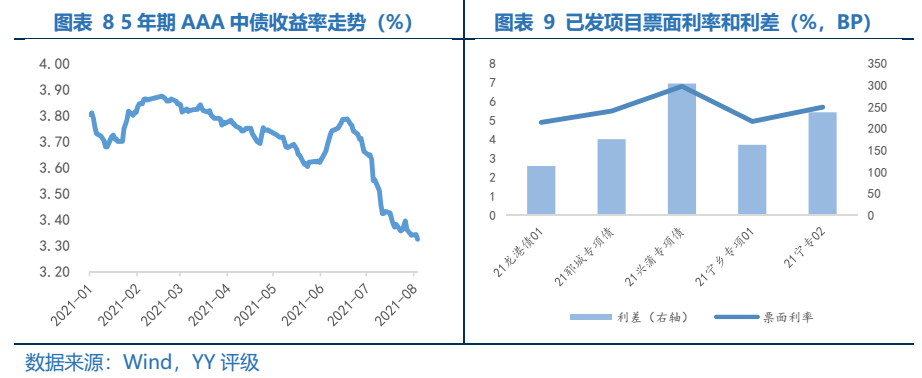

第二,县城专项企业债久期在5年左右,能参与的机构相对较少,交易不拥挤。已发行的5只县城专项企业债票面利率为4.9%至6.8%,高于同期AAA级5年期中债中短期票据到期收益率113-304BP,绝对收益和相对收益都相对较高。

04 县城专项企业债个券观察——以“21兴蒲专项债”为例

“21兴蒲专项债”为由成都市兴蒲投资有限公司发行5亿,天府信用增进股份有限公司担保增信,于2021年6月24日发行,票面6.80%,发行规模为5亿元,其中3亿用于停车场建设,另外2亿元补充运营资金。

4.1.1.蒲江县:核心省会的较为边缘区县

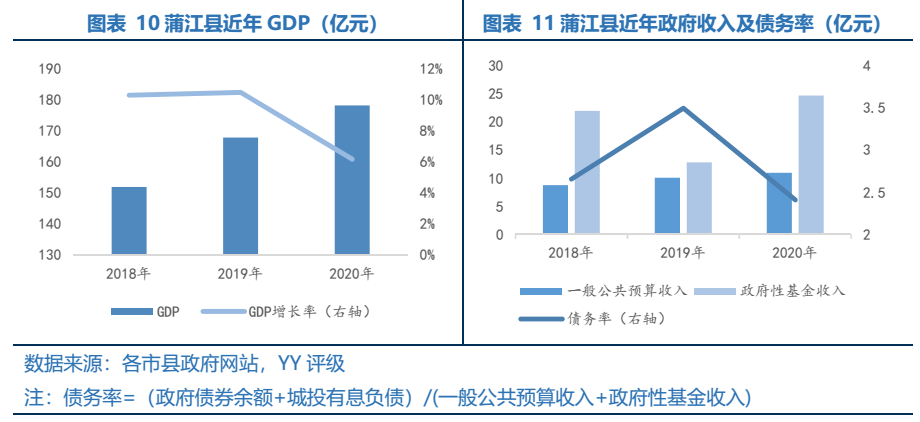

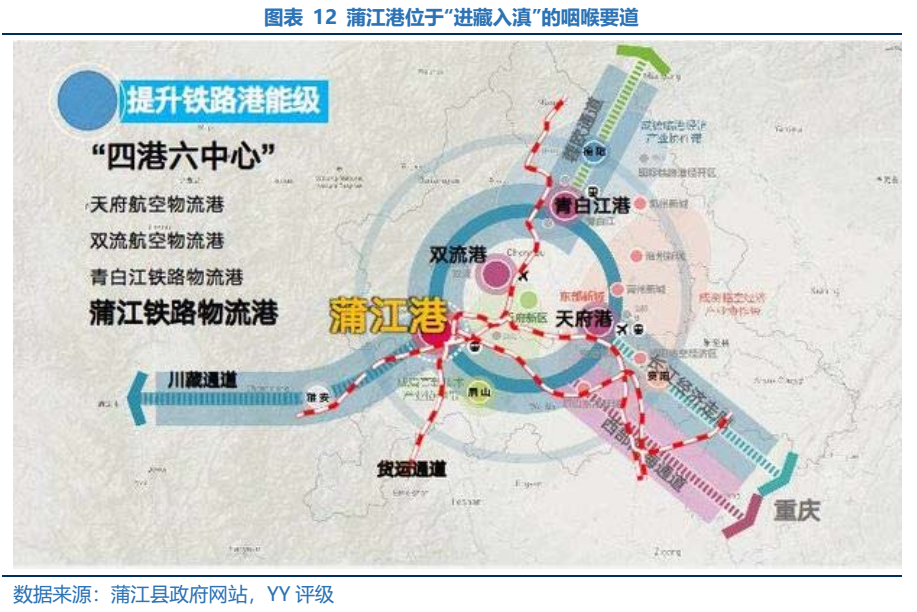

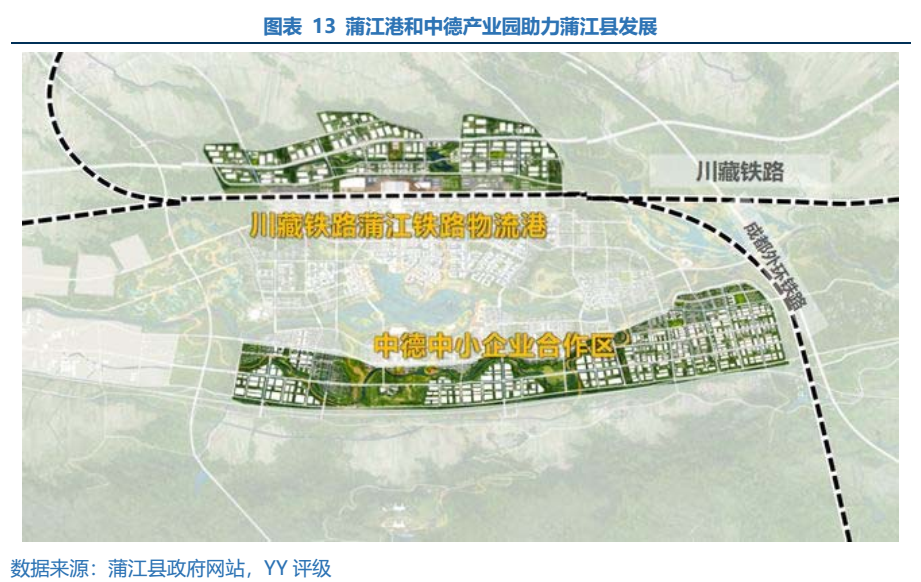

蒲江县经济规模相对较小,但是属于成都“半小时经济圈”,具有一定的发展潜力,政府性基金收入规模相对较高,债务率相对较低。蒲江县为成都市远郊县之一,支柱产业为小机械制造和生态食品。蒲江县区位较好,属于成都“半小时经济圈”,毗邻天府新区,待天蒲快速路新建工程(18km)完工后将进一步拉近蒲江县和天府新区距离。蒲江县是“进藏入滇”的咽喉要道,投资百亿元的川藏铁路蒲江铁路物流港已在建设,中德国别合作区已招商,蒲江县具有一定的发展潜力。2020年实现GDP178.18亿元,2018、2019年GDP增速为10%左右,一般公共预算收入为10.94亿元,经济规模偏小但增速较高。近年蒲江县房价为上升趋势,根据房天下,2020年住宅成交均价在7600元左右,2020年政府性基金收入24.66亿元,政府性基金收入相较于经济规模偏高。地方债务率在250%左右,债务率相对偏低。

发行人为当地唯一发债平台,虽然资质稍弱,但是区域重要性高,再融资风险一般,总体债务结构尚可。发行人成都市兴蒲投资有限公司(YY等级8+)为蒲江县唯一发债平台,区域重要性高。业务包括代建(89.87%)、其他(10.13%,包括土地出让、担保、资产运营),城投属性强。近年政府支持力度较大,2019年资本公积增加20.36亿元,2020年获得注资1.9亿元。有息负债为45.96亿元,短期有息负债为24.15亿元,主要为省内银行贷款,再融资风险一般。融资渠道包括银行借款39亿元(农发行和国开行长期限贷款为17.15亿元,其余为省内银行贷款),非标为1.5亿元,非标占比较少,债务结构尚可。对外担保规模为21.55亿元,担保对象主要为当地其他平台和医院,有一定代偿风险。

4.1.3担保方天府信用增进股份有限公司

天府这几年扩张较为迅猛,业务方面,公司主要担保四川省内城投债,较为下沉,截至2020年11月末,公司在保债券79只,规模达419.9亿元,2023-2025年将会是在保债券的偿付高峰期,尚未出现代偿事件。

担保效力来看,可能有些投资者认同度会存疑,可能会去和三峡、兴农几家去比对。

但是从担保的效果和区域发展的视角而言,担保整体来讲,是降低了区域的融资成本,站在成都或者四川的角度而言,对天府、金玉几家担保支持力度,可能是符合区域发展策略的。

4.2 资产荒视角下高息资产的趋势

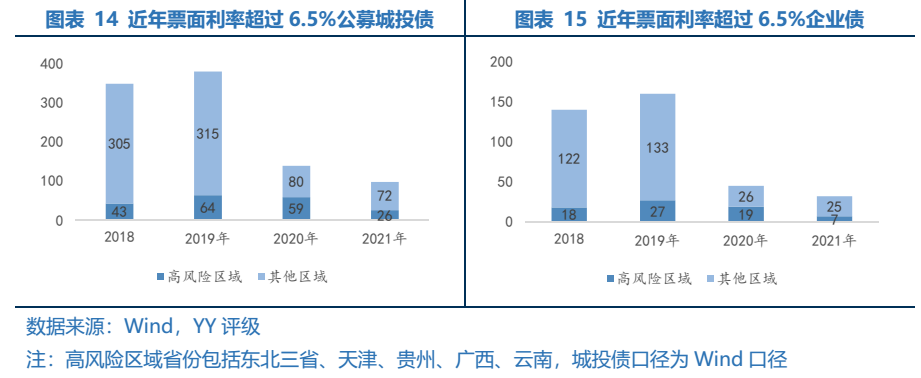

票面利率为6.80%的企业债在目前环境下且买且珍惜。“21兴蒲专项债”票面利率为6.80%,高于发行当日AAA级5年期中债中短期票据到期收益率304BP,绝对收益和相对收益都较高,能满足多数机构对收益率的要求。再考虑到目前监管严控城投债务的决心,从2020年3月盐城清退收益8%以上的非标融资、2021年年初“红橙黄绿”新政策的执行、以成本更低的地方债替代城投债,市场上高收益的城投非标和标债供给逐渐减少。公募城投债是城投信仰的最后一道防线,高收益公募城投债在一定程度上兼顾了违约风险和收益。近年票面利率超过6.5%的公募城投债和企业债数量急剧下降,同时考虑到高风险区域部分机构不能入库,高收益公募城投债更少。票面利率达6.80%的“21兴蒲专项债”在目前的市场环境下,显得有些突兀,但是如果站在利差和时间走势角度而言,这个收益率可能市场很多机构难以入库,但是其另一面的收益面,可能也提供了一些风险抵御的思路。

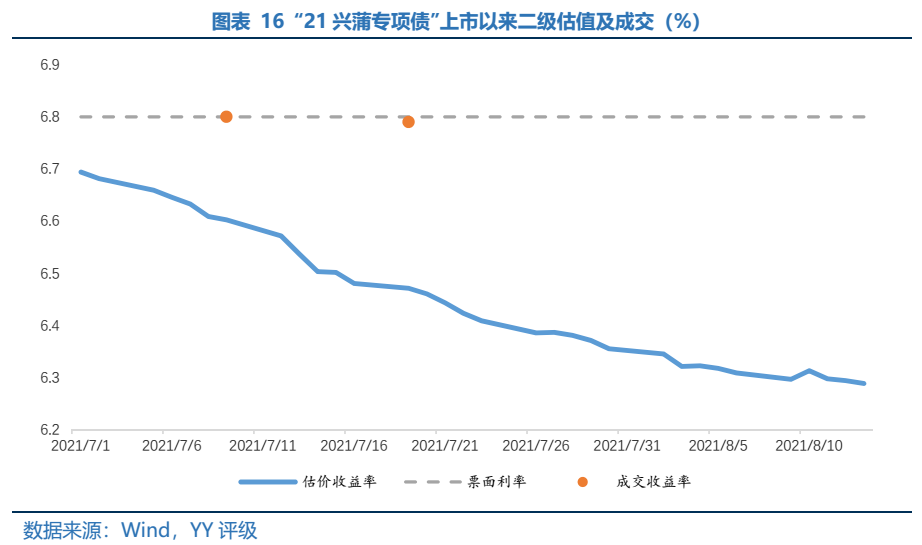

上市后二级估值一路下行,下行幅度高于可比中债中短期票据收益率。“21兴蒲专项债”票面利率为6.80%,上市首日2021年7月1日二级估值已低于其票面利率11BP至6.69%。由于银行间流动性充足和机构配置力量加强,二级估值一路下行41BP至2021年8月13日的6.29%。较同期AAA级5年期中债中短期票据到期收益率下行36BP,“21兴蒲专项债”二级估值下行幅度更大。若机构在一级进行申购,在此期间内账面可获得一定的浮盈。

05 全文小结

“15号文”严控涉及隐债城投平台流贷,城投平台或以县城专项企业债作为抓手,补充流动资金;市场重现“资产荒”,机构欠配,县城专项企业债资质良莠不齐,但是一些弱主体+强担保的思路,整体有些择券空间。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~