一、传统评级的问题 二、隐含评级的思路x0a三、评级结果的比较 四、隐含评级的优势x0a五、本文数据处理说明

作者:Study77

来源:琦言八语(ID:Study_77)

01

传统评级的问题

相比利率债,信用债流动性偏弱,“重配置,轻波段”、赚“确定的钱”,可靠的信用评级(充分考虑存续期内的行业走势及企业基本面变化)是信用债投资收益的重要依靠。

相比海外可以用BBB区分投资级和投机级债券,目前国内信用评级普遍存在评级等级虚高、区分度低、调整滞后,且行业间可比性差等问题,做不到真实有效地反应发债主体的违约风险及估值风险。因此,外部评级已沦为应对监管or风控的手段,难以有效指导信用研究与投资工作。

02

隐含评级的思路

与前几天分析的中债资信以及中诚信、联合等传统评级不同,隐含评级的主要依据不再是信用基本面,而是市场价格。

基于有效市场假说,证券资产价格已经及时、充分、准确地反映了资产内在价值的所有信息,因此可以利用证券资产(本文即债券)的市场交易价格信息来反映债券的信用风险溢价,进而逆推发债主体的信用情况。

市场隐含评级最早由穆迪公司的资本研究团队开发并于2003年推向市场,此后标准普尔和惠誉等其它主要评级机构也陆续推出了类似的产品。

1、根据发债主体的新发债券及存量债券的市场价格,与相应的中债信用类债券收益率曲线的信用等级收益率区间作比较,初步确定隐含评级结果;

3、后续跟踪市场价格波动等进行动态调整。(具体模型和操作规则复杂多了,本文不再深究)

03

评级结果的比较

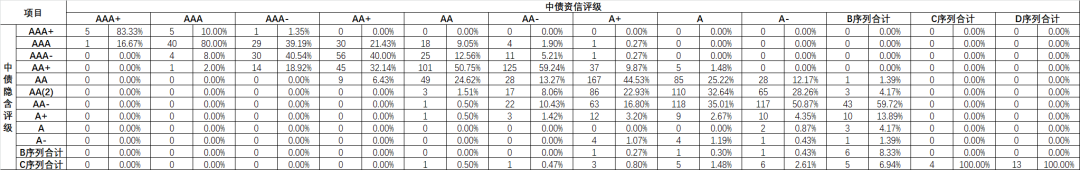

中债隐含评级主要评级区间在【AA-,AAA】6档,集中在AA-、AA(2)、AA;

中债资信评级主要评级区间在【A-,AAA-】7档,集中在A、A+,评级最为谨慎。

隐含评级与外部评级比较

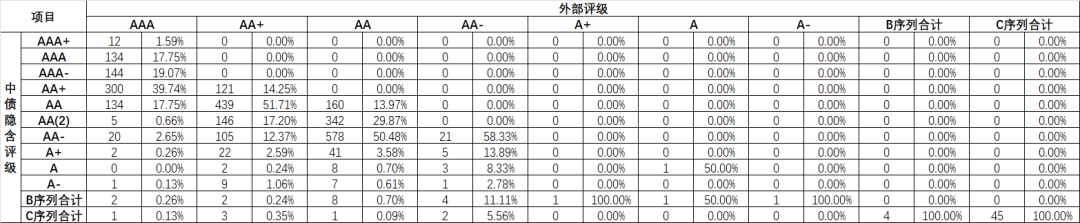

外部评级多集中于AAA、AA+及AA,然而,同样的AAA,在中债隐含评级中可以区分为AAA+(1.59%)、AAA(17.75%)、AAA-(19.07%)、AA+(39.74%)以及AA(17.75%)等。

隐含评级与中债资信比较

隐含评级与中债资信的相关性较高,特别是AAA+和AAA2挡;自AAA-及以下,中债隐含评级的评级更乐观,也就是评级相对更高,几乎高出2个档。

04

隐含评级的优势

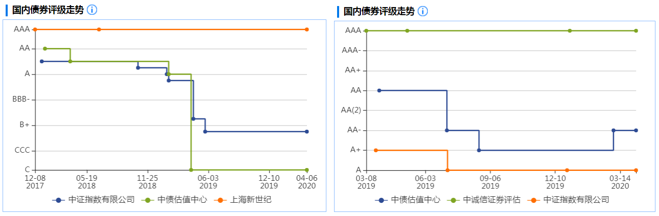

1、投资者们“用脚投票”的结果,可以反映投资者的真实意愿,优于传统评级公司由于恶性市场竞争或者某些原因导致的虚高评级,例如:

2、根据隐含评级与传统评级的结果比较,可以看出隐含评级的评级等级区分度更高,可以有效反映各发债主体的信用水平。

3、作为动态指标,实时监控市场价格,快速反映市场信息及预期,由此推导的市场隐含评级可以及时反映主体的价格-价值-信用水平变化,例如:

4、行业间可比性大大增强,对于传统评级而言,不同行业的评级区间差别较大。而隐含评级是基于债券市场交易价格逆推的评级结果,不受行业评级框架的影响,行业可比问题得以解决。

最后,推荐一波YY评级,思路类似,可能对交易价格等市场信息的掌握不如中债全面,但视角更贴近投资人、对基本面的考虑较多、变动频率更快、有一级市场评级及定价,最主要的是免费的!!!

05

本文数据处理说明

Wind数据:1、导出全部未到期的信用债;2、挑选无担保、非永续、公募、非金融企业的债券;3、删除非公开项目收益债等无外部评级债券;4、删除无中债隐含评级的未/新上市债券;5、更正部分错误数据。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~