近年来贵州的经济增速持续领跑全国,贵州的化债措施也层出不穷,政府意愿杠杠的,那么如今的贵州和贵州城投怎么样了?

作者:rating狗

来源:YY评级(ID:YYRating)

摘要

提到贵州,总会和“债务”、“基建”、“扶贫”等关键词联系在一起。贵州由于历史和地理因素的长期沉淀,始终是我国发展全局中的一块短板,贵州的城投平台也位于不少机构一刀切的名单。

本文对贵州2020年边际变化和近两年多贵州折价城投券进行了梳理,认为目前贵州的发展模式还不具备质变的必要条件,短期内受债务驱动的比例仍不会太少;贵州的城投券频现折价成交,深挖起来,平台过于冗余、结构化疑云、融资模式不健康等问题显而易见。遵循谁家孩子谁抱的原则,整体贵州自身资源也较为局限,所以难题只能在时间维度上尽可能延迟。而这个延迟的方法(技巧)、决心和举措,则构成了贵州晦暗不明的债务前景,暗流涌动。

1.贵州基本情况与2020年边际变化

贵州地处我国西南腹地,北接川渝,东毗湖南、南邻广西、西连云南,截至2020年末,全省公路通车里程20.67万公里,实现了“县县通高速”,全年全省铁路、公路、水运货物运输总量86,444.63万吨、旅客运输总量40,136.73万人,民航旅客吞吐量2,253.16万人次,是我国西南地区交通枢纽。贵州地貌素有“八山一水一分田”之说,全省面积中92.5%为山地及丘陵,这也是造成历史上贵州经济发展缓慢的原因之一。不过贵州自然资源禀赋强,汞、磷、铝土矿、煤炭等矿产资源、水资源以及生物资源储量丰富。目前贵州省辖6个地级市、3个自治州,2019年末常住人口3,622.95万人,城镇常住人口占49.02%,户籍人口4,571.45万人,城镇化进程相对滞后且人口流出严重。

1.1 经济结构

贵州省2020年实现地区生产总值17,826.56亿元,全国排名第20位,较上年前进两名;同比增长4.5%,位列全国第2;2019年人均GDP为46,433元,全国25位。整体看,贵州仍然延续着总量低、增速快、质量弱的特点。区域来看,西南五省(区、市)中贵州经济总量排名第四,与上演“成渝双城记”的四川、重庆相比差得还很远,与情况较为特殊的西藏也不具备很强的可比性,不过和隔壁云南之间咬的倒是比较紧,贵州经济基础较云南更弱,但近年发展速度略快,和云南的差距也在逐步缩小。

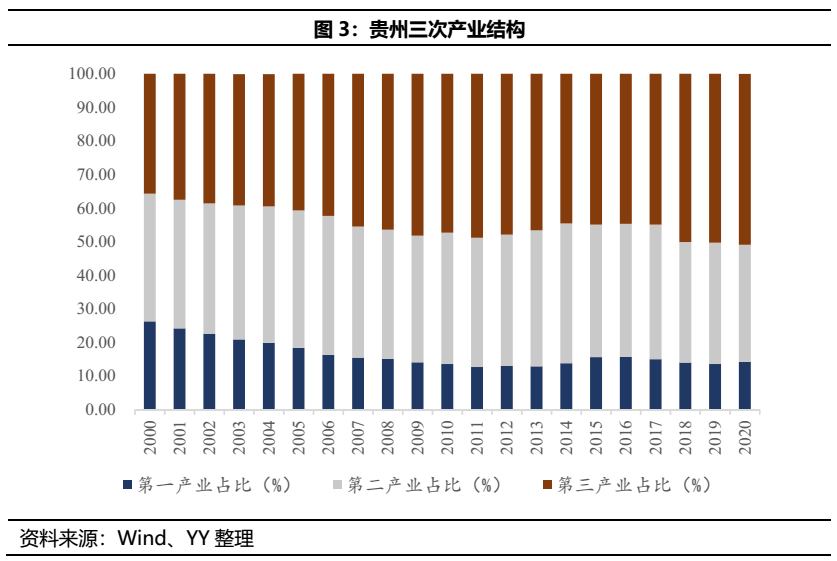

产业结构来看,由于烟酒、特色食品、医药等传统产业的存在,贵州第一产业比重仍然较高;近三年来,作为基建大省的贵州固投增速显著放缓,煤炭等传统能源密集型产业规模也有所萎缩,二产占比随之下降;依托数字经济、旅游、烟酒等对相关产业的带动,贵州三产比重近年来已超50%。目前贵州支柱产业仍是主要依托于区域自然禀赋驱动的电力、能源、建材、烟酒、化工等,兼以发展先进装备制造、基础材料、生态特色食品、大数据电子信息以及健康医药。

特别值得提出的是大数据产业,贵州水电丰富、常年均温、地价低廉、位于内陆稳定结构板块,叠加政府的扶持政策,吸引了众多信息化集团来此建造数据中心,目前投入运营及在建的规模以上数据中心22个,已有包括云上贵州、朗玛信息在内的大数据企业近万家,数字经济占GDP比重达29.5%。尽管贵州在大数据产业链中还处在相对低端的环节,如何吸引研发端人才是短期内难以跨越的一大问题,但在基础环节产业集聚形成后,沿产业链向高端环节攀爬的可能性也会随之大大提高。大数据或是贵州发展模式转变过程中一道看得见的曙光。

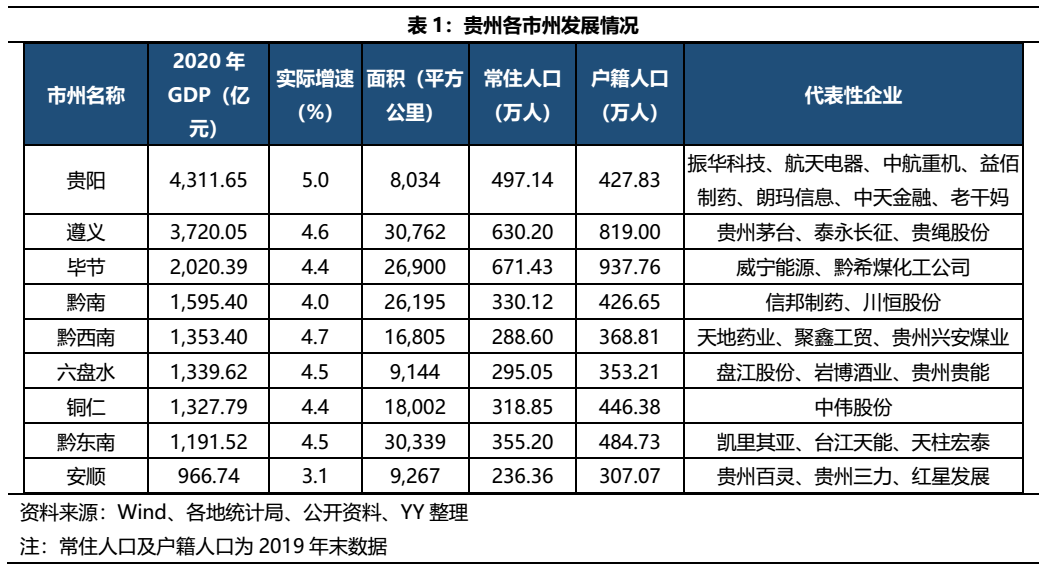

将视角深入省内来看,经济实力方面,贵阳、遵义为第一梯队,GDP超3,000亿;毕节、黔南GDP在1,500-2,000亿左右;其余各市州则均在1,500亿以下。低于1,000亿的仅有安顺市,其增速也最低,经济基础薄弱。

但安顺市也并非全无亮点,其经济结构相对较优,规上工业增加值中高技术占比约30%,贵州省内排名第一。随着贵阳-贵安-安顺都市圈建设的推进,不排除安顺未来会呈现出一定的后发优势。

以常住人口与户籍人口之比来看,贵州各市州仅有贵阳市处于人口净流入状态,随着脱贫攻坚的完成,如何留住人或许是下一步各地所重点关注的问题。

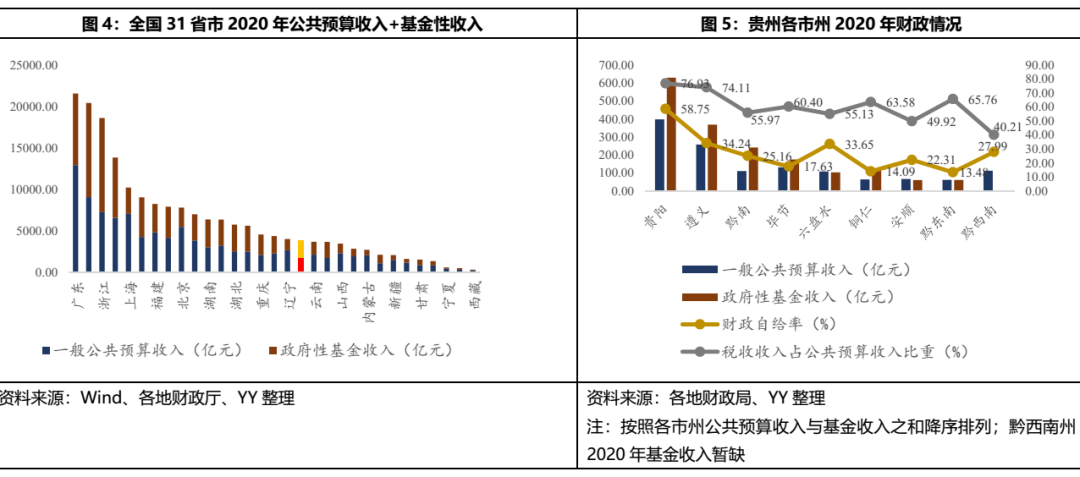

1.2 财政情况

2020年,贵州省一般公共预算收入1,786.78亿元,同比增长1.1%,其中税收收入1,086.02亿元,占比60.78%,收入质量和稳定性偏低;同年一般公共预算支出5,723.27亿元,以一般公共预算收入/一般公共预算支出来衡量的财政自给率仅为31%;政府性基金收入2,047.12亿元,同比增长19.6%,其中土地使用权转让收入1,860.92亿元,对卖地收入依赖很大;另有中央转移支付3,258.6亿元,在贵州的财政体系中对上级依赖很大。

地市来看,财政情况整体呈现如下特点:(1)省会一枝独秀,贵阳市综合财政实力远强于其余市州;(2)多数市州财政较为依赖卖地,政府性基金收入规模普遍大于一般公共预算收入规模;(3)财政收入质量堪忧,仅省会贵阳以及拥有茅台的遵义税收占比超70%;(4)财政自给水平很低,以一般公共预算收入/一般公共预算支出来衡量,贵阳市财政自给率也仅为58.75%,其余市州均未超40%。

1.3 债务水平

贵州债务问题可谓老生常谈,由于经济基础较弱且常年大兴基建,贵州省整体债务水平较重,政府显隐性债务之和远高于经济水平相近的广西、山西等省份。采用(政府债务余额+存续债城投主体有息债务)/(一般公共预算收入+政府性基金收入)来衡量宽口径债务率,贵州省达706.56%,在全国31个省市中排名第二。

具体来看,贵州省存量债务主要集中在贵阳、遵义,主要系两地城投平台数量多,因而隐性债务规模较大。

从本文指标来看,贵州债务负担很重,但也应注意到贵州近年来始终维持着较快的经济增速,且贵州财政收入结构中中央补助部分比重很大,财政资金存在一定腾挪空间。因此,可以认为本文指标对贵州实际债务水平会有略微高估,但绝对水平层面的债务压力仍是扎扎实实存在的,债务规模的绝对值和区域内频现的非标违约均佐证了这一点。特别是GDP和财政收入都居于尾部的安顺市,其宽口径债务率却排到了全省第二,无传统的优势产业作为支撑,新兴产业也尚未形成足够大的气候,近几年或许是安顺市化解存量债务最为艰难的几年。

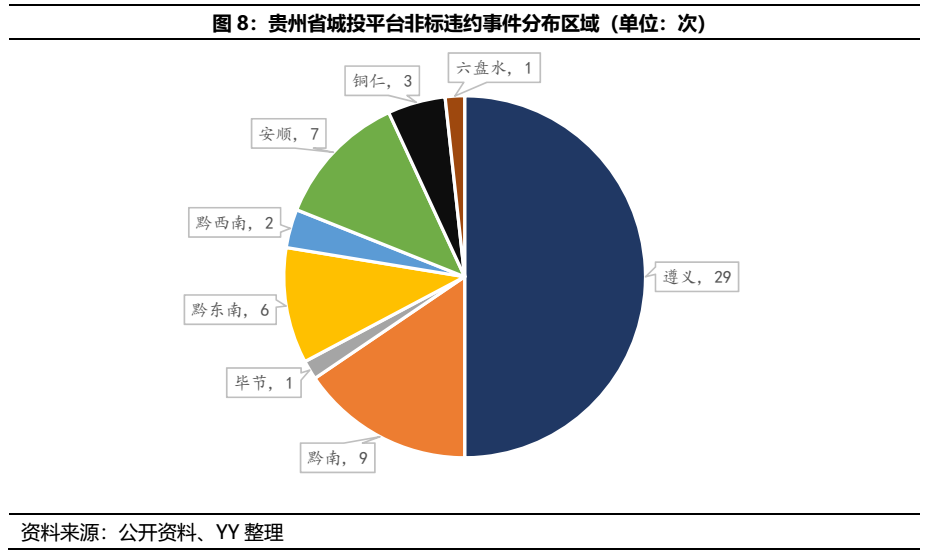

1.4 贵州:非标违约的重灾区

前文已提到,贵州债务问题十分突出,政府债务余额与存续债城投有息债务之和达27,088.62亿元,是其GDP的1.5倍,YY-Ratio也达到822.8666%,全国第一。除此之外,贵州更是非标违约的重灾区,据不完全统计,截至目前贵州发生的城投平台非标违约事件至少已达58起,除贵阳外,其余8个市州均有涉及,以遵义、黔南最为集中,违约主体涵盖市级平台和区县级平台。频发的非标违约事件,又给贵州区域形象蒙上了一层阴影。

1.5 土地市场

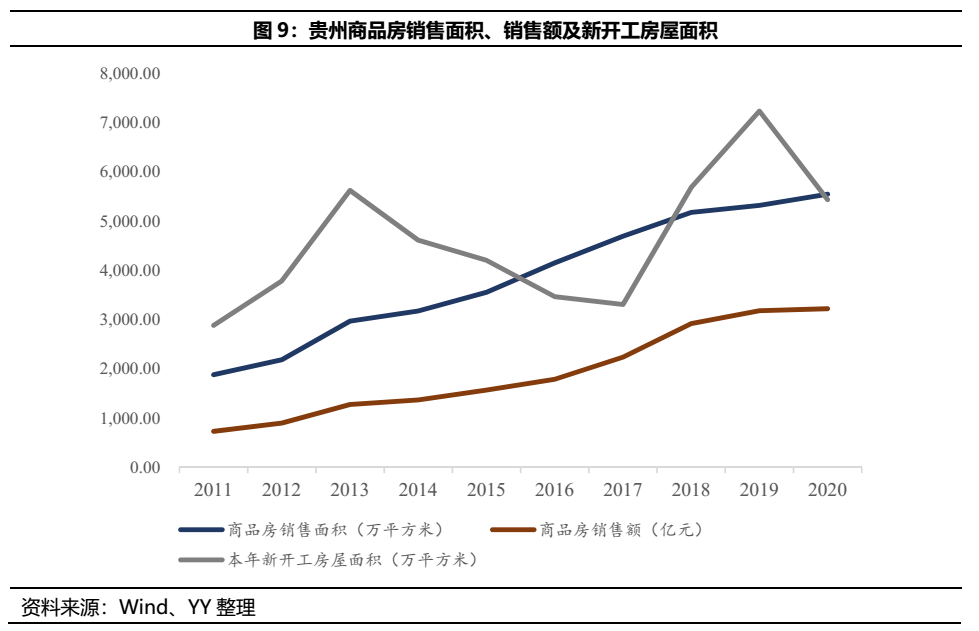

2020年,贵州省商品房销售面积5,552.51万平方米,同比增长4.3%,增速高于全国(2.6%)和西部地区(2.6%)平均水平1.7个百分点,其中住宅销售面积4,929.93万平方米,增长6.9%;商品房销售额3,224.23亿元,同比增长1.3%,其中住宅销售额2,760.73亿元,增长9.2%。从销售终端来看,去年贵州房地产市场运行较为平稳。

不过从新开工面积和土地成交情况来看,2020年贵州全省房屋新开工面积5,441.06万平方米,同比下降24.8%,降幅较前三季度均扩大;2020年贵州房开企业土地购置面积348.57万平方米,比上年减少34.8%,降幅较前三季度扩大,全年土地成交价款同比减少17.9%,降幅较前三季度也呈扩大态势。新开工面积与土地成交呈现高位负增长态势,且降幅随季度扩大,表明疫情这一短期冲击因素并非主因,而是开发商拿地及开盘意愿有所减弱,可能是受销售市场回升缓慢及融资端受钳制等原因影响。地产市场后劲不足,对于土地财政依赖程度较高的贵州省来说将可能引发连锁反应,后续需持续关注贵州地产市场的走势。

2. 贵州打折城投概览

2.1 贵州城投债折价成交情况

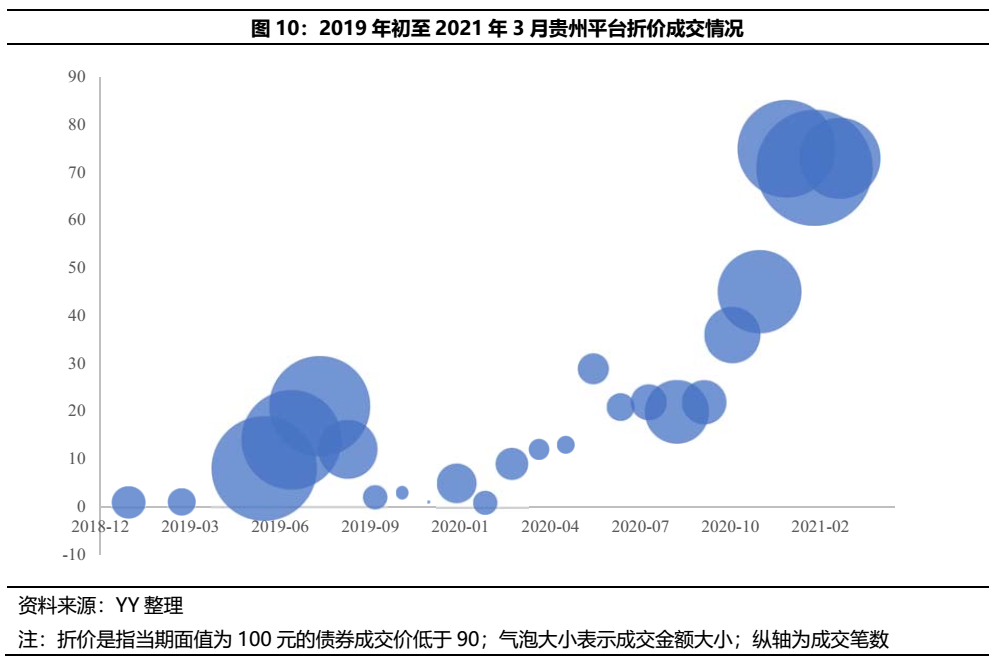

贵州省城投债折价成交频繁,特别是2020年末以来,折价成交笔数及折价成交额的提升斜率加大,可能部分受永煤事件带来的市场情绪扰动影响。

2019年初至2021年3月,去重跨市场债后,贵州共有55只城投债涉及折价成交,多为企业债及私募债,二者合计占比87%,公募债很少,符合弱区域弱资质发债平台一贯的券种结构。

截至2021年4月9日,贵州折价城投债余额605.39亿元,不考虑行权的情况下,2021年将到期54.32亿元,占8.97%,大多数将在2022年(93.59亿)、2024年(103.4亿)及2025年(219.32亿)集中到期,偿债期限结构尚可。

进一步看,2019年初至2021年3月,贵州省内共有31家平台所发债券被打折成交,遍布贵州省内全部9个市州,除南部三个自治州各有1家外,其余各市在3-6家不等;若考虑基数,则铜仁(4/7)、毕节(6/10)折价平台占平台总数比重最高,超50%。

上表可见,贵州折价城投券大多集中在YY评级7、8、9的弱资质市级和区县级平台,仅有贵阳市城市轨道交通集团有限公司一家YY评级为6,主要是因为15贵阳轨道可续期债的条款设置非常不友好,发行人在每5个计息年度末可选择延期,但从第21个计息年度起才会进行票面利率跳升,是显著的条款坑,wind计算是按5+N计算,而实质剩余是14+N,从首次可以惩罚性跳升算期限,后续的永续债的条款需要仔细解读。

其余平台中,折价原因可能来自多方面,如非标违约历史(遵义道桥、安顺西工投等)、民企担保(安顺城建等)、市场化运营及子公司控制不足(黔西南州水资源开发投资有限公司等),还有可能是区域环境拖累以及机构的持仓策略或情绪影响。

2.2 折价成交集中区域分析

接下来本文将对贵州省内涉及折价成交相对最为集中的毕节、铜仁进行重点分析,从区域层面部分解释市场用脚投票的结果。

2.2.1 毕节

毕节现有存续债的平台共10家,其中6家出现折价成交,分布在市级、金沙县、赫章县以及七星关区。

从显性数据来看,毕节市在贵州省内整体资质其实相对较好,GDP、公共预算收入以及债务水平(由轻到重排序)均位列第三,磷矿、煤炭、铁矿、稀土矿等储量丰富,火电生产能力强,具备一定产业支撑,还是全省人口第一大市,扶贫支持力度也很大。饶是如此,以毕节2,000亿的GDP、130亿的一般公共预算收入来支撑10家平台仍是显得有些不般配。区县看,七星关区综合实力最强,赫章县GDP和财政收入规模最小、债务负担最重,其余区县差距不大。融资结构看,毕节城投的非标融资占比为28%,从绝对水平上来看偏高,但在贵州省内处于中游水平。

市级平台毕节市信泰投资有限公司,是大方县建设投资有限公司、金沙县路桥工程投资有限公司的母公司,主要从事南部新区、金海湖新区和大方县的基建和土地整理工作,业务公益性尚可。信泰投资除了存在债务规模大(2020H1有息债务231.66亿)、区域互保多两个主要问题外,也一定程度上受到2019年合并的子公司金沙路桥工投的拖累。金沙路桥工投规模很小(2020H1总资产96.62亿),是纯私募债发行主体,结构化的嫌疑很大。2021年金沙路桥工投存续的10亿元私募债可能会被回售,而2020H1其货币资金仅有0.27亿元,担保人金沙县建投同期货币资金也仅为1.04亿,这不得不让人大幅提升对“届时信泰投资将腾挪资金救子公司”的预期。

金沙县路桥工程投资有限公司除了上文提到的结构化嫌疑、规模小、账面资金短缺等问题外,还有股权结构不清晰的问题。多种渠道查询到的金沙路桥工投控股股东为贵州金泰交通旅游建设投资集团有限公司(持股100%),实控人为金沙县国有资产管理办公室,而毕节信泰投资则宣称金沙路桥工投为自己的二级子公司(持股比例100%),二者矛盾,这或许反映出毕节市与金沙县之间对于部分资产所有权划归不清晰。

赫章县的毕节市安方建设投资(集团)有限公司主要是区域很弱的经济财政实力以及对民企的大规模担保(2019年末对民企担保约16.73亿元)问题。

七星关区的毕节市七星关区新宇建设投资有限公司是毕节市唯一发生过非标违约的平台公司,此外,新宇建投2020H1货币资金对短期债务的覆盖倍数仅为0.004;毕节市天河城建开发投资有限公司2019年末货币资金中受限部分达80.85%,可动用资金量很少,并且与民营企业往来甚密,2019年末其他应收款中超半数是对民营企业的应收;毕节市碧海新区建设投资有限责任公司只发行过私募债,同样是货币资金很少,几乎完全无法对有息债务给予保障。七星关区虽然在毕节市内经济财政实力较强,但区域内平台都非常缺钱,仅凭区一级财政显然无法完全支撑,债务滚续压力很大,此外,多家平台还与区域内民企之间存在说不清道不明的关系。

综合来看,毕节市的显著问题主要包括平台冗余、区域内互保多、与民企捆绑较深、行政层级间分工及资产不清晰等。

2.2.2 铜仁

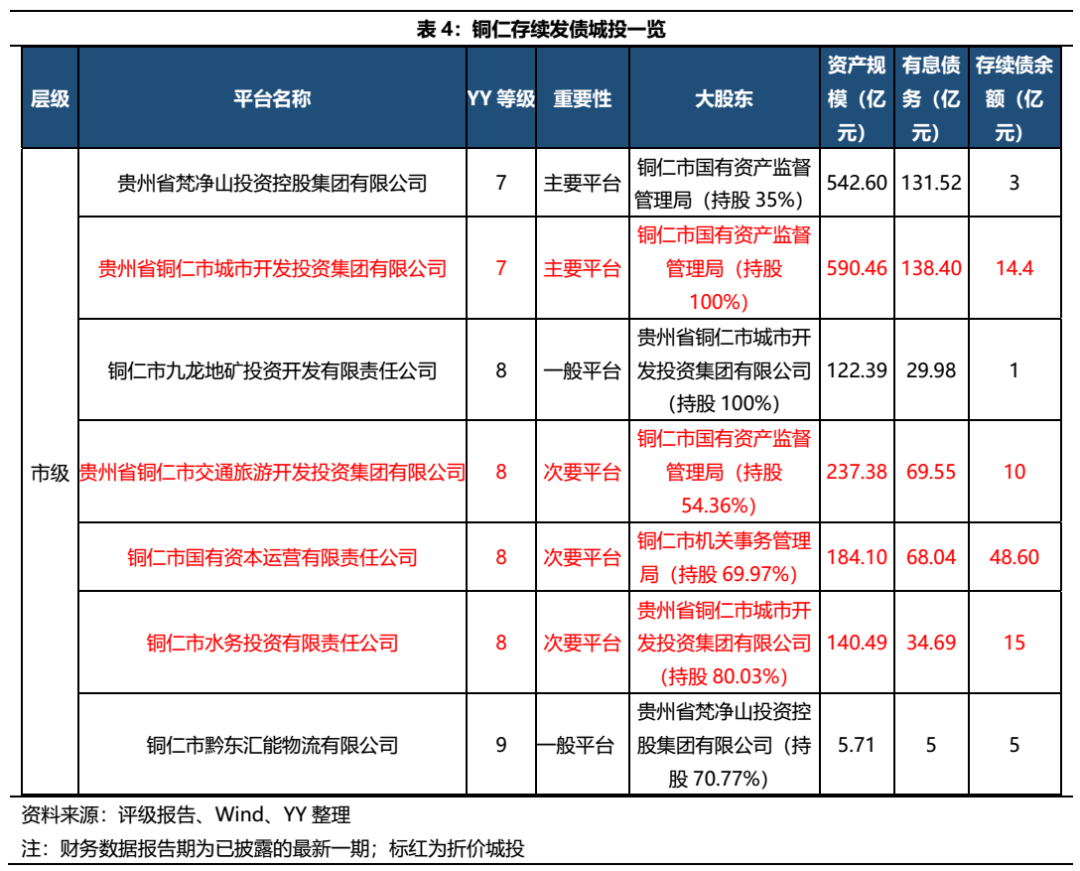

铜仁的经济实力在贵州省内位于尾部,与毕节类似,同样存在平台冗余的问题。此外,铜仁市无区县平台。

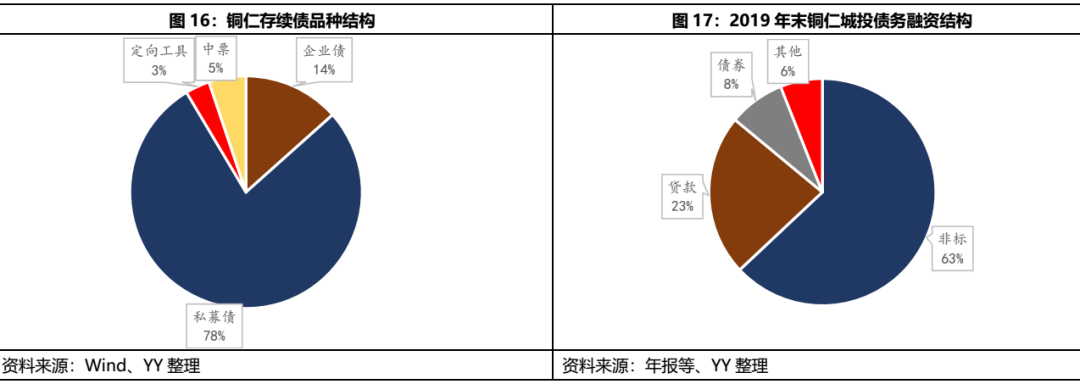

铜仁城投债务结构隐患非常大,非标融资占比约六成,在贵州省各市州中排名第一,并且区域内已经发生了多起非标违约。从存续债的品种来看,铜仁存续城投债中近八成是私募债,很大程度上反映出市场投资者对其认可度低,并且结构化发行的现象可能也较为普遍。

贵州省铜仁市城市开发投资集团有限公司、贵州省铜仁市交通旅游开发投资集团有限公司、铜仁市国有资本运营有限责任公司目前只有存续私募债,公开披露信息极少;铜仁市水务投资有限责任公司是铜仁城开投的子公司,负责铜仁市的水务业务及部分土地开发和基建业务,虽不存在明显负面,但整体规模较小,偿债资金缺口较大。

整体来看,铜仁市的问题可能主要出现在经济财政实力孱弱、非标占比过高、结构化嫌疑大等方面。

2.3 管中窥豹,可见一斑:遵义道桥

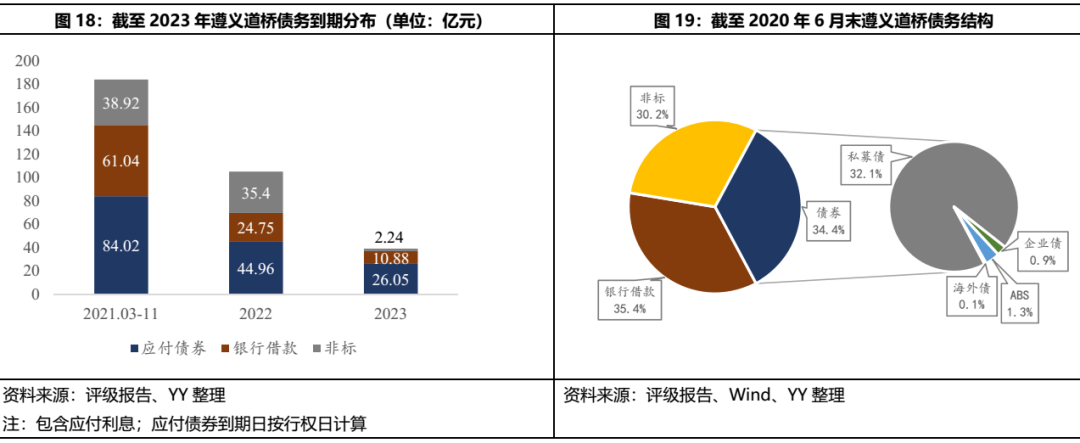

在城投新四大天王之一的“西遵义”,遵义道桥建设(集团)有限公司毫无疑问是这片网红中的顶流。遵义道桥是遵义市的主要平台,负责交通基建、地产、土地整理等业务,2020Q3资产规模1,682.51亿,区域重要性较高。遵义道桥累计发行41只债券,累计债券融资329.92亿元,目前存续29只,余额198.03亿元。但本部及子公司存在非标违约或延期以及多笔欠息、关注或不良类信贷记录,因而遵义道桥的信用形象早已受损,其所发的多只债券被折价成交。

从遵义道桥的债务构成来看,银行借款占比分别高于非标和债券融资仅6%和4%,非标规模很大,融资结构非常不健康;其中债券品种基本为融资成本相对较高的私募债(今年3月初发行的1年期无担保私募债票面利率为7.5%)。

从债务到期结构来看,遵义道桥在2021年将要偿还约183.98亿元的债务,而2020Q3的账面货币资金仅有16.62亿,存在很大的集中兑付压力。

遵义道桥所承担的基础设施建设所需资金体量巨大,然而区域孱弱的经济基础使得其难以得到资金方的青睐,被迫举借大量的非标和高成本的私募债,在进一步推高债务规模的同时恶化其信用形象,公开市场融资更难更贵,滚续压力持续加大。拥有茅台资产隐性背书的遵义尚且如此,遑论其他地市,融资端的马太效应不只发生在遵义道桥,贵州省城投平台的融资大多都深陷“越借越穷”的困局。管中窥豹,可见一斑。

3.总结

虽然贵州已经取得了脱贫攻坚的初步胜利,经济保持着较快的增速,也引入了诸如大数据等先进产业,但产业、科教基础设施的贫瘠使得如何留住人、如何吸引人成为了至少是中短期内难以解决的问题。而这可能会是转变贵州高债务驱动模式的关键所在。

尽管贵州化债意愿较强,也数次祭出茅台这一压箱底资产,但历史包袱的消化并非一朝一夕,贵州债务高地的标签短期内还无法摘除,市场投资者用脚投票的结果告诉我们贵州的化债之路还很长。实质性的改善仍未等到。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~