分析下交易所首单高速公路类REITs

作者:债市火线君

来源:证券化江湖(ID:gh_90184d666d2a)

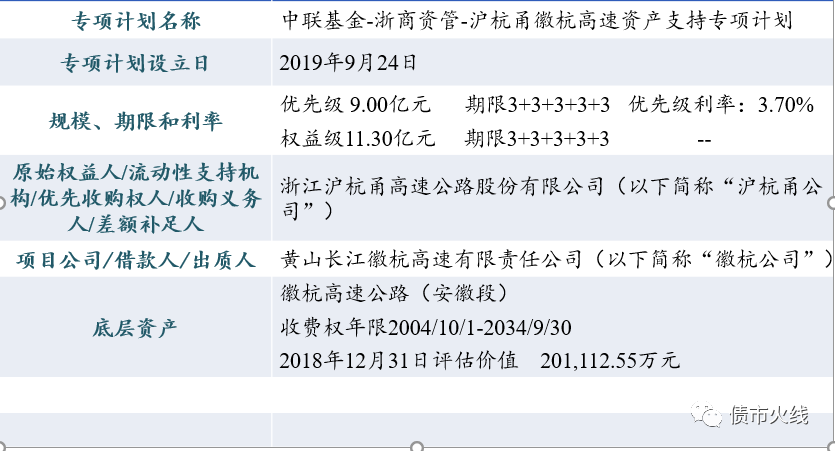

专项计划基本情况:

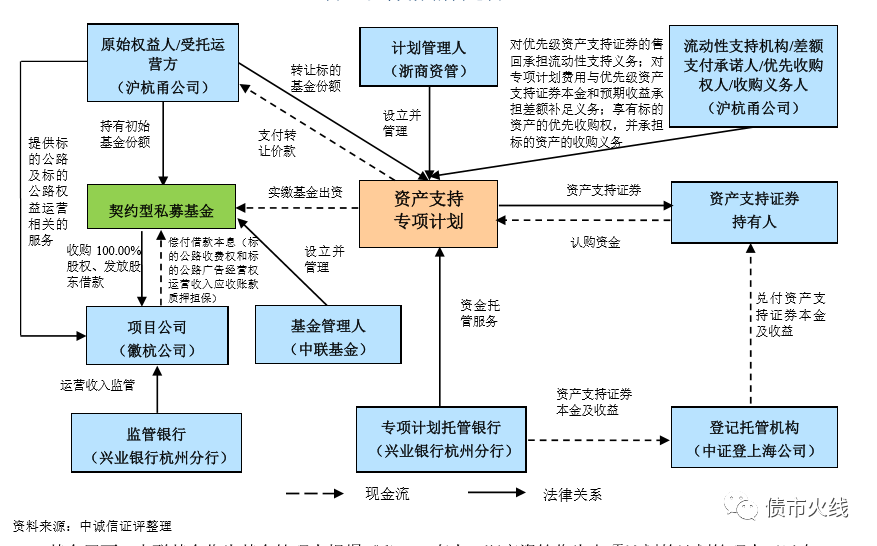

专项计划交易结构如下:

这个交易结构是非常典型的类reits项目交易结构。项目公司徽杭公司由原始权益人沪杭甬公司100%控股,沪杭甬公司拥有AAA的强主体评级。项目公司在2019年6月4日减少注册资本以前,注册资本为19.50亿元。截至2019年3月末,项目公司总资产18.91亿元,总负债0.37亿元,可以说基本就是股东注资=高速公路及附属设施建设形成资产的财务结构。

中联基金作为私募基金管理人发起私募股权投资基金,原始权益人沪杭甬公司认购私募基金全部份额20.125亿元,并缴纳初始认购资金500万元。私募基金首期出资到位后,即完成私募基金在中国证券投资基金业协会的备案工作。

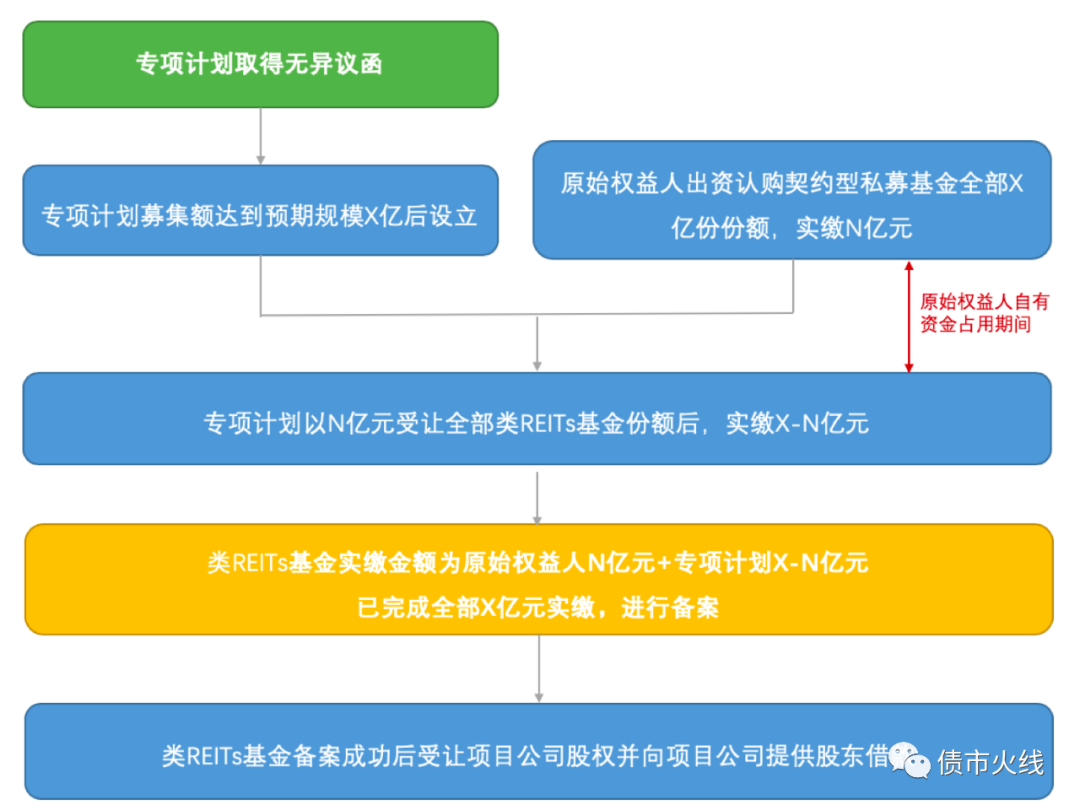

提示:基金业协会与2019年12月发布新版《私募基金备案须知》,类REITS基金备案材料清单里须有交易所出具的无异议函。因此最新合理的REITs基金备案步骤应为:

沪杭甬公司作为项目公司股东,完成减资13.7亿元,减资完成后,项目公司账面形成一笔对股东沪杭甬公司13亿元的应付减资款。

减资的操作非常关键,这样项目公司财务结构从实收资本转变为了减资后的注册资本+应付股东款项,后续专项计划相当于承接了项目公司股权+债权(专项计划募集资金里7.12亿元作为项目公司股权转让对价,13亿元替换应付沪杭甬公司股东减资款成为私募基金发放给项目公司的股东借款),债权的构造完成了“税盾”效应。

根据《中华人民共和国企业所得税法》二十七条,从事国家重点扶植的公共基础设施项目投资经营的所得,可以减免企业所得税,而在《中华人民共和国企业所得税法实施条例》中则进一步解释了包括公路项目在内的国家重点扶植的公共基础实施项目投资经营所得,自项目取得第一笔经营收入所属纳税年度起,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税,在实际执行中,各个地方相关税务优惠可能会有所区别。由于沪杭甬高速安徽路段投入运营较早,应该已经过了税收优惠期,因此大概率有构造税盾的动力。

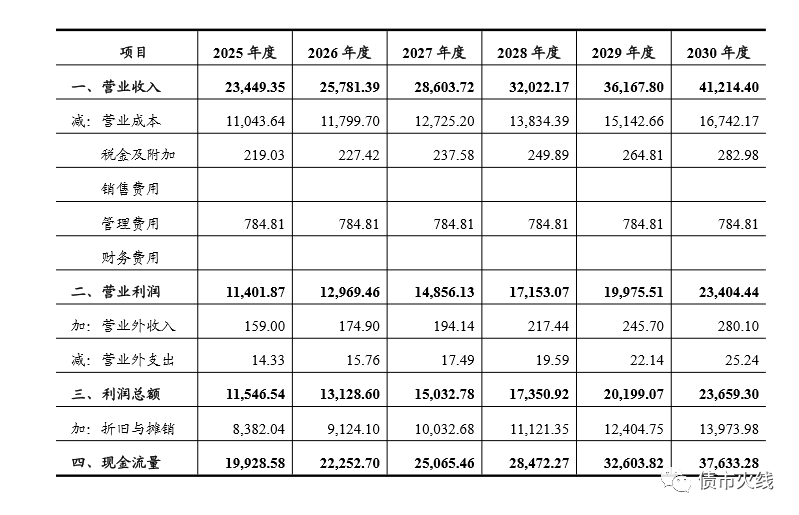

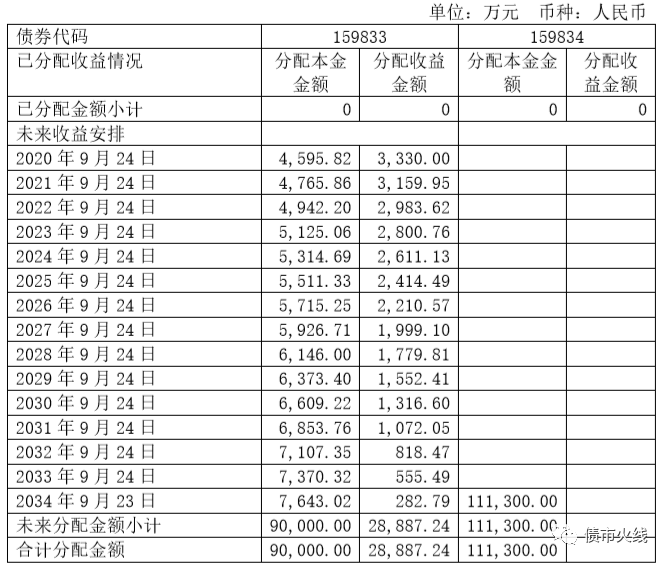

截取底层资产高速公路未来现金流预测部分数据(全部预测期限自2019年至2034年9月末),如下图所示:

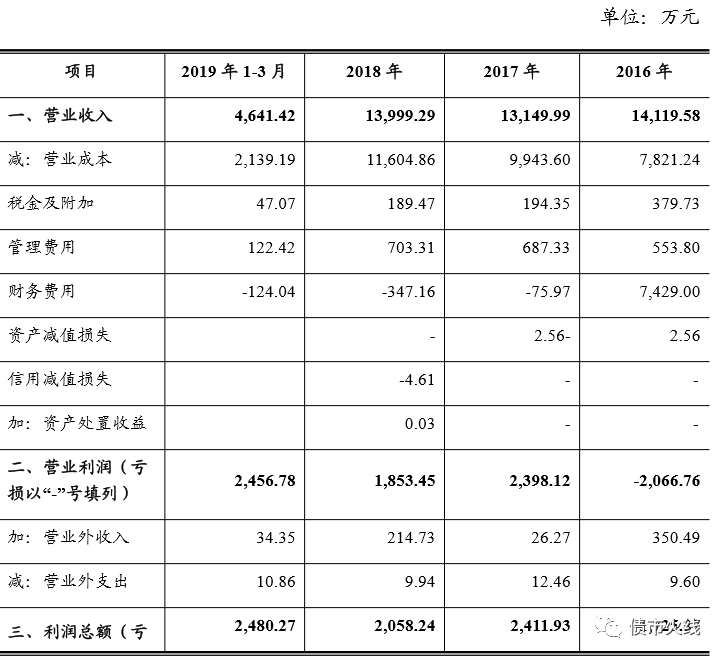

截取项目公司2016年至2019年1-3月的利润表数据:

可以看到,搭建出股东(私募基金)借款(规模13亿元,专项计划存续期第1-4年利率6.00%,第5到12年利率 12.50%)以后,股东借款利息费用可以完全覆盖住未来项目公司的利润总额,从而形成针对企业所得税的税盾效应。

沪杭甬公司认购了专项计划11.30亿元的权益级,收到了13亿元的应收减资款和7.12亿元的项目公司股权转让款,相当于额外“盘活”出8.82亿元的款项。

沪杭甬高速作为优先回购人,可以在专项计划成立后每隔三年行使优先回购专项计划优先级份额的权利。若没有行使优先回购权,计划管理人向投资者公告优先级票面利率调整结果,投资者可以选择回售。另外在专项计划进入“专项计划处置期”时(即专项计划设立第15年末),沪杭甬高速也需要履行兜底性质的回购义务。

项目公司股权是国有资产,理论上股权转让涉及程序较为复杂。不过沪杭甬高速的股东

浙江省交通投资集团有限公司出具书面说明并确认:“交投集团同意并认为:在本项目中,虽然涉及项目公司的股权转让给契约型私募基金,但项目公司依然在沪杭甬公司合并报表范围内,且沪杭甬公司承担在进入专项计划处置期时对标的股权等标的资产或优先级资产支持证券按约定价格的收购义务,项目公司股权过户只是本项目交易结构的需要,即本项目交易实质为一项包含标的股权转让附加回购的融资行为。同时,经与浙江省国资委相关处室沟通确认:浙江省国资委相关处室认同本项目为沪杭甬公司以债务融资为目的而实施的内部资产重组,由交投集团本级审批决策,可以适用非公开协议转让。”

计划说明书里这段披露说清了这个项目的实质,一个每三年开放回售最终由强主体兜底的债务融资产品。不过对于沪杭甬公司来说,本项目“盘活”了部分资产获取了流动资金,另外通过构造股东借款的方式形成所得税税盾,降低了项目公司的税负。

不过借着这个项目,火线君针对公募REITs提出一些疑问:

沪杭甬高速公路及构筑物在2018年底评估账面价值是20.49亿元,账面净值是16.73亿元,账面净值是低于专项计划融资规模的。当然这个项目反正是优先劣后的构造,劣后权益级也是原始权益人自身持有,所以不必深究。众所周知,不少基础设施项目比如高速公路、水电热气项目等其实是长期亏损的,加上区域市场环境变化、经营管理不善、财务费用和固定资产折旧损耗,会导致相关资产评估值低于前期股东注资和借款以及对外融资的合计数,这就很尴尬了,国有资产接受折价割肉的可能性很低,还是继续在锅里炖着吧。

公募基金份额不能分级,理论上类REITs端的优先劣后在公募端很难直接嫁接。高速公路资产随着接近特许经营期限终点,本身资产价值也在降低,因此资产支持证券肯定有本金摊还,沪杭甬高速REITs的还本付息安排(优先级票面利率3.70%)为:

到最后权益级还是由沪杭甬公司回购兜底。但是高速公路到专项计划处置期,理论上特许经营权已经到期,需进行资产移交,所以如果公募基金需对接平层类reits ,要不就是现金流特别好的基础设施资产,要不就是牺牲规模忍痛割肉,当然还有一种粗暴的做法就是进行差额补贴。《公募REITs指引》(征求意见稿)里说不能依赖补贴但没有说不能包含,但是如果这样操作的话整个产品逻辑又朝着债务融资靠近了。

火线君觉得抽空还是得研究下印度那个高速公路InvITs的产品细节,看看有何参考借鉴之处。

沪杭甬高速公路类REITs项目先分析到这,欢迎读者拍砖指教!下一篇预计分析四川隆纳高速类REITs项目案例,敬请期待!

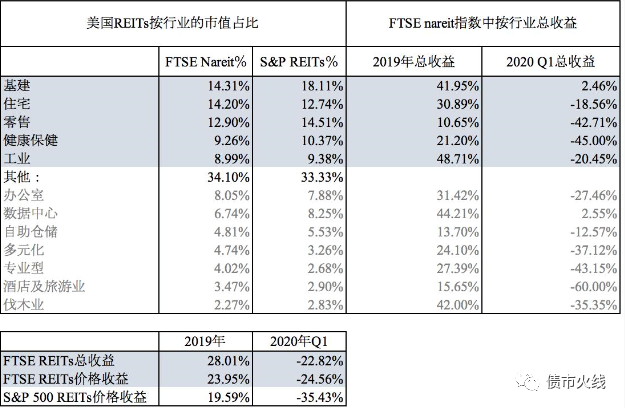

对了,顺便提一嘴,本次项目入池底层资产 沪杭甬高速安徽路段底层现金流2020年1-2月因为疫情影响延长免通行费时间,仅仅完成盈利预测收入的7.28%,今年开年许多收益权类abs都蛮惨的。美帝REITs也没好过到哪去。。。。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~