重庆能源9.15亿商业票据违约,引发债券圈广泛热议,市场担心这家“重庆最大煤企”会成为第二个永煤。

作者:小债看市

来源:小债看市(ID:little-bond)

重庆能源9.15亿商业票据违约,引发债券圈广泛热议,市场担心这家“重庆最大煤企”会成为第二个永煤。

01

9.15亿商票违约

3月2日,一张关于重庆市能源投资集团有限公司(以下简称“重庆能源”)银承和信用证违约的报送函截图,在债券圈疯传引起广泛热议。

重庆能源重大事项报送函

报送函显示,重庆能源收到成渝融资租赁的律师函,以租赁物在煤矿关停的情况下,价值将出现重大减损为由要求能源公司、渝新公司变更租赁物及增加担保措施。

更为重磅的是,3月1日重庆能源到期的平安银行银行承兑汇票6.85亿元、浙商银行信用证2.3亿元,无资金归还,已形成违约。

9.15亿商业票据违约消息一出,在同业圈炸了锅,市场担心这家“重庆最大煤企”成为第二个永煤。

据悉,今年2月份重庆能源就因为和兴业金租的债务纠纷,被冻结了子公司重庆燃气(600917.SH)的股权。

值得注意的是,今年2月惠誉将重庆能源长期外币发行人违约评级(IDR)和高级无担保评级'BBB'置于负面观察名单(RWN)。

惠誉认为,还有待于重庆政府提供财政支持计划的明确,以帮助重庆能源在煤矿关闭后保持充足的流动性和可持续的财务状况,以及其未来在确保重庆煤炭供应方面的作用。

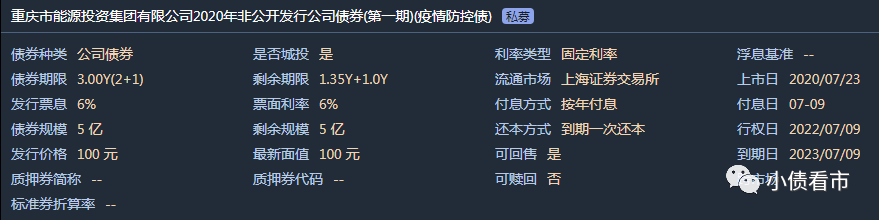

《小债看市》统计,目前重庆能源存续1只私募债,存续规模5亿元,将于2023年7月9日到期。

“20渝能01”基本条款

近年来,重庆能源在债券市场发债不顺,2020年9月一只短融产品“20渝能源CP001”被取消发行,目前其主体信用等级为AA+,评级展望为“稳定”。

在境外债券方面,重庆能源还存续一只将于2022年到期的5亿美元5.625%高级无担保票据,近日来频繁异动。

从体量上来看,重庆能源存续债券规模较小,且未发生债券违约事件,此次商业票据违约不会对重庆当地企业造成太大影响。

02

据官网介绍,重庆能源由原重庆煤炭集团、重庆建投、重庆燃气于2006年整合组建而成,是重庆市集能源投资、开发、建设、运营、服务为一体的大型能源企业。

重庆能源是重庆市最大的煤炭生产企业,业务涵盖煤炭及电力、燃气、建材、建筑业务、电解铝等,是重庆市国资委全资控股等省属国企。

重庆能源官网

从股权结构看,重庆市国资委持有重庆能源100%股权,为公司实际控制人。

股权结构图

由于承担较多社会责任,重庆能源公用事业属性较强,其经营性盈利能力较弱。

2018~2020年前三季度,重庆能源实现归母净利润分别为-3.15亿元、-8664.46万元以及-5.42亿元,连续三年亏损。

盈利能力

作为重庆市政府最主要的能源保障平台,重庆能源经营性业务盈利能力对政府补贴依赖性较强。

2017~2019年,重庆能源获得的政府补助收入分别为13.37亿元、14.08亿元和8.35 亿元,合计35.8亿元。

政府补助收入

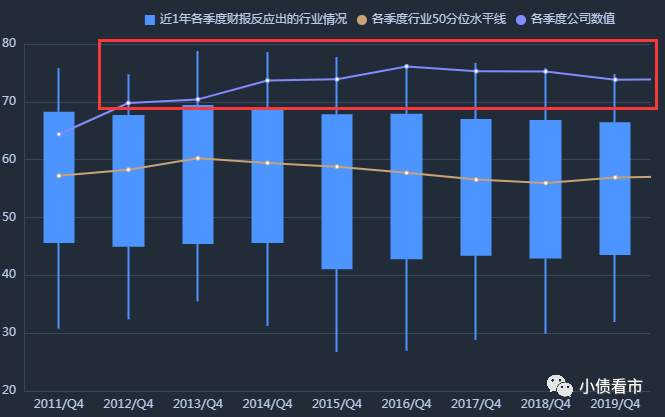

截至2020年三季末,重庆能源总资产为1018.83亿元,总负债739.27亿元,净资产279.56亿元,资产负债率72.56%。

近年来,重庆能源的财务杠杆水平逐步走高,2013年以来一直维持在70%以上高位,明显高于行业平均水平,存在较大债务风险。

财务杠杆水平

《小债看市》分析债务结构发现,重庆能源主要以流动负债为主,占总负债的61%,债务短期化明显,债务结构不合理。

值得注意的是,由于流动负债规模较大且不断攀升,重庆能源的流动资产一直无法覆盖前者,其短期偿债能力指标持续恶化。

截至2020年三季末,重庆能源流动负债有451.75亿元,主要为应付票据及应付账款,其一年内到期的短期债务有159.94亿元。

相较于短债压力,重庆能源流动性明显吃紧,其账上货币资金有105.41亿元,无法覆盖短债,存在较大短期偿债压力。

另外,重庆能源货币资金中近七成为受限资金无法动用。截至2020年3月末其受限货币资金有68.13亿元,主要用于保证、诉讼冻结等,受限比例较高。

在备用资金方面,截至2020年6月末,重庆能源银行授信总额为670.12亿元,未使用授信额度有275.52亿元,可见其财务弹性较好。

银行授信情况

在负债方面,重庆能源还有非流动负债287.52亿元,主要为长期借款,其长期有息负债合计211.49亿元。

整体来看,重庆能源刚性债务有519.62亿元,主要以短期有息负债为主,带息债务比为70%。

有息负债高企,近年来重庆能源财务费用支出均超20亿元,对利润形成严重侵蚀;另外其人员负担较重,管理费用规模较大,其期间费用管控能力待提高。

在对外融资方面,重庆能源融资渠道较多元,除了发债和借款,其还通过租赁、应收账款、旗下重庆燃气股权融资以及股权质押等方式融资。

然而,近年来由于大量债务到期,重庆能源筹资性现金流净额持续净流出,2016年至今分别净流出15.65亿、48.68亿、96.87亿、16.38亿以及8.72亿元,说明外部融资渠道并不顺畅。

筹资性现金流情况

在资产质量方面,重庆能源的其他非流动资产中大部分为关停矿井资源及费用挂帐,且挂帐部分逐年增长。

根据供给侧改革,重庆能源将在2021年7月前关闭其在重庆的全部14座煤矿,这些矿场的年总生产能力为1150万吨,关停煤矿后主要损失由政府补贴。

重庆能源关停煤矿后,未来将计提一定的资产减值损失,或对利润形成侵蚀。

不过,重庆市政府将继续提供大力支持,包括帮助重庆能源管理流动性需求,援助业务转型计划,并加强财务状况。

重庆能源预计将继续作为重庆地区的核心能源供应和投资平台,并扩大煤炭采购能力,在重庆以外地区进行煤炭战略投资。

总得来看,重庆能源盈利能力较弱,主要依赖于政府补助;债务负担较重,且短期偿债压力较大;外部融资环境持续恶化,再融资压力较大。

03

重庆能源前身是重庆建设投资公司,成立于1989年,主要承担重庆能源体系的建设和投资,是早年的“八大投”之一。

2006年,重庆市政府将重庆燃气整体并入重庆市建设投资公司作为子公司管理,并将重庆市建设投资公司更名为现名。

随着电力市场化发展,重庆能源在12年被踢出“八大投”,转身为工商企业,并声称不再承担基础设施建设营运的职责,因此不属于城投平台。

在重庆能源的五大业务中,主要利润贡献来自煤炭电力和燃气板块。然而煤电业务不仅盈利较差,规模也在持续缩减。

受淘汰煤炭落后产能影响,2017~2019年重庆能源分别关停产能225万吨、60万吨和42万吨。

另外,重庆能源燃气板块运营主体重庆燃气,是全市最大的城镇燃气经营企业,城镇燃气输配管网长度已占全市城镇燃气输配管网长度的80%以上。

重庆燃气管网

受深化天然气价格改革的影响,近年来重庆能源天然气购销价差逐年下降,进而导致天然气业务盈利水平持续下滑。

作为重庆市大型投资与产业混合型集团之一,也是重庆市最大的综合性能源投资开发和生产经营企业,近年来重庆能源却被贴上了盈利欠佳、高负债、产业繁杂、资产质量差等各种负面标签。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~