“真卖型REITS”与“假卖型REITS”,证券端的设计有何不同?

作者:余文恭、王程锦

来源:ABSPPP这群人(ID:ABSPPPer)

第二章 REITS证券端的设计(上篇)

Q2.1 “真卖型REITS”与“假卖型REITS”,证券端的设计有何不同?

从形式上看,两者最大的区别是存续期间的不同。

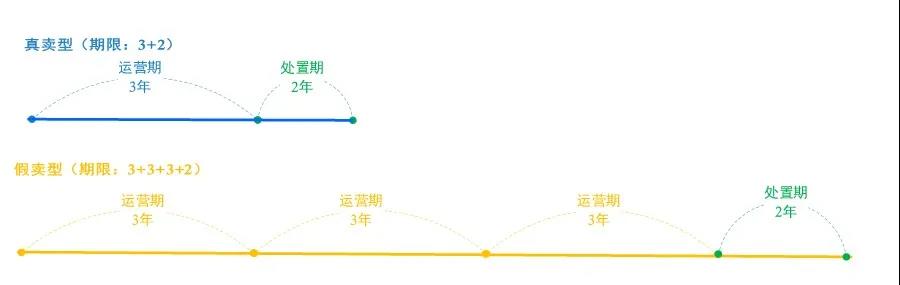

真卖型REITs期限会比较短,一般为运营期三年,专项计划处置期两年,有的项目会给予证券投资人展延证券期限的权利。这是因为真卖型类REITs是以原不动产持有人投资退出为目的的类REITs模式,在产品结构上一般原不动产持有人没有买回资产的权利,证券投资人没有提前退的机会。

假卖型类REITs的证券期限会比较长。这是因为假卖型类REITs是以结构化融资为目的的类REITs模式,因此一般会安排优先级证券投资人的回售权或是原不动产持有人对于次级证券的优先收购权,通过这种安排使原不动产持有人可以买回证券,同时使证券投资人有提前退出的机会。

Q2.2 类REITS证券的类型、期限和还款方式有哪些?

1.类REITS证券的类型

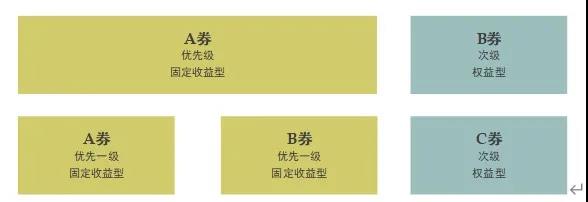

有关类REITs证券的类型,和现金流的分割技术有关,实践中常见AB券以及ABC券两种模式。(1)AB券模式是指A类证券作为优先级固定收益型证券、B类证券作为次级权益型证券。一般而言A券还款的来源来自于不动产预期的现金流,并且收益是固定的;而B券的收益来源除了来自于A券分配剩下不动产预期的现金流、不动产超额的现金流外,主要还包括权利维持费,并且B券的收益一般是浮动的。(2)ABC券模式是指A类证券作为优先一级固定收益型证券,B类证券作为优先二级固定收益型证券,C类证券作为次级权益型证券,在这个模式下是将固定收益型证券再区分为两级。

2.类REITS证券的期限

类REITs证券的期限应当分为真卖和假卖型讨论,其中前者通常采取3+2(运营期+处置期)模式,期限较短;后者运营期较长,通常采取3+3+3+3(每3年为一个开放期)模式,在运营期之外,另设置2年左右处置期。

根据终止的原因不同,类REITs证券的期限可以分为期满终止与期前终止。期满终止是指专项计划预定存续期间到期后终止,而期前终止是指:第一、因为发生专项计划提前终止事由,例如原不动产持有人违约,或是专项计划目的无法达成等;第二、优先级证券投资人行使回售权或是原不动产持有人行使优先收购权,导致专项计划提前终止;第三、通过发行公募REITs的方式使证券投资人可以提前退出。

3.类REITS证券的还款方式

优先级证券的还款方式,在优先级证券期间是分期还息还本,利率采取固定利率,而次级证券的还款方式,在次级证券期间是分期还息最后一期还本,利率采取浮动利率。

Q2.3 什麽是簿记建档?和招标发行有何区别?

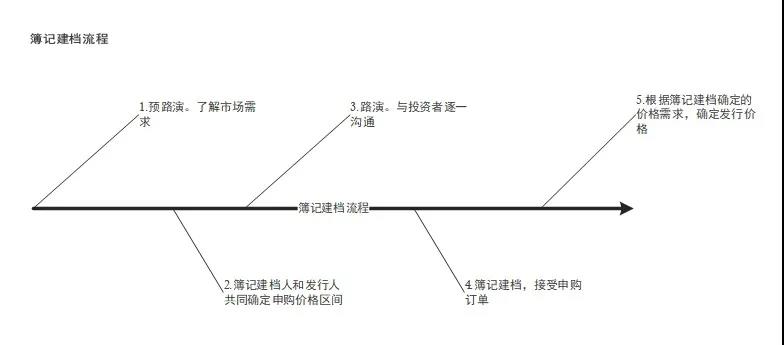

资产支持证券发行的定价有两种不同方式,分别是簿记建档与招标发行,所谓簿记建档是簿记管理人通过路演、询价以及对投资者需求的沟通,确定价格并组织配售的发行方式。招标发行是指发行人通过招标方式向有资格的承销商发标,投资者中标相当于投资购买,然后投资者再按照各自定价对社会二次发售。

Q2.4 何谓“回售权”、“票面利率调整权”?在什麽条件下可以行使上述权利?行使权利的程序为何?

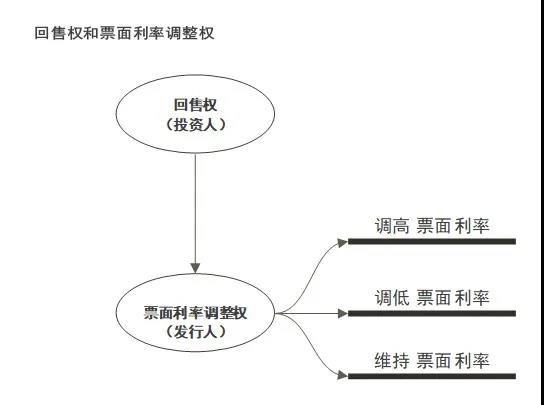

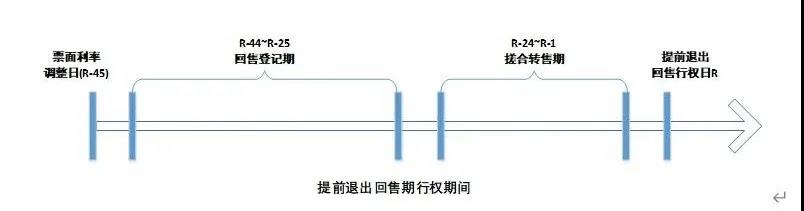

期限比较长的类REITs会通过设置特许条款让投资人拥有“提前退出回售权”(回售权),回售权常常和票面利率调整权合并出现。回售权使得投资人享有要求发行人赎回证券的权利,同时发行人对于投资人的回售权也享有一定的主动,在形式上体现为票面利率调整权,发行人选择上调票面利率促使投资人放弃行使回售权,也可以在当期实际融资成本高于证券发行成本时下调票面利率,也可以选择维持发行票面利率。假设R是提前退出回售权行权日,一般“提前退出回售权行权期间”应分为以下几个部分:

票面利率调整日(R-45)

专项计划管理人和原始权益人磋商后,有权于票面利率调整日公布票面利率调整的结果,如果专项计划管理人不希望优先级证券投资人行使提前退出回售权,专项计划管理人可以调高票面利率,如果专项计划管理人希望优先级证券资人行使提前退出回售权,专项计划管理人可以调低票面利率,所以回售权表面上看起来是优先级证券投资人单方的权利,但是这个权利的行使受到票面利率调整权的影响很深,如果在票面利率下调的情况下,优先级证券投资人常常不得不行使提前退出回售权。

回售登记期(R-44至R-25)

所谓回售登记期是指优先级证券投人是否要行使提前退出回售权并办理登记的期间,所以拟行使提前退出回售权的证券,应于回售登记期内完成向专项计划管理人行权登记,专项计划管理人会在登记期结束前完成核算与确权登记。

搓合转售期(R-24至R-1)

专项计划管理人对于回售登记期内已经完成行权登记的优先级证券投资人,管理人会对该投资人所持有确权登记的证券进行搓合,寻找是否有其他合格投资人愿意购买该等证券,搓合交易成功后,管理人会协助完成过户登记。如果已完成确权登记的证券,在搓合转售期内转售成功的,该投资人丧失提前退出回售权。

提前退出回售行权日(R)

对于已完成确权登记但是未完成搓合转售的证券,管理人应通知流动性支持机构,针对该部分的证券进行回售,流动性支持机构应于提前退出回售行权日支付回售价款,并完成过户登记。通常提前退出回售行权日也是兑付日,所以回售行权日行使了回售权是否还可以进行普通分配解释上有歧义,需要在专项计划中约定清楚。

Q2.5 “不同意展期回售权”是指什么?该权利行使有什么条件和程序要求?

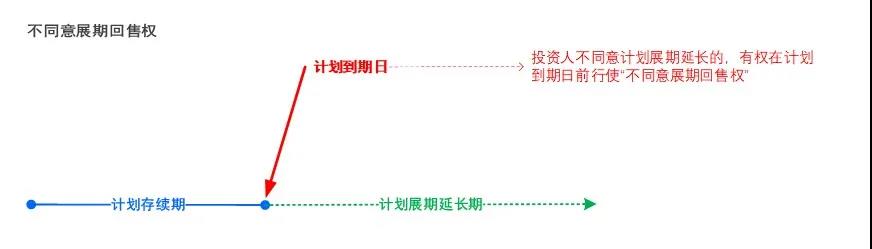

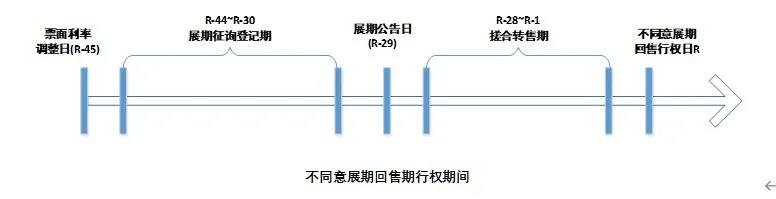

针对期限比较短的证券,为了使优先级证券投资人有延长期限的机会,因此会在产品中设计让投资人拥有“不同意展期回售权”,假设R是不同意展期回售权行权日,一般“不同意展期回售权行权期间”应分为以下几个部分:

展期票面利率调整日(R-45)

专项计划管理人和原始权益人磋商后,有权于票面利率调整日公布,如果未来确认展期票面利率拟调整的结果。

展期征询登记期(R-44至R-30)

所谓展期征询登记期是指专项计划管理人向优先级证券投资人发出通知,征询是否同意延展优先级证券的期限,投资人应书面回复是否同意展期,管理人会在登记期结束前完成核算与确权登记。

展期公告日(R-29)

专项计划管理人将于展期公告日公告是否展期,如果公告结果是证券期间不予展期,专项计划将进入处置期;如果公告结果是证券期间予以展期,将进入下一个阶段,就是搓合转售期。

搓合转售期(R-28至R-1)

专项计划管理人对于登记期内已经表示不同意展期的投资人,寻找是否有其他合格投资人愿意购买该等证券,搓合交易成功后,管理人协助完成过户登记。如果在搓合转售期内转售成功的投资人,该投资人将丧失不同意展期回售权。

不同意展期回售行权日(R)

对于未完成搓合转售的证券,管理人应通知流动性支持机构,针对该部分的证券进行回售,流动性支持机构应于不同意展期回售行权日支付回售价款,并完成过户登记。

Q2.6何谓“针对假卖型类REITs的优先收购权”?在什麽条件下可以行使该权利?行使权利的程序为何?

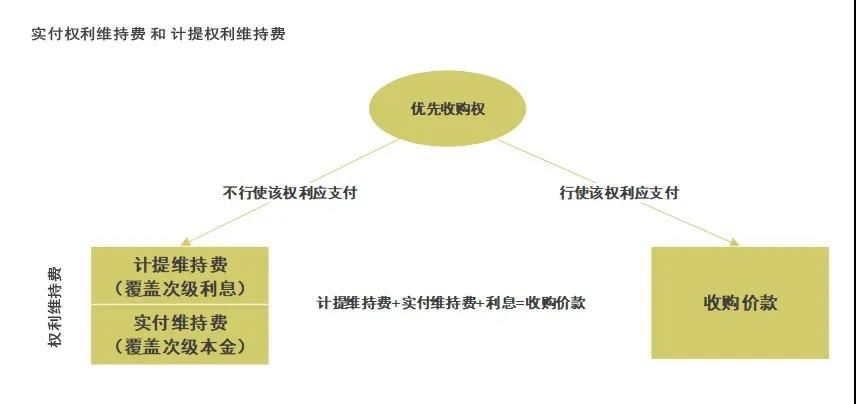

优先收购权,是指由类REITs计划管理人与优先收购权人通过签订《优先收购权协议》的方式为专项计划创设优先收购权。优先收购权人会通过支付权利维持费的方式维持自己的优先收购,具体而言,假卖型类REITs项目优先收购权的行使包括以下方面:

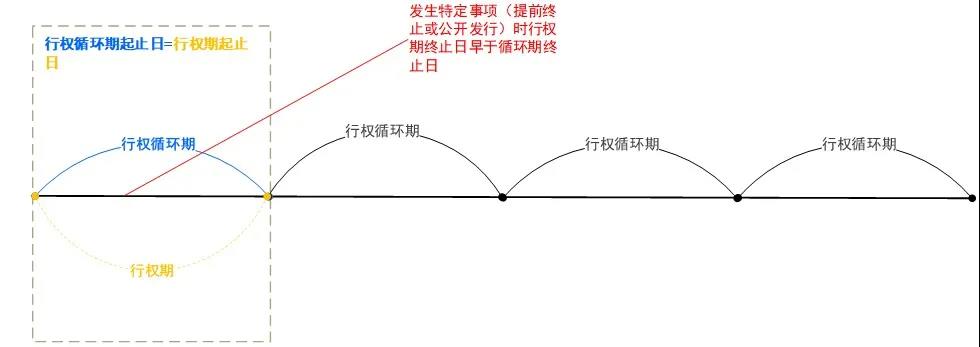

1.优先收购权行权循环期与优先收购权行权期

优先收购权行权期是指优先收购权人行使优先收权的期间,一般优先收受权行权期在没有发生专项计划提前终止或是公开发行REITs的情况下,是以优先收购权行权循环期作为优先收购权行权期。如果发生专项计划提前终止时,优先收购权行权期为优先收购权行权循环期起始日起,至专项计划提前终止日止。如果发生公开发行REITs时,优先收购权行权期为优先收购权行权循环期起始日起,至专项计划公开发行REITs之日止。

而优先收购权循环期是指将专项计划运营期以一定周期(一般是以三年为一个周期)拆分成若该个优先收购权行权循环期,第一个三年周期称为第一个优先收购权行权循环期,第二个三年周期称为第二个优先收购权行权循环期,余此类推。

优先收购权行权循环期的功能,除了界定优先收购权行权期之外,还可以延续次级证券的存续期间,第一、持有次级证券至当期优先收购权循环期届至时,进入提前终止程序;第二、通知专项计划管人延续次级证券期限至下一期优先收购权循环期届至时,在下一个优先收购权行权期内,优先收购权人可以继续持有次级证券,或是转让全部或部份的次级证券。

2.不行使优先收购权

如果优先收购权人于优先收购权行权期未行使优先收购权的,应于权利维持费支付日(一般定在兑付日前若干天),支付“实付权利维持费”,实付权益维持费的金额相当于是次级证券的还款利息金额。此外,还需于权利维持费支付日,在账上记录“计提权利维持费”,计提权益维持费的金额相当于次级证券的还款本金金额。如果在优先收购权行权期截止日,优先收购权人始终未行使优先收购权,优先收购权人应支付账上累计的计提权利维持费,以及尚未支付的实付权利维持费。由于不行使优先收购权所支付的计提权利维持费与行使权利维持费所支付的收购价款是相等的,所以实践中经常迫使优先收购权人行使优先收购权。

3.行使优先收购权

假卖型类REITs的收购对象是“次级证券”,如果优先收购权人于优先收购行权期行使优先收购权,优先收购权人应支付“收购价款”,收购价款金额相当于是次级证券票面总值,此时无须再支付“计提权利维持费”,但是需支付截至优先收购权行权日止尚未支付的“实付权利维持费”。

Q2.7 何谓“针对真卖型类REITs的优先收购权”?在什麽条件下可以行使该权利?行使权利的程序为何?

对于真卖型的类REITs一般会规定,当项目进入专项计划处置期时,优先收购权人有权在一期间内收购“优先级证券”、“基础资产”或“标的资产”,优先收购权人完成收购程序后,随即进入清算程序。

Q2.8基础设施类REITs“优先收购权”与“收购义务”是指什么?

基础设施类REITs次级证券的持有人,基本上都是原基础设施所有权或特许经营权持有人,因此基础设施类REITs的优先收收购机制和房地产类REITs的优先收购机制有许多不相同的地方,基本上可区分为专项计划运营期与专项计划处置期两部分,具体内容说明如下:

1.专项计划运营期

在专项计划运营期,为了使原基础设施持有人有单方退出机制,一般会安排让原基础设施持有人在优先收购权行权期(常见约定每三年的兑付日,作为优先收购权行权期),“有权回购”(即行使优先收购权)“优先级证券”、“基础资产”或“标的资产”。专项计划管理人收到“收购价款”后,可以进行处分分配。

2.专项计划处置期

在专项计划处置期,为了确保优先级证券持有人可以顺利退出,一般会安排在进入专项计划处置期一定期间内(一般称为义务收购期),原基础设施持有人对于“优先级证券”、“基础资产”或“标的资产”有“收购义务”。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~