千亿目标下禹洲集团极速狂奔,境内外疯狂举债大手笔拿地,然而随着融资环境收紧以及房企融资新规政策出台,其杠杆率持续恶化。

作者| 小债看市

来源| 小债看市(ID:little-bond)

近年来,千亿目标下禹洲集团极速狂奔,境内外疯狂举债大手笔拿地,然而随着融资环境收紧以及房企融资新规政策出台,其杠杆率持续恶化。

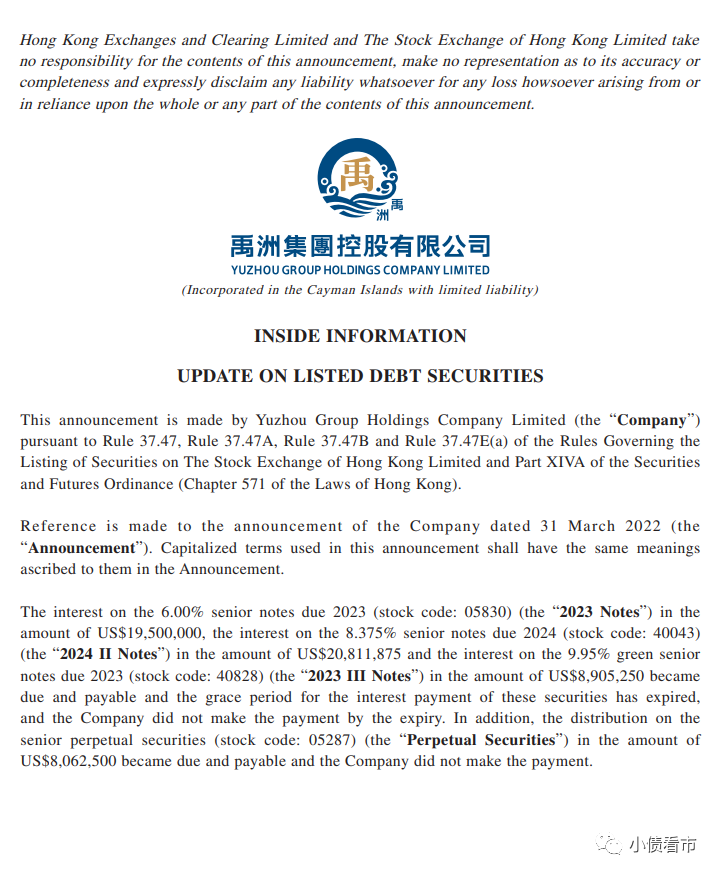

5月31日,禹洲集团(01628.HK)公告称,公司未在宽限期届满时兑付2023年到期票息6%优先票据、2024年到期票息8.375%优先票据、2023年到期9.95%绿色优先票据的利息,构成违约事件。

违约公告

此外,禹洲集团未兑付优先永续证券806万美元的款项,已构成以上票据和证券下的违约事件。

禹洲集团表示,债券持有人可能要求即刻偿还本金和应计利息,或采取其他行动。公司称尚未收到持有人加速行动的通知。

值得注意的是,这并非禹洲集团首次发生债务违约。

今年3月7日,禹洲集团未能支付2023年到期的8.5%优先票据利息2125万美元,构成违约事件。

随后,3月31日禹洲集团又构成2024年票据、2025年票据II、2026年票据II三只美元债项下的违约事件,同时构成7笔债券下的违约事件。

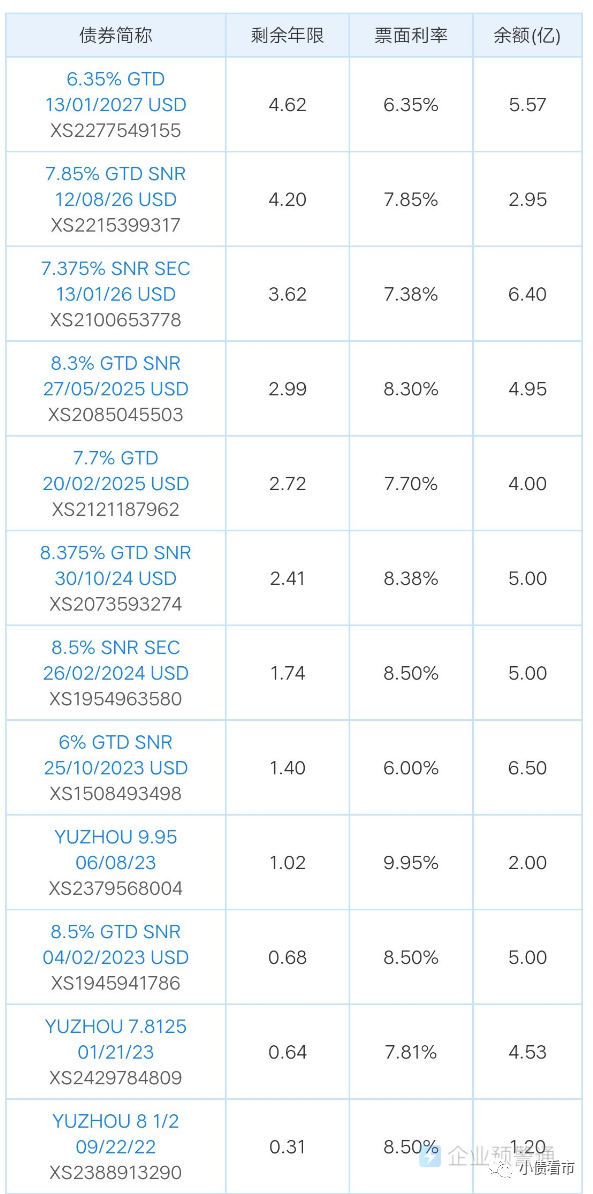

《小债看市》统计,目前禹洲集团存续美元债13只,存续规模56.75亿美元,其中将有超10亿美元债于一年内到期。

存续美元债

自从2021年下半年以来,穆迪、惠誉等国际评级机构相继下调禹洲集团评级,其信用资质持续恶化。

目前,禹洲集团债务危机爆发,公司在债务泥潭中越陷越深,此前有消息称其计划将在今年年底前实施离岸债务的整体重组。

近年来,千亿目标下禹洲集团极速狂奔,境内外疯狂举债大手笔拿地,然而随着融资环境收紧以及房企融资新规政策出台,其杠杆率持续恶化。

据官网介绍,禹洲集团1994年成立于厦门,2009年在香港联交所上市,已发展成集房地产开发、商业投资运营、酒店运营、物业管理、金融、贸易为一体的多元化综合性集团。

2016年,禹洲集团将总部从厦门搬迁至上海,2018年正式开启千亿征程,2020年启用深圳总部,上海-深圳双总部战略落地。

禹洲集团官网

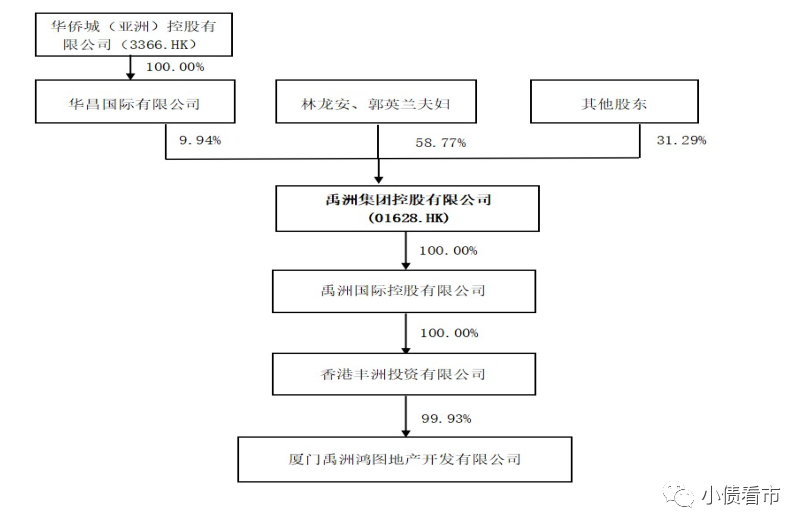

从股权结构看,禹洲集团的控股股东和实际控制人均为林龙安、郭英兰夫妇。

股权结构图

近年来,禹洲集团整体销售规模呈快速增长态势,2020年实现合约销售1049.67亿元,首次迈入“千亿俱乐部”。

2021年,禹洲集团全年录得累计销售金额1050.19亿元,与上年同期基本持平。

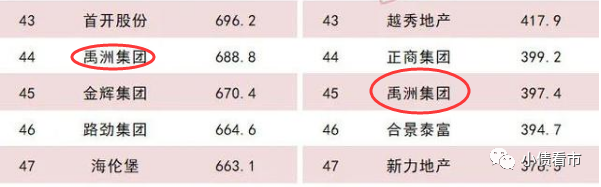

据克而瑞数据,2021年禹洲集团以688.8亿操盘金额位列房企第44位;以397.4万平方米操盘面积排第45名,属于TOP50中型房企。

克而瑞数据

今年前5个月,禹洲集团实现销售额142.1亿元,同比大幅减少65.9%。

近年来,禹洲集团在财务上“财技了得”,“神操作”不断。

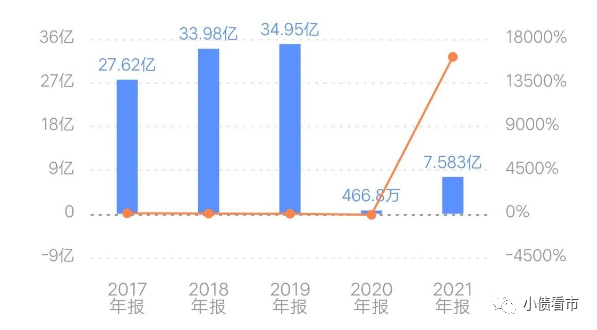

2020年,禹洲集团营收腰斩、业绩爆雷,净利润下滑九成以上,2021年中报季其竟然修改2020年中报数据,使得2021年财报“大放异彩”。

2021年,禹洲集团实现收入270.71亿元,同比上升160.01%;实现归母净利润8.62亿元,同比增长636.88%。

实现归母净利润

土储方面,截至2021年12月末,禹洲集团的土地储备总可供销售建筑面积约2042万平方米,179个项目,分别分佈于六大都市圈共39个城市。

截至2021年末,禹洲集团总资产为1743.81亿元,总负债1329.86亿元,净资产413.95亿元,资产负债率76.26%。

从“三道红线”看,截至2021年末,禹洲集团红线全面达标,其中净负债率94.4%、剔除预售款后的资产负债率69.2%,现金短债比约为1.25。

《小债看市》分析债务结构发现,禹洲集团主要以流动负债为主,占总负债比为65%。

截至2021年末,禹洲集团流动负债有863.88亿元,主要为其他应付款,其一年内到期的短期债务有139.99亿元。

相较于短债压力,禹洲鸿图流动性尚可,其账上货币资金有143.78亿元,虽较2020年末大幅减少,但还可以覆盖短债,具有一定短期偿债压力。

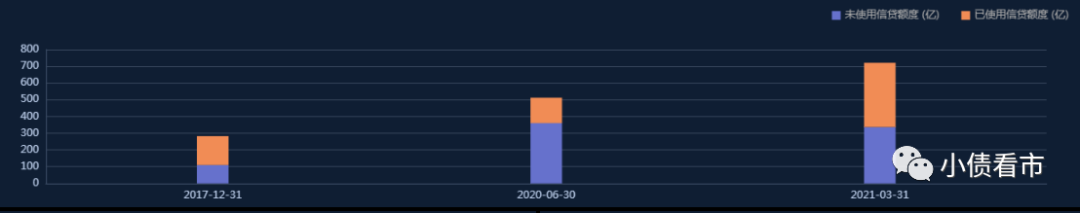

在备用资金方面,截至2021年3月末,禹洲集团银行授信总额有721.02亿元,未使用授信额度为336.72亿元,可见其财务弹性尚可。

银行授信

除此之外,禹洲集团还有非流动负债465.98亿元,主要为长期借贷,其长期有息负债合计425.84亿元。

整体来看,禹洲集团刚性债务规模有565.83亿元,主要为长期有息负债,带息债务比为43%。

在偿债资金方面,禹洲集团主要依赖于外部融资,其融资渠道较为多元,除了银行借款和债券融资,还通过应收账款,股权融资、股权质押融资以及信托等方式融资。

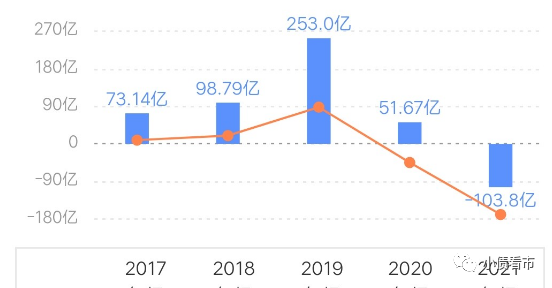

2021年,由于筹资流入资金锐减,在偿还大量负债后,禹洲鸿图筹资性现金流净额呈净流出状态,说明其外部融资渠道并不顺畅。

筹资活动现金流

值得注意的是,近年来禹洲集团少数股东权益大幅增长,与少数股东损益占比不匹配,存在一定“明股实债”嫌疑。

2019年至2021年,禹洲集团少数股东权益分别为58.24亿元、96.73亿元和152.78亿元,同比分别增加199.65%、66.08%和57%,但同期其母公司权益的增幅仅为17.53%、7.54%和6%。

为了应对到期债务,禹洲集团不仅动用自有资金偿还,并且一直在“卖子求生”。

今年3月8日,禹洲集团与华润万象生活订立正式协议,以最终代价人民币10.58亿元出售旗下禹洲物业的全部已发行股本。

总得来看,禹洲集团盈利能力欠佳,对债务和利息的保障能力恶化;债务负担沉重,融资环境欠佳,再融资压力较大;变卖资产偿债效果甚微。

1988年,大学毕业后,有着财经专业背景的林龙安被分配到厦门财政系统工作。

1993年,林龙安被提拔为厦门市土地开发公司的财务经理,开始与房地产打交道。

次年,三十而立的林龙安放弃公务员稳定的工作,下海从办采石场开始了创业之路,后来他倾其所有创立禹洲地产,有意仿效“大禹治水,荒漠成洲”。

禹洲集团董事局主席林龙安

1995年,禹洲推出第一个产品“禹洲新村”,地处厦门市岛内仙岳山麓城乡结合部,虽然并非城市核心地段,但其在产品上花了不少心思,在当时的厦门市场上赢得了一片美誉。

赚得第一桶金后,林龙安以稳扎稳打的方式在厦门市场扎根,2000年前后禹洲在厦门已经做到首屈一指。

2004年起,禹洲开始版图扩张,在上海、合肥等地相继落子,从一家区域型房企向全国型房企转变。

2008年,金融风暴席卷全球,房价下行市场成交清淡,不少企业面临资金断链的问题。禹洲则依靠长期稳定的现金流度过危机,并于2009年底赴港上市。

上市后,林龙安家族身家暴涨,其以110亿元财富名列《胡润全球富豪榜》第1891位以及《2020胡润全球房地产富豪榜》第182位。

2016年,禹洲将总部迁到上海,有别于其他闽系房企的激进,林龙安更崇尚香港地产商的保守经营。

然而,彼时闽系头部房企销售均超过400亿,而禹洲仅232亿,落下一大截的林龙安开始着急了。

2017年,禹洲集团提出“区域深耕,全国领先”新的发展战略,定下2020年跻身千亿房企俱乐部的目标。

随后,禹洲集团开始大手笔拿地,在厦门、福州、上海、合肥等一二线城市及其周边卫星城收获23幅地块,新增建面379万平方米,当年拿地规模高于2015和2016年总和。

2018年,禹洲集团全面启动“千亿征程,全国深耕”的战略方针,其进一步强调土储新增土地储备540万平方米。

然而,激进扩张一方面导致禹洲集团债务规模飙升,另一方面其高价拿地的弊端开始显现。

由于近几年禹洲集团营收增速明显慢于拿地及销售增速,其存货周转率也接连下滑。

2019年,高溢价拿地压力下,禹洲集团及时止损,依次出售位于厦门、南京、合肥及天津等附属公司,其利润增长也很大程度上归功于这部分收益。

同时,禹洲集团多地项目因质量问题遭业主投诉维权,高周转指挥棒下以质量闻名的禹洲,却在这个问题上频频出错。

回过头来看,规模扩张偏离了林龙安的战略基调,透支了禹洲的增长潜力,给后续运营埋下隐患。(作者微信:littlebond1)

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~