不论何种融资,在现金流的排布中,可拆分为四个科目。

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

昨天投拓群里有人@我:“芽哥,讲讲融资在现金流中的排布吧”

从投资测算的角度,不论何种融资,在现金流的排布中,可拆分为四个公共科目:贷款流入、当期还款、当期贷款余额、利息费用。

融资在现金流入流出中均有体现:流入的是贷款本金,流出的是还款本金与利息费用。

如下图所示:

1.贷款流入节奏

在投资测算阶段,部分公司对于融资流入的排布均采取简化处理的方式,即确定融资额度后一次性进入现金流中。

可往往在实操中并不能真实实现一次性全额进入,中间存在的偏差往往需要自有资金出资补贴,在对内部采取较高计息成本的情况下,将会出现较大的利润率偏差,现金流相关的指标也会发生相应的延迟。

对于各类贷款的进入节奏,建议根据相关融资合同确定的节奏测算。在没有明确方案的情况下,可以按照下列简易原则初步进行相关预测:

土地融资排布原则:

土地融资(前端融资),特别是在经济活跃度较高区域可实现获取《土地成交合同》前一个月左右放款,即前前融。

支付节奏往往与土地款的支付节奏需求挂钩,即机构放款专款专用于土地尾款的支付,不在项目公司账户上进行停留。

对于普通前融资金,由于是在自有资金全部出资的情况下进行替换,因此根据前融审批的额度一次性流入即可。

开发贷排布原则:

开发贷流入逻辑为受托支付,发生在工程方、开发商与银行三者之间。

规范操作模式原则上银行需根据监理公司出具的工程形象进度,在工程方向开发商提供相应的增值税发票,并得到开发商确认后,进行放款至工程方(或经过开发商至工程方)。

从经济效益角度出发,由于多流入贷款资金也将在开发商账户上受到监管,反而需要支付相应财务利息,因此开发贷在流入环节根据实际支付需要放款即可。

但一般在进行投前现金流测算过程中,往往根据实操情况进行一定程度的简化,即一笔流入一定比例的贷款金额。根据经验数值,第一笔流入金融不应超过开发贷总额的50%。

并购贷、经营性物业贷排布原则:

并购贷与经营性物业贷在确定好审批额度后,根据交易付款安排,在现金流排布上多数情况下可以一次性流入。

2.贷款流出节奏

开发阶段的贷款与运营阶段的贷款在流入阶段并无过大的偏差。但在流出环节有较大的逻辑上的偏差。

总体来说,贷款退出的原则需根据双方约定签署合同条款内容来定。

在实际进行现金流排布时,对于前融、开发贷来说,通常需要至少使用6个月。

在6个月后的还款,总体原则是“就早不就晚”,即不得晚于合同签署的最后期限,在项目现金流富余的基础上,最大限度的提早偿还贷款(是否可以提前还款需要与银行或机构进行沟通),降低财务杠杆对项目利润的吞噬。

在贷款流出的过程中,值得注意的有两点:

a、对于开发贷的还款,需要注意抵押物是否悬空,即动态抵押率是否过低。是否需要补充抵押物。在动态抵押率满足的情况下,根据销售进度与现金富余情况,本着最大限度偿还贷款的原则来排布。

b、对于经营性物业贷的还款,可以类比房贷还款模式,分为等额本金和等额本息两种模式。

由于经营性物业贷使用时间较长,目的为降低物业对自有资金的持续占用。通常在还款时,根据行业经验:每半年/每一年还一次本金(市场中也存在每季度还本的现象);本金偿还先少后多,具体金额需根据合同签署内容最终来定。且往往获批10年额度的经营性物业贷,在5年左右就全部偿还完毕,而后用申请新贷款跟续。

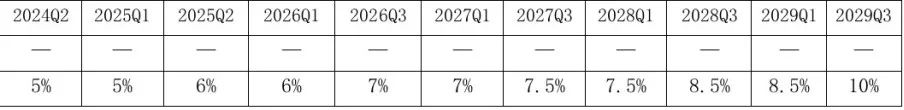

在投资测算现金流排布中,如没有特殊约定,经营性物业贷本金偿还比例估算可按下表实际排布。假设所有贷款10年还清,等额本息。

融资方案在项目可研过程中发挥的作用至关重要,合理利用财务杠杆,既可以提升自有资金使用效率,增加复投机会,原来只能投一个项目的资金,在一段时间内可以滚动投资,获取规模与利润加成。

同时,提升自身运营杠杆,降低财务杠杆对利润的挤压。因此在项目的可研测算中,寻求运营杠杆与财务杠杆的平衡,才是提升项目综合溢价力与竞争力的关键。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~