6月29日,国家发改委一道通知,保障性租赁住房被纳入到基础设施REITs试点申报项目名单中,这标志着公募REITs为房地产行业破例打开了一扇窗。

作者:睿和智库

来源:地产资管网(ID:thefutureX)

6月29日,国家发改委一道通知,保障性租赁住房被纳入到基础设施REITs试点申报项目名单中,这标志着公募REITs为房地产行业破例打开了一扇窗。

尽管如此,C-REITs市场发展仍以扶持基建的总基调为主,业界对国内公寓尤其保障房REITs的回报较为悲观。

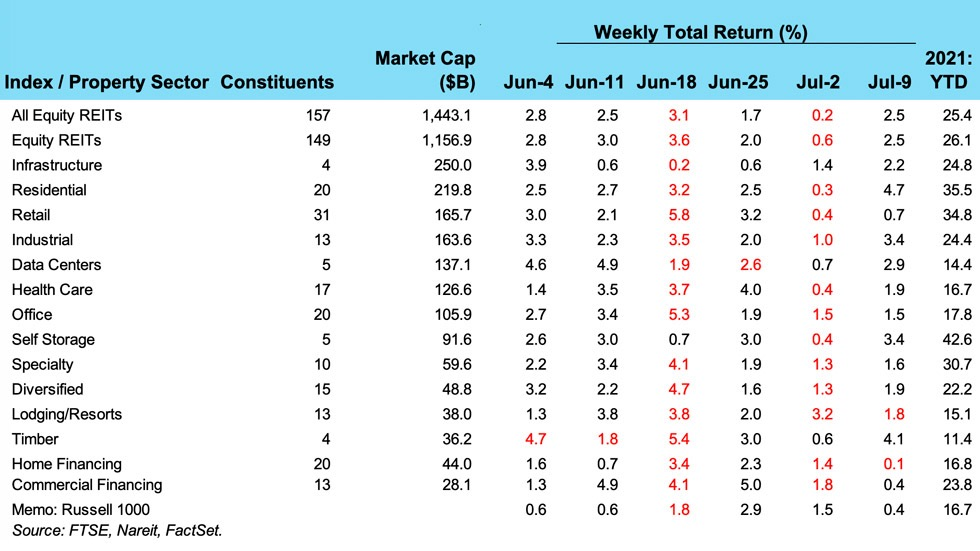

在美国,公寓REITs是市值规模仅次于基建类的不动产信托基金,是美国REITs市场主流资产,年初至今,其综合回报率超35%,收益领先25%的REITs平均回报率,也远在标普500及纳斯达克综合指数之上。那么,美国公寓是如何成规模、可复制地变成优质REITs的?

01

国内公寓REITs受制于供给端

当前,国内住房租赁市场的主要供应来自二房东模式,以长租公寓运营商及房产中介的单个房源为主,整栋集中型长租公寓较少且大部分产权不在运营商手上,他们只是作为转租方,承担空置及翻新成本的同时,赚取差价和服务费,因此,这些二房东不具备“成熟稳定的不动产作为发行REITs的底层资产”的条件,无法实现这个路径的资产证券化。

早前,自如ABS曾开创了二房东探索资产证券化的先河,但其底层资产是租金贷还款权益打包的债权,再用租金作为还款现金流,类似美国的抵押贷款支持证券即MBS,与REITs相比是风险定价及预期回报完全不同的资产。

除了二房东提供的长租公寓,还有少量公寓来自房地产开发商或其他企业的持有型不动产,这些公寓产品理论上具备发行公募REITs的条件,也有一些项目此前就发行了类REITs,但市场并不看好这类公寓的回报,主要是地价贵,房租低,租金回报相距当前公募REITs的现金分红率甚远。

目前,集体土地作为租赁住房用地直接入市,显著地降低了楼面价,可以改善后续的租金回报,但目前这些项目多远离市中心,只有少数央企、国企玩家参与且并没有运营进入成熟期的项目。

依托廉价的租赁住房专项用地,一些公寓项目可以作为规模化发行国内公寓REITs的突破口,但问题是地方是否愿意牺牲土地出让金而大规模地提供租赁用地。据ICCRA研究评估,对于保障房来说,如果要获得不低于4%的净现金流分派率,那么地价只能等于周边普通住宅地价的5%~8%。而据睿和智库此前调研,目前租赁社区拿地价格一般在普通住宅用地的1/5左右,距离5%~8%的区间还有距离。

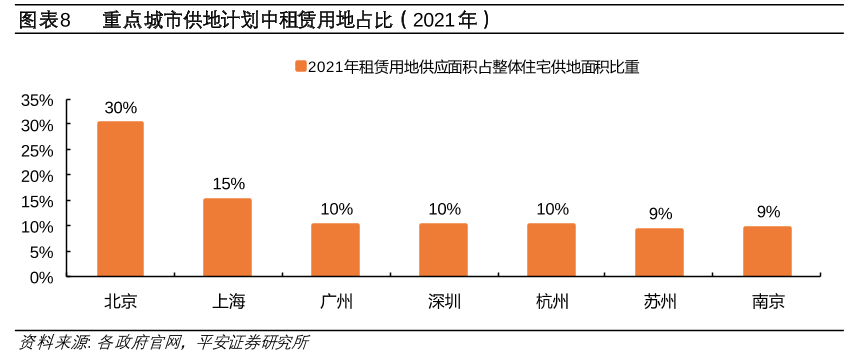

如上图所示,2021年全国重点城市租赁住房用地的供应面积,只有北京达30%,上海、广州等其他城市位于9%~15%的水平,供应规模在居住用地中的比例偏少,可见尽管监管部门一再呼吁,但地方从源头上做大租赁住房市场的动力仍不足。

以上海为例,根据官方土地出让信息,2017年至2019年,累计出让R4租赁住房用地102幅,对应约11万套租赁住房,按照一般三年建设周期,2021年R4用地租赁社区开始分批进入市场,但相对于2020年月均3万套以上的二手房成交量,仍显得捉襟见肘。

总体来说,国内公寓REITs所需要的成熟底层不动产,目前并不缺少租赁需求的支撑,反而是受制于供给端的高地价和较小的R4用地供应规模。

02

美国公寓REITs的供给端突破

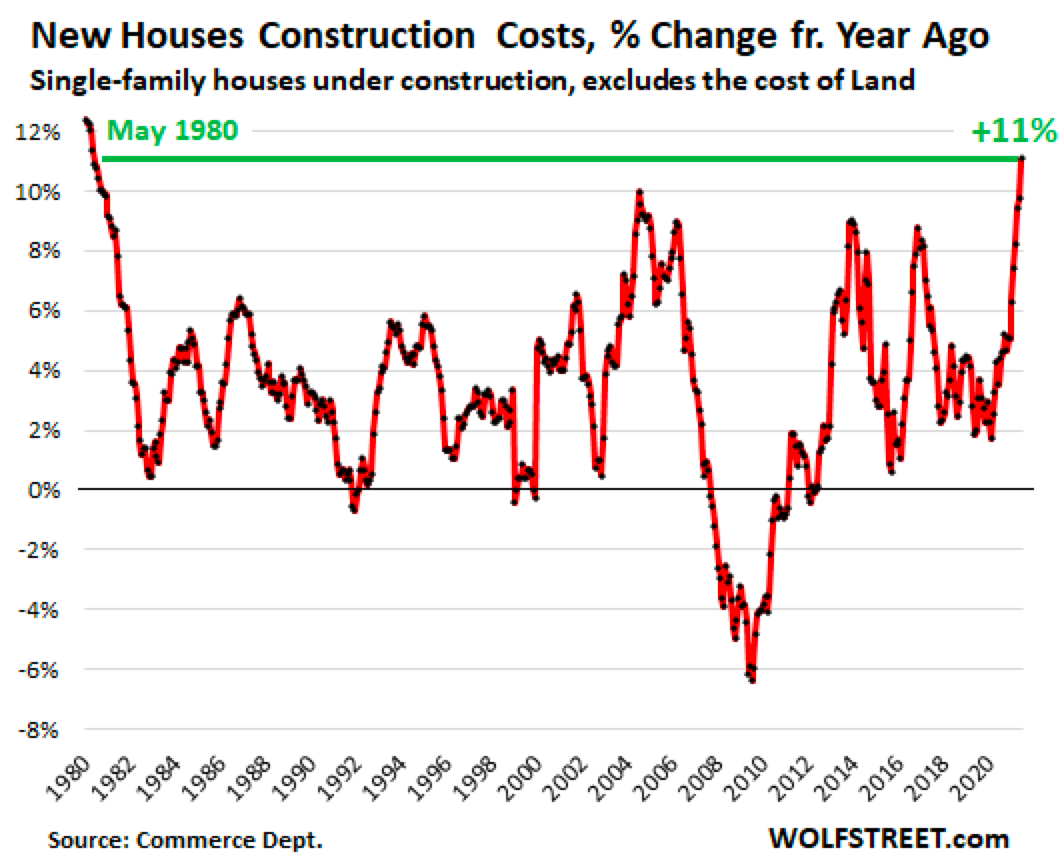

尤其今年5月,美国新房建设成本同比增长11%,这是自1980年以来最高值(如上图所示)。过去40年大部分时间美国建筑成本都在上升,加上受到通胀回升及通胀交易的双重提振,美股市场REITs的平均回报率超过25%,其中公寓REITs更是超过35%,大幅跑赢行业及美股主要股指,同类资产中表现仅次于私人仓储REITs。但从规模而言,20只公寓REITs总市值超过2100亿美元,是美股市场REITs的绝对权重之一,有如此回报弹性也着实惊人。

事实上,美国公寓REITs也面临供给侧问题,一是地价很高,二是高楼林立的城市中心区容积率早已饱和,可用土地不足。但这并没有妨碍公寓REITs实现规模扩张及租金、价格的超额收益。

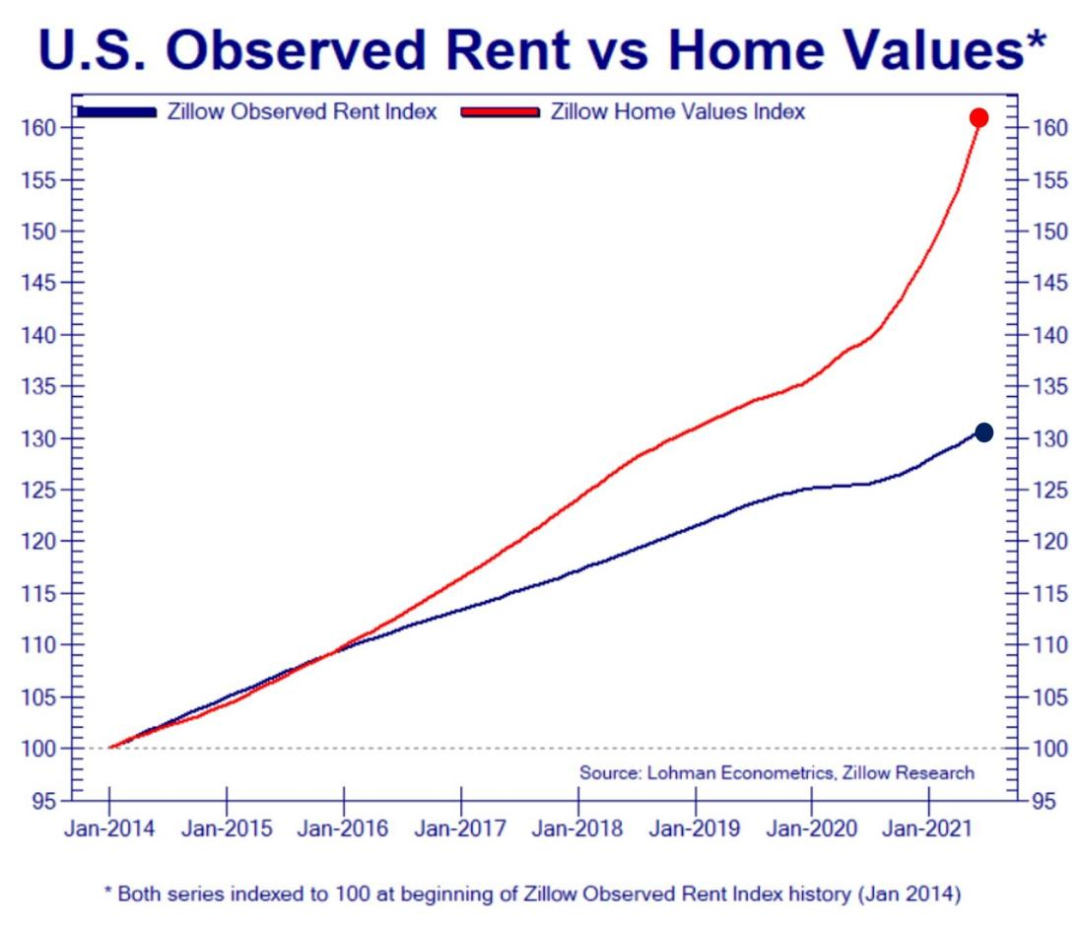

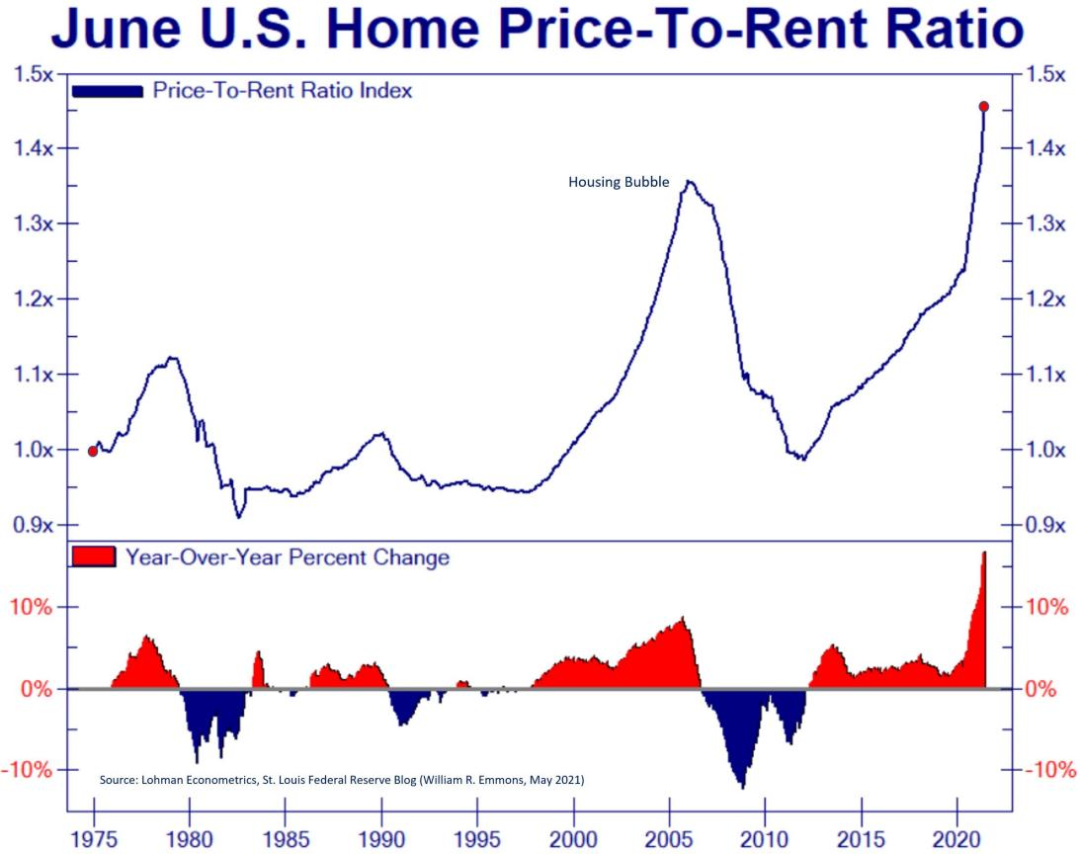

特别是高地价问题突出,也是困扰美国公寓运营商的难题。上图反映了2014年以来Zillow(全美最大的在线房源网络)房价与租金指数的分歧,即房价上涨快过房租上涨,表明出租型公寓也面临客观上租金回报率的降低。下图则反映了房价租金比的趋势,经过2012年以来持续的房地产牛市,特别是2020年以来的房价上涨,房价租金比刷新次贷危机的峰值,进一步显示租金回报降低的压力。

美国公寓REITs如何克服这一难题?从市值最大的公寓REIT之一EQR过去十年的资产运营路线图看,其进行了两个重大调整:一是收缩物业覆盖范围,减持物业数量,划出重点区域,聚焦经济发达及人口稠密的六大城市;二是改进物业运营质量,提高中高端租户占比,获得租金溢价。

来源:Seekingalpha

跟随市场的稳定租金上涨与高于市场的平均租金,为EQR的净收入与分红持续增加提供了保证,也使得其在战略收缩过程中,管理面积的缩小被更高的坪效所对冲,解决了规模与效益平衡的问题。

对于国内公寓REITs,解决供给侧瓶颈,也无非这两条类似的路径:一是参与城市更新,折价并购行业的“落后产能”,如荒废厂房或倒闭的购物中心、酒店等,降低土地成本;二是在客群精细化基础上,提高资产运营及物业服务的能力,创造租金溢价。总的方向仍是提高租金回报,进而在公募REITs市场获得与其他资产旗鼓相当的估值,回笼资金继续收购资产做大规模,到一定阶段,随着逆城市化出现,收缩战线,进入精耕细作模式。

当然,EQR的成功也顺应了美国房地产市场的发展规律。一是房价不断上涨,降低了住房自有率,负担能力不足的年轻群体不得不进入租房市场;二是房地产的持有成本,包括房地产税及物业费等在内,让租房的性价比更高,也有更多有房家庭转为租房家庭;三是多种REITs类型推出及免税政策的存在,便于公寓运营商形成募-投-管-退的资管闭环。

结语

对于国内公寓REITs,美国市场先行者的经验具有他山之石的意义。解决高地价、租赁用地供应不足的问题,不能坐等顶层设计的落地,还要用市场化方式逐步解决。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~