根据《e-Conomy SEA 2020》报告分析,东南亚在互联网经济方面,电子商务、在线旅游、打车及外卖服务、网络媒体GMV已经达到1000亿美元

作者:周悦

来源:零壹财经(ID:Finance_01)

摘要

√ 根据《e-Conomy SEA 2020》报告分析,东南亚在互联网经济方面,电子商务、在线旅游、打车及外卖服务、网络媒体GMV已经达到1000亿美元,预计2025年整体GMV将达到3090亿美元。在数字金融服务方面,目前数字支付总交易额(GTV)已达6200亿美元,预计2025年总交易额(GTV)将达到12000亿美元。

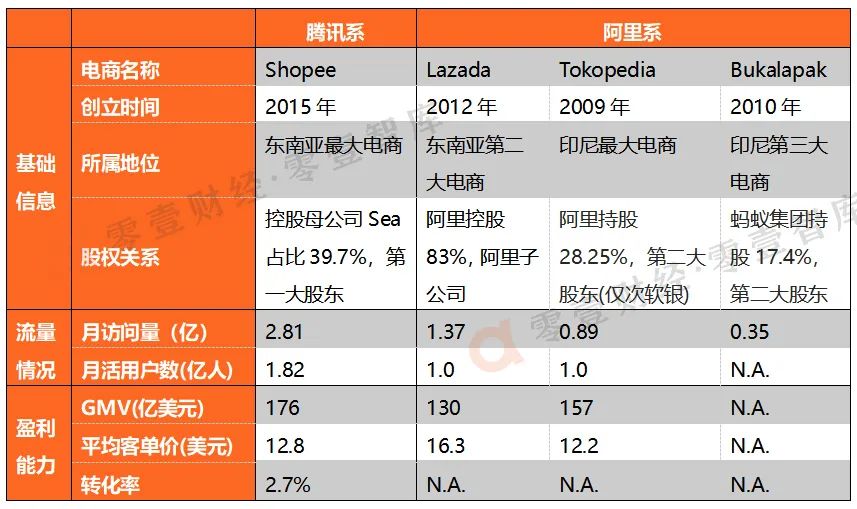

√ 在东南亚电商服务竞争格局中,阿里以投资广而著称,包括此前收购的子公司电商Lazada,此外还控股印尼最大电商Tokopedia和第三大电商Bukalapak;腾讯则是东南亚最大电商Shopee的第一大股东。

√ 在东南亚支付服务竞争格局中,阿里延续金融服务优势,蚂蚁集团在东南亚7个国家入股了超过10个本土版本的支付应用;腾讯则主要依靠电商Shopee旗下支付ShopeePay和SeaMoney,优势不明显。

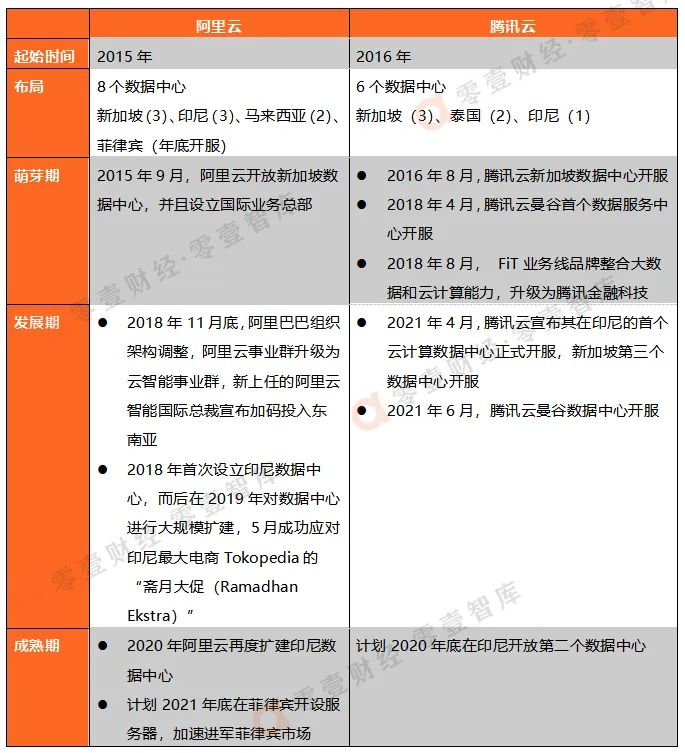

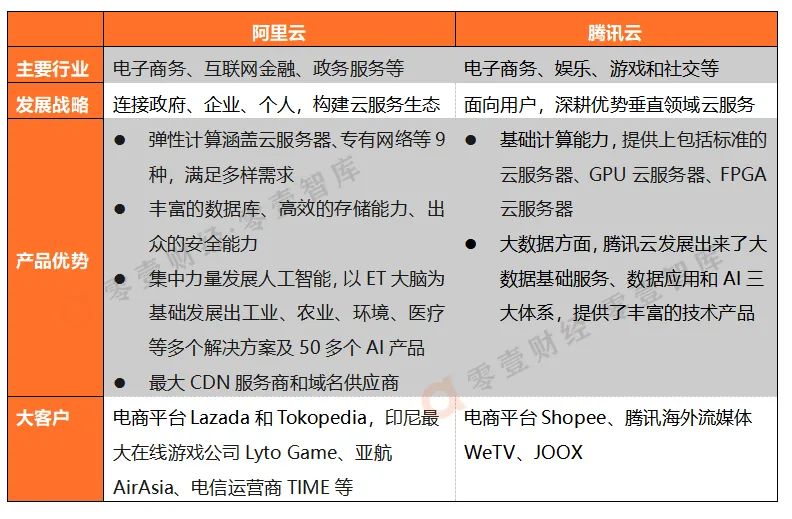

√ 在东南亚云计算服务竞争格局中,阿里也处于领先地位。据IDC数据,2019年阿里云在亚太市场份额达到28.2%,接近亚马逊和微软份额总和,连续三年位列第一。腾讯目前拥有6个数据中心,主要依托电商、社交、游戏及娱乐行业垂类发展较好的客户。

导言

自2016年开始,谷歌、淡马锡与贝恩公司在每年10月会联合发布《e-Conomy SEA》(注:东南亚数字经济报告)总结当年的东南亚互联网经济及数字金融服务发展情况并预测未来趋势。根据2020年报告显示,COVID-19与经济封锁对东南亚经济造成了破坏,但却推动了东南亚互联网用户规模的增长。自2015年至2020年,东南亚互联网人口从2.6亿增长至4亿。其中,2020年度新增4000万用户,互联网普及率突破70%,基本与中国持平。目前东南亚地区的互联网业务无疑处于高速扩张之中,也吸引了以阿里巴巴和腾讯为代表的国内互联网巨头公司的加速角逐。

一、东南亚数字经济及IT服务发展情况

根据联合国经济与社会事务部《世界人口展望2019》,东南亚人口达6.6亿,占世界总人口的8.6%,平均年龄30.2岁左右,67% 以上属于15-64岁群体,此年龄段比例高于美国(66%)和日本(60%)。年轻群体对互联网、数字经济接受程度高、学习能力强,不仅快速接受互联网新兴经济形式,也在本土创造更多应用机会。

东南亚互联网经济发展情况

根据《e-Conomy SEA 2020》报告显示,东南亚互联网经济GMV已经达到1000亿美元,预计2025年将达到3090亿美元,将占东南亚GDP总量的8%。从国家来看,在东南亚六国中,印尼、马来西亚、菲律宾、泰国和越南(注:下文简称为“东南亚五国”)都将获得6%-16%不等的互联网经济GMV增长,唯独新加坡将出现24%的负增长。主要因为新加坡互联网经济严重依赖在线旅游行业,GMV占比约50%,而2020年线旅游行业下滑了约70%,也相应地影响了整体经济增长,若剔除在线旅游行业的负面影响,新加坡也将获得20%的互联网经济GMV增长。

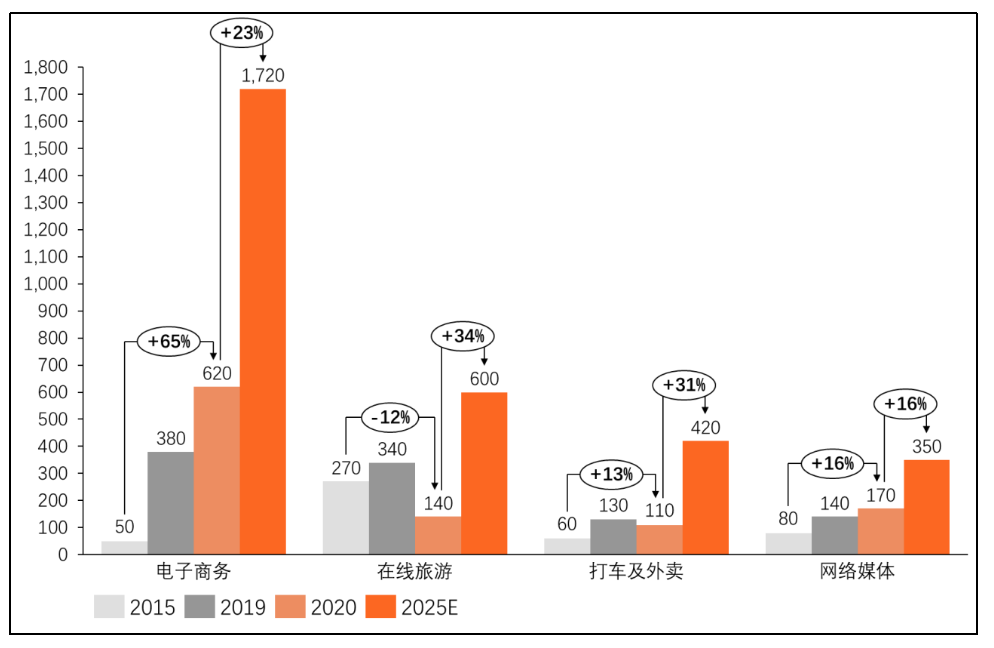

分行业看,2020年东南亚电子商务、在线旅游、打车及外卖服务、网络媒体GMV则分别为620亿美元、140亿美元、110亿美元、170亿美元,2015年-2020年年均复合增长率分别为65%、-12%、13%、16%。其中电商占东南亚互联网经济整体规模59.6%,其他三类则占比在15%左右,主要是由于2020年受新冠疫情影响,在线旅游和交通出行行业出现了萎缩,电商和网络媒体的快速增长一定程度抵消了其负面影响。预计2025年电子商务、在线旅游、打车及外卖服务、网络媒体GMV将分别达到1720亿美元、600亿美元、420亿美元和350亿美元,预计2020年-2025年年均复合增长率将达到23%、34%、31%、16%。

注:椭圆内数字为年均复合增长率(GAGR)

根据《e-Conomy SEA 2020》数据,电商不仅是东南亚互联网经济中市场规模最大的板块,而且是近五年增长速度最快的板块。2020年东南亚电商GMV规模620亿美元,约占东南亚互联网经济整体规模59.6%,占全球电商GMV总额的1%。从电商用户数来看,2020年东南亚共有电商用户3.1亿人,占东南亚人口数的47%。根据eMarketer 统计显示,2019年东南亚五国电商渗透率均低于5%,平均仅为2.5%。其中,最大电商市场印尼的渗透率相对较高达到4.26%,对标英国(19.3%)、中国(20.7%)等成熟电商市场来看,东南亚五国渗透率存在 8-10倍的提升空间。

东南亚地区正规金融服务不足,基础设施落后,产生了大量无银行账户和银行账户不足的人群。根据《e-Conomy SEA 2020》数据,东南亚近4亿成年人中,只有1.04亿成年人完全拥有银行账户、信用卡、投资和保险服务,充分享受金融服务。由于东南亚公共登记、身份识别系统及可信赖的信用信息缺失无法获得信用卡等其他金融服务,仅0.98亿成年人拥有银行账户。剩余1.98亿成年人完全没有任何账户服务,主要原因是东南亚基础建设能力较弱,金融机构需要对所属服务类目投入巨大开支,才能满足所有客户需求。

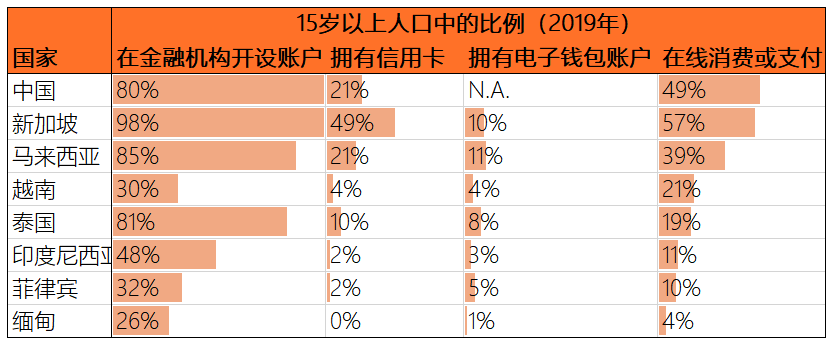

根据2019年中金公司研究部数据,在传统金融业务方面,新加坡、马来西亚和泰国15岁以上人口在金融机构开设账户比例超过80%,印尼、越南、缅甸均不足50%,具有较大的提升空间。除新加坡以外,东南亚其他主要国家15岁以上人群拥有信用卡的比例均不到25%,其中越南、印尼、菲律宾、缅甸甚至不足5%;另一方面在数字金融业务方面,使用在线消费或支付的15岁以上人口在总人口比例中新加坡优势明显占比为57%,马来西亚和越南为39%和21%,泰国、印尼和菲律宾在10%-20%之间,缅甸则为4%,在线金融业务发展缓慢,相比49%的15岁以上中国人进行在线消费或支付,均有较大的发展空间。

资料来源:中金公司研究部、零壹智库

以互联网为核心的数字金融服务,有效帮助无法享受正规金融服务的人群实现日常金融功能。绝大多数东南亚国家已认识到数字经济的重要性,纷纷出台政策,推动基础设施数字化,主要获得支持的数字金融服务为支付、汇款、借贷、投资和保险5种。

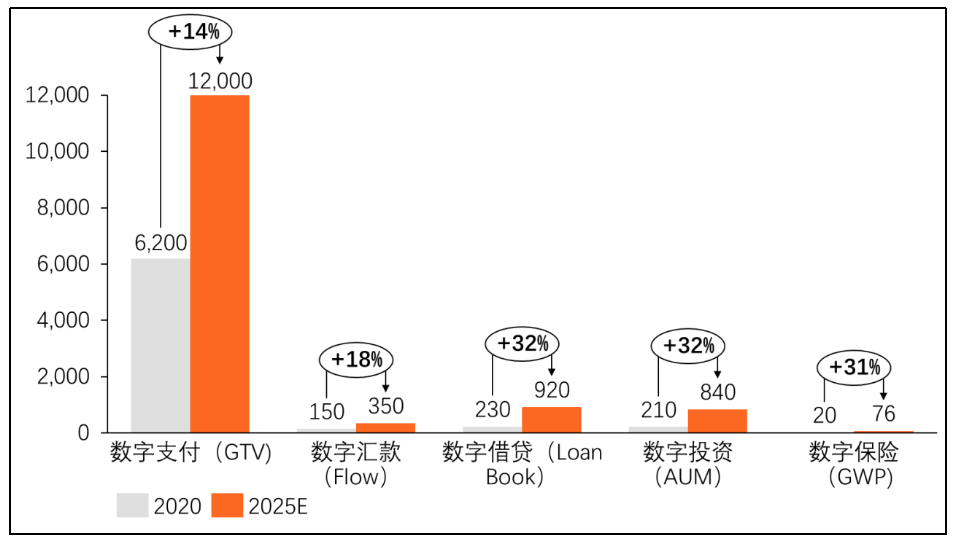

其中数字支付服务发展规模最大,目前数字支付总交易额(GTV)已达6200亿美元,预计2025年总交易额(GTV)将达到12000亿美元,主要来源于电商、打车等线上交易服务带来的支付驱动。此外尽管其他金融服务仍然处于初级数字化阶段,但是据预测2020至2025年未来五年内,数字汇款、借贷、投资和保险的渗透率将会有两到三倍的增长,依次达到28%、8%、11%、9%。预计2020年-2025年均复合增长率将依次达到18%、32%、32%、31%。

(单位:亿美元)

注:椭圆内数字为年均复合增长率(GAGR)

3. 东南亚IT服务发展情况

根据2020年发布世界经济论坛发布的全球竞争力指数中关于信息与通信技术的评分,2019年东南亚整体平均得分为52.68,位于世界中游,略低于中东地区,但已超过拉丁美洲。据东盟秘书处统计司ASEANStats估算,2020年东盟地区在计算机硬件、通信及移动设备方面的整体市场规模约为900亿美元,而同期东盟地区相关的产品出口规模约为1,450亿美元。其中以人工智能、云计算为代表的新技术基础设施在东南亚仍处于早期发展阶段。目前云计算发展较为突出的国家主要是新加坡和印度尼西亚,2019年新加坡依然占有东南亚60%的数据中心市场,此外印尼也将云计算作为主要IT发展方向之一,受互联网用户的快速增长,印度尼西亚41%的企业采用了某种形式的云计算服务。

根据IDC预测,2025年东南亚地区云计算市场收入将达到403.2亿美元,占全球云计算市场的4.8%。东南亚云服务领域需求的主要驱动因素是消费与商业环境数字化进程的推进,也受互联网和社交媒体渗透率的增长所推动。

二、阿里和腾讯在东南亚的整体布局

阿里和腾讯在东南亚的竞争涉及互联网业务、金融业务和IT业务等,竞争服务则主要集中在电商服务、支付服务和云计算服务上。

注:“N.A.”表示暂未统计到相关数据

在东南亚电商竞争格局中,腾讯为东南亚最大电商平台Shopee及其母公司东南亚最大互联网公司Sea最大股东,持股39.7%。根据Sea发布的财报显示,2020 年的疫情加速电商渗透,Shopee的 GMV 达到 353.6 亿美元,同比增长 101.2%,电商收入为21.7 亿美元,同比增长159.8%,占母公司总营收的50%,电商收入中将近八成的收入来自于3P业务(第三方零售,Third Party Sales, 3P)。

阿里巴巴则在投资范围上具有优势。根据阿里财报显示,2021财年(2020年3月-2021年3月)阿里巴巴旗下涉及跨境电商业务的品牌线主要包括B2B跨境业务(1688国际站)、B2C业务(AliExpress、天猫国际)、海外电商(Lazada),阿里跨境及全球零售商业营收为52.59亿美元,同比增长24%,占阿里2021财年总营收的5%,增长主要来自Lazada、Trendyol和速卖通的直营商品销售、佣金、物流服务及客户管理收入增长。此外,阿里还控股印尼最大电商Tokopedia,成为后者第二大股东(注:仅次于软银集团),并还通过蚂蚁集团投资印尼第三大电商Bukalapak。

在东南亚支付服务竞争格局中,阿里延续金融服务优势,蚂蚁集团在东南亚7个国家入股了超过10个本土版本的支付应用,包括GCash、TrueMoney、DANA等常用电子支付钱包;腾讯则主要依靠电商Shopee旗下支付ShopeePay和SeaMoney。

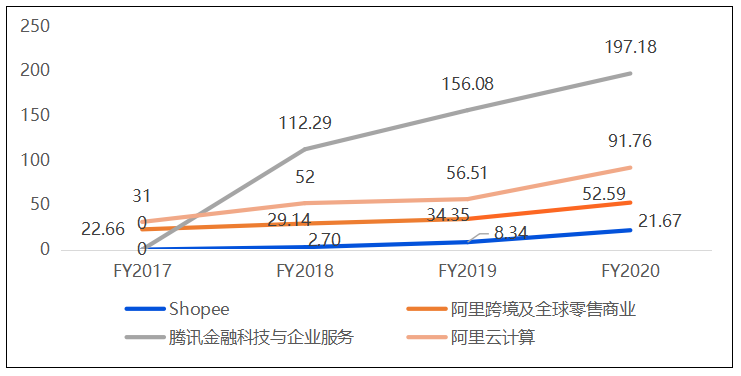

在东南亚云计算服务竞争格局中,阿里也处于领先地位。据IDC数据,2019年阿里云在亚太市场份额达到28.2%,接近亚马逊和微软份额总和,连续三年位列第一。根据阿里财报显示,2021财年(2020年3月-2021年3月)阿里云营业收入达到91.76亿美元,同比增长50%,占阿里2021财年总营收的8%。根据腾讯2020年财报显示,腾讯云计算业务目前没有独立计算营收,仍然归属于腾讯金融科技及企业服务,后者年度总营收达到197.18亿美元,同比增加26%,约占腾讯总营收的27%。

图3:阿里与腾讯在跨境电商、云计算业务营业收入对比(亿美元)

零壹智库

注:1.Shopee为腾讯投资东南亚电商公司;2.阿里跨境零售营收包括自营东南亚电商Lazada、速卖通、土耳其电商Trendyol;3.腾讯云计算业务营收目前属于金融科技与企业服务类目

阿里与腾讯东南亚电商业务竞争

1.1 布局情况及发展历程

根据2020年iPrice统计,东南亚电商前四位Shopee、Lazada、Tokopedia、Bukalapak优势十分明显,月访问量依次2.81亿人次、1.37亿人次、0.89亿人次、0.35亿人次,合计访问量占前十大平台的80-90%;Shopee月活人数达到1.82亿,其他三家月活也均超过1亿。2019年Shopee、Lazada、Tokopedia的GMV依次达到176亿美元、130亿美元、157亿美元,毫无疑问占据头部显著优势。与此同时这四家电商公司都有阿里巴巴或腾讯参与投资的痕迹,某种程度上,可以被看作是两者在东南亚角力的代理人。

注:仅GMV为2019年度数据,其余均为2020年度数

2016年起,阿里巴巴陆续对电商Lazada投资40亿美元,使这一个在当时最大的东南亚电商公司逐渐成为阿里的子公司,基本沿袭天猫的发展路径;2017年8月,阿里巴巴参与投资印尼最大电商Tokopedia,目前持股占比28.25%,仅次于软银集团;此外,阿里巴巴旗下蚂蚁集团为印尼第三大电商平台Bukalapak第二大股东,持股17.4%。

2017年腾讯入股东南亚最大互联网公司Sea,持股占比为39.7%,一举成为最大股东,Sea旗下核心业务包括游戏业务Garena、电商业务Shopee及电子金融业务SeaMoney,可以将Sea在东南亚做的生意简单理解为东南亚的“腾讯+支付宝+拼多多”,目前Shopee的经营情况暂时位居东南亚电商之首。

1.2 核心竞争力

阿里巴巴投资的东南亚电商平台,多少都在复制着阿里在国内的商业逻辑:打通电商业务的基础设施,实现赋能转换。子公司Lazada采取B2C模式,Lazada为最为全面的东南亚电商生态系统,其中包括4种业务模式:1)3P业务(第三方零售)本地市场平台;2)自营电商业务LazMall(注:类似于天猫商城);3)跨境电商业务;4)1P业务(注:供应商)。目前Lazada提供超过3亿个SKU,主打中高消费水平客户,因此平均客单价目前处于东南亚电商中最高位约为16.3美元,此外还在6个国家自建物流仓储,合作邮政、菜鸟实现末端配送72小时送达,但Lazada在广宣上并未采取激进的策略,主打满足用户需求。

另一方面,阿里系的印尼电商Tokopedia 在获得融资后,先后收购在线婚礼市场运营商,投资当地物流公司,与印尼财政部合作进行在线纳税,用于突破电商领域,进军机票、保险等新市场,基本是对标阿里巴巴平台,以建立一个完整的基础架构形成“超级生态系统”。

背靠腾讯的Shopee,在电商业务呈现出“本土化”和“流量变现”这两大特点。腾讯在投资初期即表示不会参与经营业务,这给予Shopee 较大且自由的发展空间。Shopee在产品策略上采取本土化铺货模式,利用“高额补贴”建立定价优势。在运营策略上,Shopee也较为激进,在社交媒体、游戏、内容、网红营销上投放大规模广告,特别在Facebook、Instagram、Twitter 等海外社交媒体的流量进行曝光,再利用“秒杀”、“闪购”吸引用户进行变现,类似拼多多在国内的做法,这与腾讯的“流量性格”相呼应。

2.1 布局及发展历程

考虑到东南亚各国政策、各大财阀、发展时机等实际情况,以腾讯、阿里为代表的中国公司主要采取投资和合作的方式,安全稳妥快速切入东南亚市场落地,从而达到共赢的局面。

2015年开始,阿里旗下的蚂蚁集团在东南亚,通过直接投资入股和技术支持等方式,入股了印尼、泰国、马来西亚、越南4个国家超过10个本土版本的支付应用,比如印度尼西亚最大的电子钱包平台之一Dana等。

腾讯除推广微信支付外,主要通过投资互联网公司,间接支持部分支付应用,比如电商Shopee推出的ShopeePay和母公司Sea推出的SeaMoney,还有获得腾讯投资的共享打车服务公司Gojek旗下的支付平台Gopay。主要因为东南亚偏好WhatsApp、Line等社交软件,微信的用户粘性并不高,因此微信支付用户辐射的范围相对较窄,主要服务出境游的国内客户。

目前阿里似乎在马来西亚、印尼和缅甸占有更大优势,而腾讯在越南市场更具有话语权。在菲律宾和泰国市场中,双方布局的电子钱包平台依然旗鼓相当。在作为东南亚地区最大经济体的印度尼西亚,阿里与腾讯的影响力则相对有限。但是这一格局也并不稳定,蚂蚁集团如今正在收购 OVO 和 DANA,一旦并购成功,有可能将成为印度尼西亚国内最大的数字支付平台。

(不完全统计)

资料来源:零壹智库

2.2 竞争格局

在国内金融科技企业出海初期,东南亚的市场就如中国的互联网金融初期一样。以移动支付为代表的新金融模式,享受到了东南亚的经济快速增长和移动互联网的人口红利。但是在当前的经济环境下,投资者很难承担长期的烧钱负担。

此外,外资的大量涌入和领先金融科技企业的进入,倒逼当地金融和信用体系加速发展,新创金融科技公司向前推进,使东南亚本土的互联网巨头、传统金融机构、新创公司等,也试图抢占支付服务市场,比如印尼四家国有银行及最大电信Telkomsel集团,泰国正大集团等,这使得电子钱包平台开始被迫选择合并或退出市场。

更重要的是,东南亚各国政府努力推动经济数字化和金融普惠,侧重培养本土玩家主导整个生态系统。国家政策依然对电子钱包市场有着强大的影响力,对电子钱包的管控可能将进一步压缩市场利润空间,而不少国家也开始着手推进标准化支付平台,这无疑会对阿里和腾讯在东南亚的金融服务产生影响。

3. 阿里与腾讯东南亚云计算业务竞争

3.1 布局情况及发展历程

根据全球领先的网络和电信行业市场分析公司Synergy Research Group的数据显示,过去3年,亚马逊、谷歌、阿里巴巴、腾讯和微软在东南亚地区数据中心的规模扩大了近70%。亚马逊(AWS)、微软(Azure)、谷歌、IBM等国际厂商,以及阿里云、腾讯云等中国厂商纷纷加大东南亚云计算业务的投入。据IDC数据,2019年阿里云在亚太市场份额达到28.2%,接近亚马逊和微软份额总和,连续三年位列第一。

阿里云是第一家在东南亚设立数据中心的国际云厂商,也是马来西亚、印尼等区域市场成为当地最大云服务商。截至2020年底,阿里云在新加坡、印尼、马来西亚共拥有8个数据中心,菲律宾数据中心预计今年年底开服。阿里云在海外的发展路径也是聚焦于新零售(电商)、新金融、数字政务(城市大脑)三大板块。比如阿里云与马来西亚数字经济发展局合作,推出马来西亚城市大脑项目,协助管理交通,应急分配系统。

腾讯今年正积极加强其在东南亚云计算行业的影响力,目前拥有6个数据中心。2021年4月,腾讯在印尼首都雅加达推出印尼首个数据中心,未来一年内将在印尼开放第二个数据中心,打造双可用区格局。腾讯云主要依托电商、社交、游戏及娱乐行业,比如2018年双十一、双十二大促期间,腾讯云为Shopee量身打造直播答题技术解决方案;此外腾讯云支撑深耕印尼市场的视频平台WeTV,为印尼用户提供了舒适的观看体验。

3.2 核心竞争力

阿里云生态圈在东南亚的战略重点和国内相近,即通过技术架构连接所有企业、政府、个人,整合所有服务资源,制定生态自治规则。主要涉及电子商务、互联网金融、政务服务等强势领域,合作大客户十分广泛,包括电商平台Lazada和Tokopedia,印尼最大在线游戏公司Lyto Game、亚航AirAsia、电信运营商TIME等。

腾讯云在东南亚则致力于向用户提供完善的腾讯云解决方案,深耕垂直领域的云服务,为娱乐、游戏、社交、电子商务等领域提供坚实的云服务技术支撑。合作大客户包括电商平台Shopee、腾讯海外流媒体WeTV、JOOX。

三、总结

面对东南亚广阔并且异质性较大的市场,阿里和腾讯采取了不同的战略,这既受到二者在国内的发展战略影响,又存在一些特殊的变量。

不论是在电商业务,还是在支付业务,亦或是在云计算业务,阿里在东南亚的发展战略一以贯之,仍然亲力亲为将“构建生态”作为核心,吸引更多的企业参与,提供更大范围的商业服务。阿里的优势一方面在于供应侧的阿里云,利用先进、稳定的技术和性价比高的服务,保证云计算安全高效地运行;另一方面优势在于优先发展需求侧的电商业务,这一业务汇集了东南亚对云计算接受度较高的中小企业,也因此存在巨大的上云潜力。

腾讯的在东南亚的发展战略主要是投资合作本土公司,扶持在娱乐、社交、电商相关的垂类领域发展良好的企业,避免亲自入场。比如投资最大的互联网公司Sea,就有“东南亚小腾讯”之称。深耕垂类优势领域企业企业的上云需求,推出腾讯云计算的重点服务方案。

而在以支付业务为代表的金融服务,阿里和腾讯的优势都在于国内支付业务累积的经验和技术,但是随着东南亚各国对于金融科技产业的重视,早期的监管套利时期已经结束,各国都在实行了较为严格的金融科技监管政策,牌照申请难度和出海企业的合规成本都在不断提升。

纵观阿里和腾讯在东南亚电商、支付、云计算三大核心业务的竞争情况,在电商业务方面,腾讯所投资的Shopee公司目前在东南亚电商无疑处于领先地位,阿里旗下自营电商Lazada紧随其后,此外还有阿里投资的电商Tokopedia和Bukalapak牢牢占据印尼电商市场前二份额;在支付业务方面,目前阿里在马来西亚、印尼和缅甸占有更大优势,主要通过蚂蚁集团与当地龙头企业合作,建立竞争优势,而腾讯在越南市场更具有话语权,主要仍是通过社交支付和游戏支付打开市场。在菲律宾和泰国市场中,双方布局的电子钱包平台依然旗鼓相当;在云计算业务上,阿里建成亚洲最大云计算平台,阿里云目前为亚洲最大云服务提供商。腾讯云计算则在影音、游戏等垂类领域有一定优势。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~