当下越不平静,往后越值得观望。

作者:理顾菌

来源:理顾者(ID:gh_9acd8a0ce3f1)

B站视频《亲眼看看独山县怎么烧掉400亿》出圈,让地方债被推至风口浪尖。

历时两年,《全国法院审理债券纠纷案件座谈会纪要》如期而至,市场又是一片哗然。

最近的“债”,可真是不平静。

01

据统计,中国债券市场规模已接近105万亿元,是全球第二大债券市场;其中公司信用类债券规模超过25万亿元,也居世界第二位。

而随着规模扩大,债券违约也逐渐常态化。

自2014年出现第一单违约后,此后的违约量逐年增长,2019年违约信用债一共183只,涉及金额1483.04亿。到了2020年,疫情冲击又成为“压倒骆驼的最后一根稻草”。

市场应该对3个月前的事尚有记忆。

海航突击式开会,骚操作震惊了资本市场,被讽刺为“研发了解决债券违约难题的新工艺”。

有业内人士犀利点评:

“这是一场发行人耍流氓、主承助纣为虐、债券代理人梦游、律师装死的持有人会议。”

从初衷来说,最后海航达到了自己想要的目的,既保住了自己AAA级信仰,也成功地延期了一年。

只不过,大家都心知肚明,不惜破坏合法程序来达到自己目的,海航已经实质性违约,AAA级的企业债信用也破了。

海航的流氓行为,既伤害了自己,隔天“15海航债”遭到市场集体抛售,盘中两次临时停牌,也严重打击了市场信心——

投资人将对海航的愤怒上升至整个行业:如果所有人都无视规则,或者玩弄规则,那些潜在违约发行人是不是都来演这样一出?

而在近几年的一路腥风血雨中,像这样“技术性违约”的不止海航一家,还有虚假陈述、欺诈发行等违规行为,风险在暴露,投资人在被伤害。

业内分析师指出,年初以来,债券违约有一个新特征——信用风险有向国企蔓延的苗头,包括方正、海航系在内的大型央企和国企的违约对国企信仰有所冲击。

投资人对债券背后信仰的信任,正在消耗。

因此,当《全国法院审理债券纠纷案件座谈会纪要》作为我国第一部审理债券纠纷案件的系统性司法文件出台时,可谓里程碑式意义。

过去没有案例可追寻,没有标准可参照,各自为政,五花八门;现在企业债、公司债,非金融企业债务融资工具都被纳入了适用范围,有了统一尺度,债券纠纷有了一柄尚方宝剑。

02

企业债有两类:产业债,城投债。

顾名思义,产业债的发行人是产业类公司,为一般生产经营性企业;

而城投债,是地方政府融资平台公司发行的企业债,发行人为各地城投公司。

最近一夜刷上热搜的独山县400亿负债,背后就有城投债的身影,也有城投公司的身影。

据2017年的一篇报道,独山共有融资平台公司36家,总资产规模达到60亿元以上的5家、30亿至60亿元4家、10亿至30亿元10家、10亿元以下16家。

可偌大一个独山,1条街道8个乡镇,西南一隅,穷得吃饭都成问题,36家融资平台资产规模动辄几十亿,真有资本实力的有多少?

很多中的它们,或许不过一个空壳公司。存在的意义,也不过是政府的融资先锋,拿着政府信用作担保,借着城投信仰吸引动辄10%以上的高成本融资。

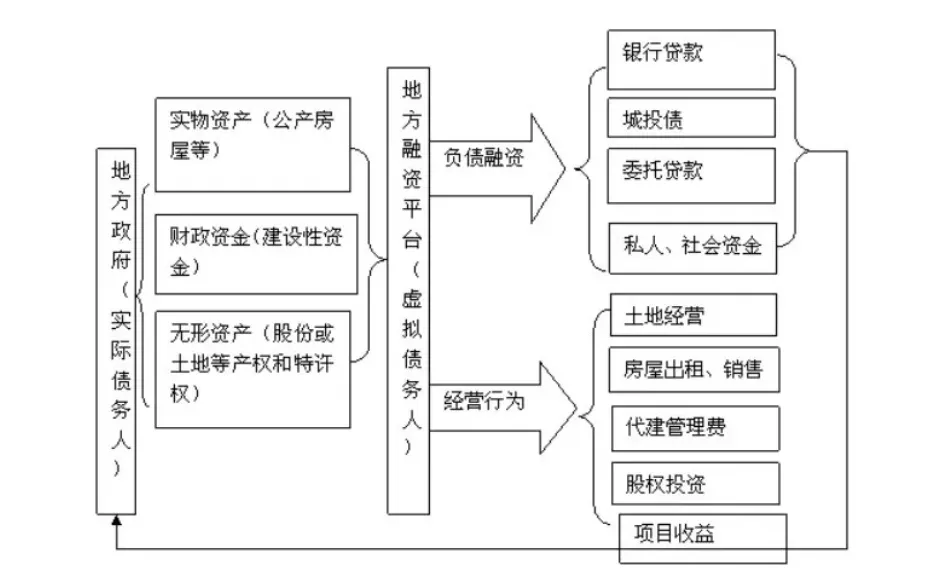

融资平台在地方债务融资中是特殊的。

它们背靠地方政府,

地方政府将土地、高速公路或水务等国有资产的收益权注入这些公司;

然后由这些公司将这些资产作为抵押物向银行申请贷款;

再用等进拿到的贷款对土地、公路等进行开发,获得国有资产增值的收益。

可以参考财经郎眼的一个框架:

地方融资平台是虚拟债务人,实际债务人是地方政府,也就是政府债,理论上政府会为其兜底买单,这也是为什么政信风生水起的原因。

以负债拉融资,再以融资搞基建。这种模式曾为我国许多地方经济发展作了大贡献。

可独山,走着走着走偏了。

原本的民生大计,成了政客的面子工程。

在它400亿债的背后,属于标准化、显性债务的城投债只是冰山一角,更庞大的数量,在于冰山之下的非标、在于隐性债务。

而这样的独山,只是地方债务的缩影之一。

03

地方融资平台本是皆大欢喜之事。

金融机构赚到了利息、地方政府发展了经济、老百姓享受到了更好的基础设施,还可以享受投资收益。

可另一方面,地方融资平台又令人担忧。

暂且不说平台多数不是上市公司,缺乏信息披露,有黑箱操作之嫌;也暂且不说唯GDP论下,陷入囚徒困境,大肆举债,盲目投资——

单单不计入政府财政预算这一点——

就是最大的隐患。

不需要向人大报告,又缺失有效金融监管,在政府信用的加持下,还广为金融机构青睐,融资怎能不风生水起,债务怎能不越滚越大?

而给地方政府输血的行为,又衍生出影子银行等,推高了融资成本,隐性债务风险扩大。

这么庞大的地方债,怎么还?

目前有三种方法:债务减记、资产注入、债务置换。

◆债务减记,相当于直接违约,债权人承担损失。债权人是谁?银行等金融机构。

与之而来的是银行不良率上升,资本充足率下降,最后可能还是政府给银行注资。

◆资产注入,不一定靠谱。

如果还不起债是因为项目主体资质差、无法产生效益,即使为其注入资产也活不过来,最后依旧是一滩坏账、烂账、死账。

◆债务置换,把债务主体从平台转移成政府,把隐性债变成名正言顺政府债,把短债置换成长债,把高成本债务换成银行低成本资金……

在我国,债务置换是说得最多的一种。

自2015年发行地方债以来,最重要的问题就是置换存量债务,化解债务风险。

但债务置换的效果,并不大如人意。

一是实际操作问题颇多;

既有大量存量债务未纳入置换范畴,仍游离于地方债务体系之外;又存在置换债发行年限过短、地方政府只能持续借新还旧。

二是地方发债规模偏小;

杯水车薪,无法满足地方政府的需求。预算内财政体系剥离风险,看起来岁月静好;预算外财政体系千疮百孔,债务黑洞越来越大。

尽管政府屡屡出手,从去年开始清理。

但面对规模庞大的债务,它更像一场小打小闹,地方债的问题依旧悬而未决,任重而道远。

如今独山400亿被推上风口浪尖,地方债的问题必然将再次得到更大的曝光和重视;

再加上《债券纠纷纪要》的出台,对于完善债券市场基础制度、债券风险处置机制、化解债务风险亦有着重要意义,市场一片欢腾。

当下的“债”,越不平静;往后的”债“,就越值得观望。毕竟,监管哪会放任舆论不管呢?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~