港交所又一REITs。

作者:地产资管界

来源:地产资管界(ID:reamdaily)

2月10日,顺丰房地产投资信托基金(REITs)正式向港交所递交上市申请。顺丰REITs也成为继越秀房托和招商房托之后,第三家赴港上市的公募REITs。不同于另外两支以商业地产作为投资组合,顺丰是首支以物流地产为投资组合的公募REITs。

资料显示,截至去年9月底止首三季,顺丰房托收入录得2.04亿港元,按年升2.66%。对比2019年同期投资物业公允价值收益录8,102万港元,期内投资物业公允值亏损6,464万港元,加上融资成本增加,令溢利按年大跌99.8%至32.1万港元。

投资组合为三处物流地产

顺丰房托基金的投资组合初步包括位于香港、佛山及芜湖的以下三处物业,所有该等物业均为现代物流地产(包含配备有自动分拣及供应链支持设施的分拨中心) ,且战略性地位于香港及中国主要物流枢纽内,毗邻主要机场、海港、铁路、高速公路及交通枢纽:

• 香港物业:为一个于2014年竣工的15层高的「坡道式」现代物流地产,具备可通向各仓库楼层的车辆坡道。香港物业位于青衣,邻近连接全球其他商业港口的葵涌九号货柜码头,毗邻香港国际机场,并可通过港珠澳大桥及广深港高速铁路等主要道路及交通基础设施到达。

• 佛山物业:为一个于2021年竣工的现代物流地产,配备有智能技术及量身订造的设施,如自动分拣及供应链支持设施。该物业位于临近佛山沙堤机场、佛山西站、广州火车站及广州白云机场的战略位置。

• 芜湖物业:为一个于2018年竣工的位于鸠江经济开发区的现代物流地产,该区域乃芜湖的政治、文化及金融中心,亦为长江三角洲经济区的核心物流集聚区。该物业亦紧邻芜湖东高铁站、芜湖国际货运港及连接长江三角洲经济区北部及南部的宁芜高速。

于2020年12月31日,物业的可出租总面积约为307,990.8平方米,评估价值为6,093.6百万港元。于最后实际可行日期,物业的平均出租率约为94.9%。

于2020年9月30日,物业合共有32名租户,截至2020年9月30日止月度,租金收入总额排名前五位的租户(其中三名为顺丰房托基金的关连人士),约占总租金收入的83.3%,而顺丰关连租户约占同期总租金收入的81.8%。约81.9%的租户(按可出租面积计算)来自物流行业,而其余租户包括来自药品、科技及其他行业的租户。

顺丰曾发行国内首支产业园储架式类REITs

早在2018年12月,顺丰控股公告称,“华泰佳越-顺丰产业园一期第1号资产支持专项计划”已正式成立。该资产支持计划实际收到的认购资金为18.46亿元。同时,这也是国内首单物流地产储架类REITs成功发行。

公告披露指出,其中优先级资产支持证券的募集总规模为人民币11.20亿元,权益级资产支持证券的募集总规模为人民币7.26亿元,均已分别达到各级资产支持证券的目标募集规模。

随后顺丰控股公告称,该专项计划拟申请的储架规模为50亿元,首期发行的总规模不超过20亿元。由深圳顺丰泰森控股以自有资金认购部分权益级证券,认购份额预计不超过总规模的20%。

此外,据媒体报道本次发行类REITs的底层资产为顺丰旗下上海青浦产业园和无锡电商产业园。

2020年11月华泰佳越-顺丰产业园一期第3号资产支持专项计划成功设立发行总规模达13.86亿元,为储架额度内的第三次发行至此50亿储架发行收官

香港REITs市场情况

2005年,香港证券及期货事务监察委员会发布了《房地产投资信托基金守则(Code on RealEstate Investment Trusts)》,为香港REITs的发展奠定了法律基础。

根据《房地产投资信托基金守则》的定义,香港房地产投资信托基金是以信托方式组成而主要投资于房地产项目的集体投资计划。有关基金旨在向持有人提供来自房地产的租金收入的回报。房地产投资信托基金透过出售基金单位获得的资金,会根据组成文件加以运用,以在其投资组合内维持、管理及购入房地产。

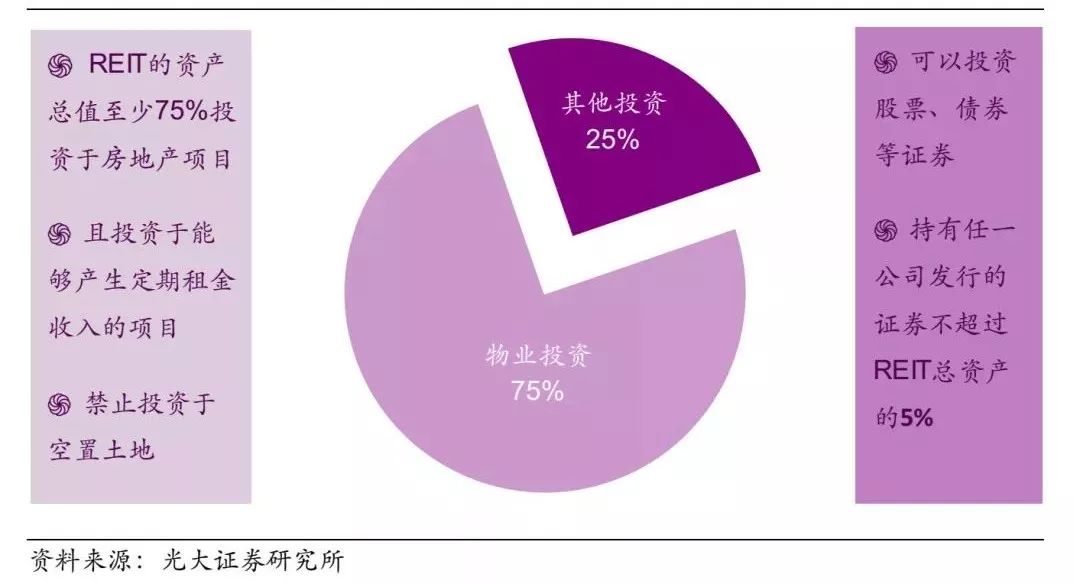

图:香港REIT投资范围限制

香港房地产投资信托基金的发起人有三类:一是政府部门,如香港房屋委员会分拆自有的商场及停车场设施,发起了领汇房地产投资信托基金。二是香港房地产企业,如泓富产业信托基金由上市公司长江实业发起。三是香港上市的内地红筹股公司,如越秀房地产投资信托基金由越秀投资有限公司发起设立。

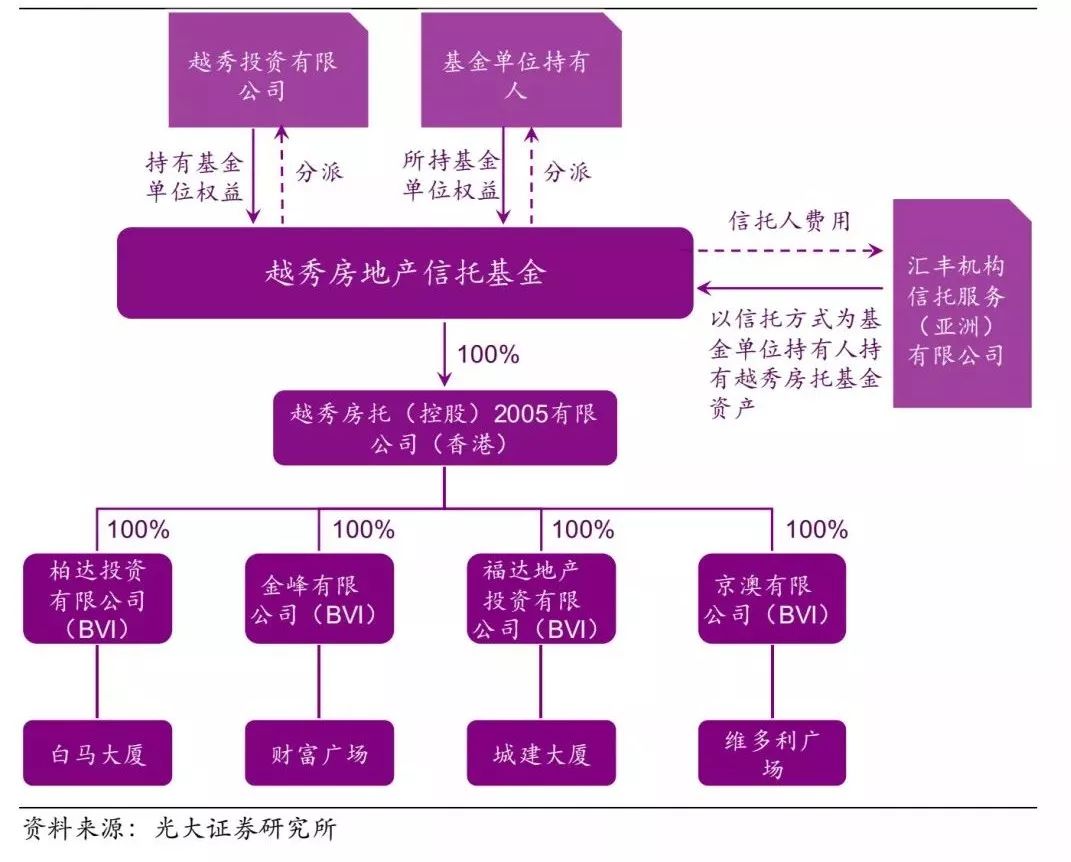

香港REITs是以信托方式组成,主要投资于房地产项目的集体投资计划。该基金旨在向持有人提供来自房地产物业的租金收入回报。具体的交易结构主要包括三个环节:一是将物业注入SPV公司,二是成立信托基金,三是发行信托基金份额募集资金投资于SPV公司,从而获得物业所有权以及物业所产生的租金收入。为了方便阐述,这里使用YUXIUREITs(越秀房产信托基金)的交易模式作为案例:

1)将物业注入项目公司。2004、2005年间越秀投资对国内的四项物业资产(白马大厦、财富广场、城建大厦、维多利广场)进行资产剥离和转让,对应转让给四家项目公司(BVI公司)。

2)将项目公司股权转让给越秀房托(SPV)。2005年12月,越秀投资将四家项目公司的股权转让给在香港注册的越秀房托(控股)有限公司(香港)。

3)设立地产信托REIT。汇丰机构信托服务(亚洲)有限公司作为信托人和管理人将越秀房托(控股)2005限公司(香港)间接持有的四项国内物业资产设立越秀房地产信托基金金。于2005年12月7日订立信托契约,成立香港房地产信托基金——越秀房产信托基金。

图:越秀REIT交易结构

2005年,香港的第一支REIT——领汇房地产投资信托基金(Link REIT,现已更名为领展房地产投资信托基金)在香港交易所成功上市。根据香港证券交易所数据,目前共有10只REITs上市交易,其中按照物业类型分类,综合类物业7只,酒店类物业2只,零售类物业1只。

香港房地产投资信托基金项下投资包含大陆物业的共六只,占到上市香港房地产投资信托基金二分之一,分别是春泉产业信托、汇贤产业信托、领展房地产投资信托基金、越秀房地产投资信托基金、开元产业投资信托基金、招商房托。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~