在国家战略的支持下,“专精特新”正成为中小企业的发展方向,而小微金融服务也随之“专精特新”。

作者:于百程

来源:零壹财经(ID:Finance_01)

在国家战略的支持下,“专精特新”正成为中小企业的发展方向,而小微金融服务也随之“专精特新”。以科技理解科技,以科技服务科技,充分发挥金融、场景、技术等多方的融合优势,开创多样化的科技金融服务模式,或许才能赢下这一局。

发展“专精特新”离不开金融支持。2021年,至少有6个中央级重要政策、会议决议中对此有所提及,小微金融由此被赋予了新命题:在小微金融的“普”、“惠”之后, “质”也成为重要方向——把服务“专精特新”中小企业,以及具有相关特质的更广泛的小微企业作为业务重心。

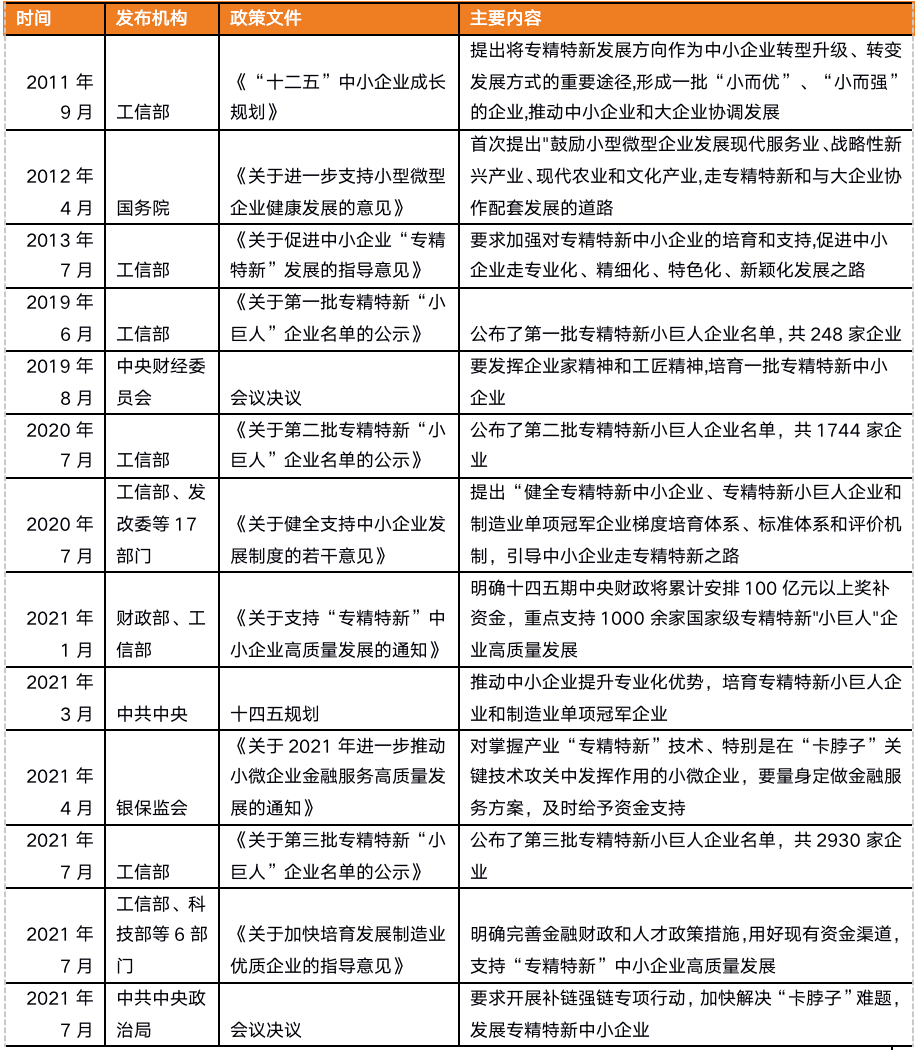

2012年4月,国务院发布《国务院关于进一步支持小型微型企业健康发展的意见》,首次提出鼓励小型微型企业走“专精特新”和与大企业协作配套发展的道路,加快从要素驱动向创新驱动的转变,之后发展专精特新逐渐成为国家层面的共识。

在2021年1月,财政部、工信部发布《关于支持“专精特新”中小企业高质量发展的通知》提出给与100亿奖补资金支持,之后,培育专精特新“小巨人”被纳入“十四五”规划之中,银保监会为“专精特新”中小企业量身定制金融解决方案,工信部等6部委发文支持引导中小企业走“专精特新”之路,以及中共中央政治局会议强调发展“专精特新”中小企业,至少在6个中央级重要政策、会议决议中提及“专精特新”。至此,国家政策给予的支持上升到了前所未有的高度。

“专精特新”中小企业,是指具有“专业化、精细化、特色化、新颖化”等特点的企业,其内核是科技创新。7月底的中央政治局会议将发展“专精特新”中小企业与“补链强链、解决‘卡脖子’”等难题结合在一起,量大面广的“专精特新”中小企业,与大型科技、制造企业,共同构建起制造强国、科技强国的长久生态。

有数据显示,目前全国共有11.3万家“专精特新”入库培育企业,3.7万家省级“专精特新”中小企业,4992家专精特新“小巨人”企业,1832家国家级专精特新“小巨人”企业(中央财政重点支持的的有727家),596家单项冠军企业。

但相比全国数量过亿的中小微企业来说,当下能入选“专精特新”的企业数量依然是少数。要让更多中小微企业成长为 “专精特新”,把金融服务扩展到更广泛的具有“专精特新”特质的小微企业之上,则更具有前瞻性和重要性。

小微金融难,普、惠及风险可控素来被称为“不可能完成的三角”。满足“专精特新”中小企业的融资支持,除了通过财政补贴,以及风险投资、交易所上市(正在推出的北交所)、发行债券等资本方式的支持外,更多的企业依然需要用信贷方式为其提供服务。

但因为此类小微企业具有前瞻性、高风险、高成长等特点,专业性强,企业核心资产多是包括知识产权、专利、科研成果、人才等技术资产,其信用评估、定价及风险防控均与传统企业不同。采用传统的信贷方式,愈加不可能破开这个“不可能的三角”,更别说实现科技小微金融在商业上的持续性。

在4月份银保监会发布的《关于2021年进一步推动小微企业金融服务高质量发展的通知》中,针对科技型小微企业金融服务,银保监会已经给出探索应对之法。

1)银行保险机构要联动科技主管部门、科技融资担保机构、科技金融服务中介机构,全面分析、研判、评估企业核心技术、创新能力和潜在风险,针对性地开发金融产品和服务模式。对于重要企业,要量身定做金融服务方案。

2)鼓励银行业金融机构提供信用贷款、知识产权质押贷款、股权质押贷款等产品,探索将科技型小微企业的高管、研发等关键岗位人才信息作为授信评审要素,加强与外部投资机构合作,探索多样化的科技金融服务模式。

总结下来,一是要建立技术资产评估能力,创新金融产品。二是要各方合作与联动,特别是与科技金融服务机构,优势互补。

2021年是小微金融持续深化的一年。根据央行的数据,2021年9月末,全国普惠小微贷款余额同比增长27.4%,比各项贷款增速高15.5个百分点。普惠小微贷款支持了4092万户小微经营主体,同比增长30.8%。特别要提的是,“三季度信贷结构方面又有了新亮点,金融在支持新动能、新产业、新业态方面取得了较大进展,金融资源向国家的‘专精特新’企业倾斜。”

由此可见,无论是小微金融还是面向“专精特新”的金融服务,业内已经有所探索和成绩。从目前看到的案例,有一些已具有一定的借鉴性。

比如银行利用“商业银行+投资银行”的综合业务优势,聚焦“专精特新”企业,通过客户分层,提供差异化的金融产品。

以兴业银行为例, 其“根据企业在初创、成长、拟上市三个阶段的不同需求,综合应用商行和投行两大门类金融工具,为培育和扶持中小企业成长、上市提供一揽子专业化金融服务”。

具体来说,针对成长早期企业,其采取多方风险分担合作模式,并结合借款企业纳税申报数据以及相关评价成果,建立科技型企业差异化线上审批模型;

针对成长中期企业,其聚焦企业购置或自建工业厂房需求,提供“工业厂房贷款”,贷款期限可达10年,抵押成数最高八成,适用科研用地、仓储用地,同时积极探索知识产权质押融资,创新开展知识产权证券化,让“知产”变“资产”,专利变“红利”;

针对拟登陆新三板的企业,持续完善股债联动、投融结合的产品,通过“贷款+入股选择权”“贷款+直投”助力科创企业发展壮大。

与银行的着力点不同,科技公司则发挥技术场景等优势,将服务覆盖到更广泛的科技型小微企业,以作为金融机构的业务补充和合作方。

以360数科和金蝶金融近期的战略合作为例,两家更懂小微金融的科技企业强强联合,发挥出1+1>2的效应。

在科技型小微企业信贷的全流程中,包括获客、审批、定价、贷后回收等,都有比较多的问题和痛点。而单一机构,往往无法很好解决所有问题。即使解决了,其成本也相对高,难以达到规模化从而无法实现商业上的可持续。

在360数科和金蝶金融的合作中,金蝶作为企业ERP软件龙头,更懂小微企业客户,具有场景和数据优势;360数科作为领先的金融科技服务商,更懂细分市场的痛点以及金融机构的需求,并且链接了数百家金融机构。这种深度融合,更能实现小微金融服务的匹配度、有效性和规模化,从而真正降低中小企业贷款费用,实现科技服务方、小微企业以及金融机构的多赢。而这种合作方式,也正是银保监会鼓励探索多样化的科技金融服务模式的体现。

据了解,不同于许多传统银行一户一策的服务方式,360数科瞄准的是一个分布更为广泛、用款更为灵活、无抵押纯信用的市场。当前,“专精特新”企业多为轻资产企业,缺乏有效抵押担保,客观上存在融资短板。基于此,针对不同细分市场,360数科陆续出台了环保新能源、先进制造业、生物医药、科创企业等专项支持政策,在营销获客、业务经营、费率优惠等方面采取一系列措施,引导金融资源投向“专精特新”中小企业集中领域。

360数科CEO吴海生指出:“‘专精特新’企业在产业细分市场更有所作为。就区域发展角度来看,其产业上下游受益越多,对区域发展带动作用越大。因此,我们在对其进行服务中强调两条腿走路,一面,对这部分客群加大首贷力度,另一面加强对其上下游企业的辐射。”

在数字经济时代,大小企业都将逐步实现数字化。当时代发生变化的时候,金融服务的对象和需求也在发生变化。

技术端、市场端的驱动才是小微金融能走多远的决定性因素。以科技服务科技,通过分工协作,实现服务的标准化和规模化,或许才是科技小微金融的长久破题之道。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~