碳中和ABS专题

作者:金融二叉树

来源:金融二叉树(ID:jinrongerchashu)

“金融二叉树定位于专业的资产管理领域原创与分享平台,提供市场热点解读、案例及实务操作分析、业务交流资讯等专业信息。”

温室效应、全球气候变暖等由于二氧化碳排放量增多而引起的环境问题,是国际上达成共识亟待解决的问题。2020年9月22日,总书记宣布,“我国二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和”。根据清华大学发布的《中国中长期低碳发展战略与转型路径研究》,中国要在2060年实现碳中和目标,2020年至2050年能源系统需要新增投资约138万亿元。面临“碳达峰、碳中和”目标实现的刻不容缓及巨额投资的需求,如何拓宽融资渠道、创新融资模式成为研究的新课题。鼓励绿色金融模式创新,不仅可以完成投资需求,一定程度上可以促进企业碳中和的积极性,从而促进碳达峰、碳中和目标的实现。

一、什么是碳中和

1、什么是“碳达峰”“碳中和”

(1)碳达峰,是指二氧化碳排放量达到历史最高值,然后经过平台期进入持续下降的过程,也是二氧化碳排放量由增转降的历史拐点。

(2)碳中和,是一种二氧化碳的治理与排放相抵消,从而实现二氧化碳的一种“零排放”状态,通过能效提升和能源替代(包括植树造林、节能减排等方式)将人为活动(包括化石燃料燃烧、工业过程、农业活动、汽车尾气等)排放的二氧化碳抵消掉二氧化碳的排放。

2、2020年碳市场概况

截至2020年底,中国碳强度较2005年降低约48.4%,非化石能源占一次能源消费比重达15.9%,大幅超额完成到2020年气候行动目标。2020年,试点碳市场年成交额为21.5亿元,较2019年增长3%;碳交易年平均成交价格为28.6元/吨,上涨25%。从2013年到2020年底,我国碳市场配额现货累计成交4.45亿吨,成交额104.31亿元。CCER(通过实施项目消减温室气体而获得的减排凭证)市场,在2020年交易活跃,共成交减排量6170万吨,较去年大幅增长43%。截至2020年末,我国CCER累计成交2.68亿吨。

3、碳达峰、碳中和可能涉及的产业

试点碳市场覆盖了电力、热力、水泥、石化、工业、服务业、交通等8个行业。

二、碳中和ABS

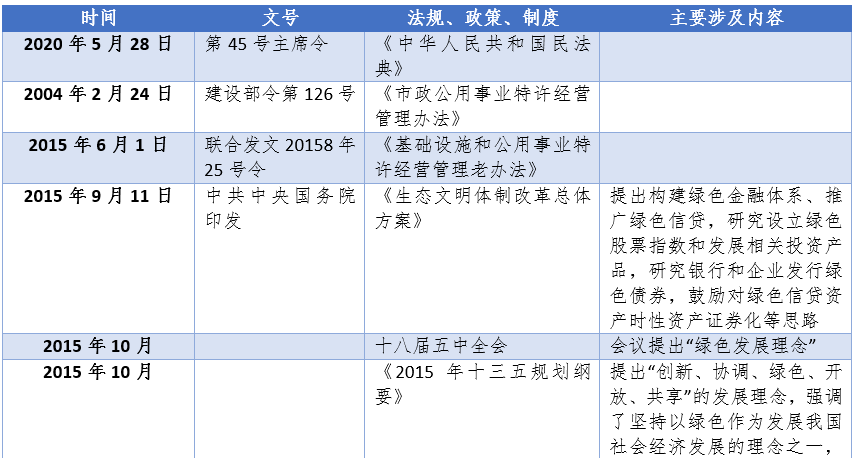

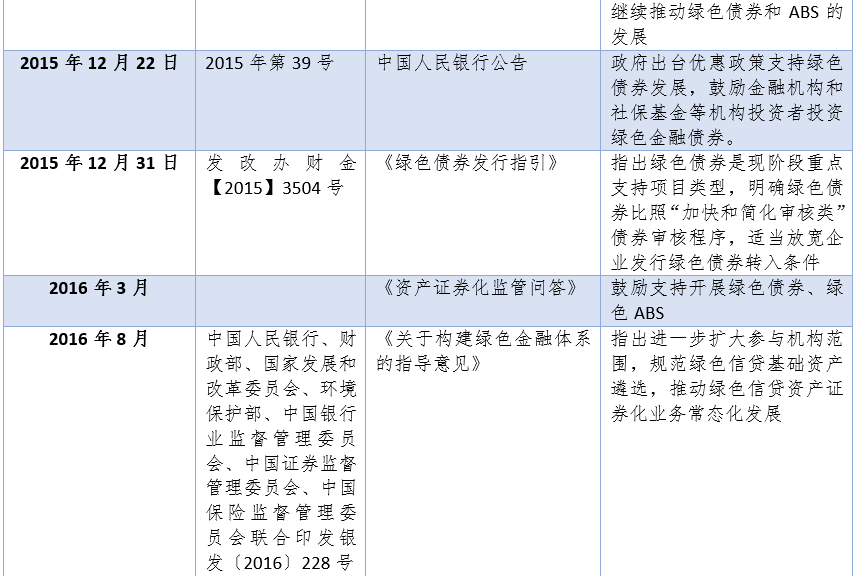

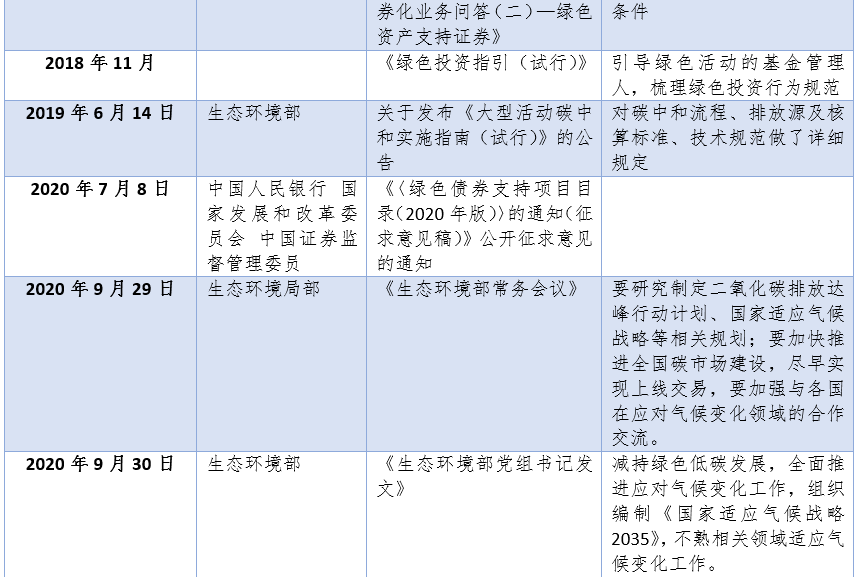

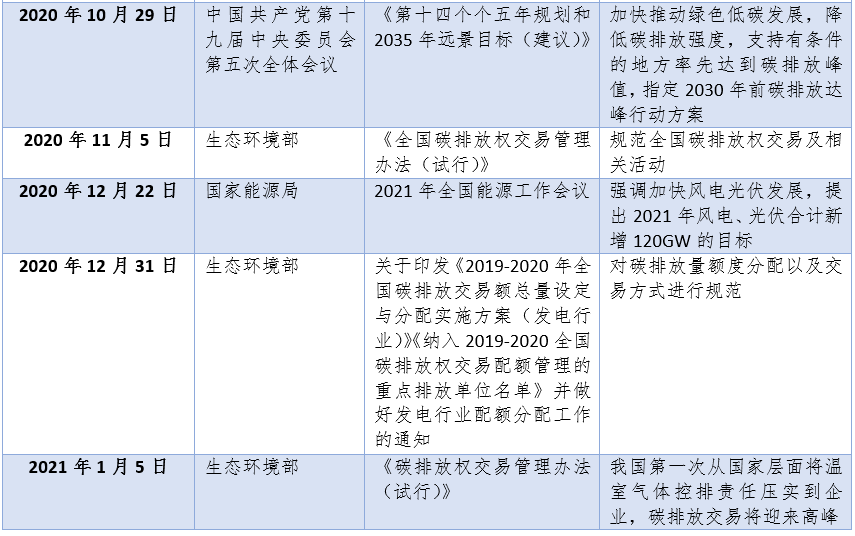

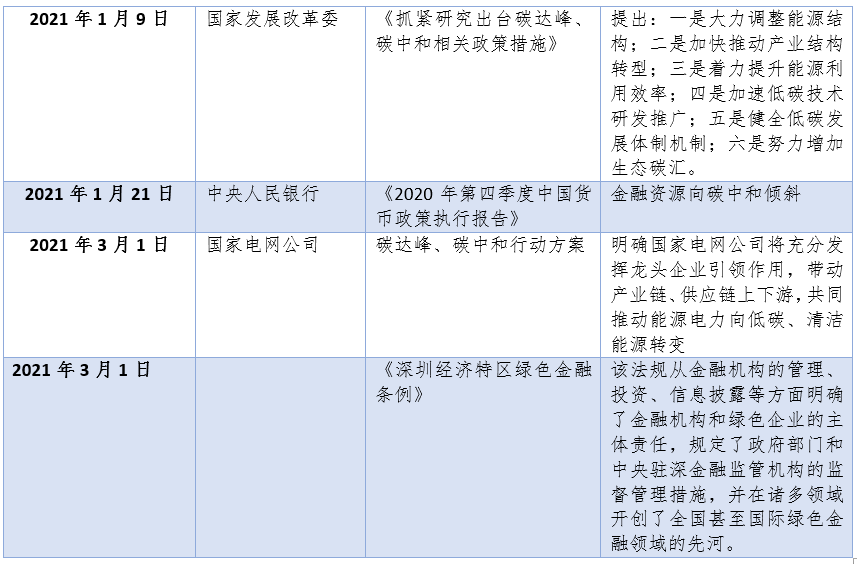

1、碳中和ABS相关法律政策

2、绿色金融的发展

(1)2007-2010年:初始发展阶段

绿色金融开始进入大家视野,各种绿色金融理念逐步提出,绿色金融政策逐渐发布,绿色债券、绿色保险、绿色ABS成为探索绿色金融融资模式的方向。

(2)2010-2015年:探索阶段

建设碳排放额度交易试点,建立绿色信用指引和绿色信用统计体系,促进绿色信用的发展环境污染责任保险试点。各种绿色金融模式逐步应用于绿色行业及一般行业的绿色项目。

(3)2015-2017年:发展阶段

随着研究及模式的日渐成熟、法律法规制度的逐渐完善,绿色金融正式进入发展阶段。2013年“一带一路”概念提出,“一带一路”沿线的国家具有非常丰富的能源资源,石油、天然气和煤炭的储量分别占据世界储量的58%左右、79%左右和50%左右。能源基础设施建设的发展逐渐成为关注重点。

(3)2017年至今:全面提速、创新阶段

2017年正式召开了第一届“一带一路”国际合作高峰论坛。随着绿色金融研究、发展越来越深入,绿色金融进入全面提速、创新阶段。2020年,境内外发行绿色债券规模达2786.62亿元,比上年下降869.52亿元;比上年境内外绿债累计发行规模11313.7亿元,比上年下降3656.14亿元。

2020年9月,在联合国大会上首次表示,国将提高国家自主贡献力度,采取更加有力的政策和措施,二氧化碳排放力争于 2030年前达到峰值,争取在2060年前实现碳中和”,总书记也多次强调这一目标。

3、碳中和债的相关规定

2021年3月18日交易商协会发布《关于明确碳中和债相关机制的通知》(以下简称《通知》)对碳中和债做出规定:

(1)碳中和债是指:募集资金专项用于具有碳减排效益的绿色项目的债务融资工具,需满足绿色债券募集资金用途、项目评估与遴选、募集资金管理和存续期信息披露等四大核心要素,属于绿色债务融资工具的子品种。通过专项产品持续引导资金流向绿色低碳循环领域,助力实现碳中和愿景。

(2)关于募集资金用途。碳中和债募集资金应全部专项用于清洁能源、清洁交通、可持续建筑、工业低碳改造等绿色项目的建设、运营、收购及偿还绿色项目的有息债务,募投项目应符合《绿色债券支持项目目录》或国际绿色产业分类标准,且聚焦于低碳减排领域。碳中和债募投领域包括但不限于:

1)清洁能源类项目(包括光伏、风电及水电等项目);

2)清洁交通类项目(包括城市轨道交通、电气化货运铁路和电动公交车辆替换等项目);

3)可持续建筑类项目(包括绿色建筑、超低能耗建筑及既有建筑节能改造等项目);

4)工业低碳改造类项目(碳捕集利用与封存、工业能效提升及电气化改造等项目);

5)其他具有碳减排效益的项目。

4、碳中和ABS要求

目前没有法规制度对碳中和ABS进行明确定义,可以参考交易商协会对碳中和债的相关规定,并结合《绿色债券支持项目目录(2020年版)》(以下简称《监管问答》)总结如下:

(1)根据交易所的监管问答,绿色ABS主要分为三类:基础资产属于绿色产业、项目投向为绿色产业或者原始权益人主营业务属于绿色产业且资金主要用于原始权益人绿色产业领域的业务发展。

根据《监管问答》及参考《通知》的相关内容,小编认为碳中和ABS可能包含以下3种:

1)基础资产属于具有碳减排效益的绿色产业领域。基础资产现金流主要来源于具有碳减排效益的绿色项目所产生的收入或基础资产主要是为绿色项目融资所形成的债权。上述具有碳减排效益的绿色产业领域的基础资产占全部入池基础资产的比例应不低于70%(比例参照《监管问答》,实际要求以监管规定为准)。专项计划涉及循环购买安排的,应当明确相应入池标准、资产筛选及确认流程,确保专项计划存 续期间基础资产属于具有碳减排效益的绿色产业领域。

2)转让基础资产所取得的资金用于具有碳减排效益的绿色产业领域。所得资金应主要用于建设、运营、收购具有碳减排效益的绿色项目、偿还具有碳减排效益的绿色项目贷款或为具有碳减排效益的绿色项目提供融资等。上述用于具有碳减排效益的绿色项目的金额应不低于转让基础资产所得资金总额的70%(比例参照《监管问答》,实际要求以监管规定为准)。用于为具有碳减排效益的绿色项目提供融资的,应明确拟支持的绿色项目类别、筛选标准、决策程序和资金管理制度等。

3)原始权益人主营业务属于具有碳减排效益的绿色产业领域。原始权益人最近一年合并财务报表中具有碳减排效益的绿色产业领域营业收入比重超过50%(含)(比例参照《监管问答》,实际要求以监管规定为准),或绿色产业领域营业收入比重虽小于50%(比例参照《监管问答》,实际要求以监管规定为准),但具有碳减排效益的绿色产业领域业务收入和利润均为所有业务中最高,且均占到总收入和总利润30%(比例参照《监管问答》,实际要求以监管规定为准)以上的,转让基础资产所取得的资金可不对应具体具有碳减排效益的绿色项目,但应主要用于原始权益人具有碳减排效益的绿色产业领域的业务发展,其金额应不低于所得资金总额的70%(比例参照《监管问答》,实际要求以监管规定为准)。

这是小编参照《监管问答》和《通知》自己总结的,在项目实际承做过程中,以监管规定为准。

这篇文章小编简单的分析了一下碳中和和碳中和ABS,之后小编会尝试着从不同基础资产的ABS跟大家继续探讨碳中和ABS。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~