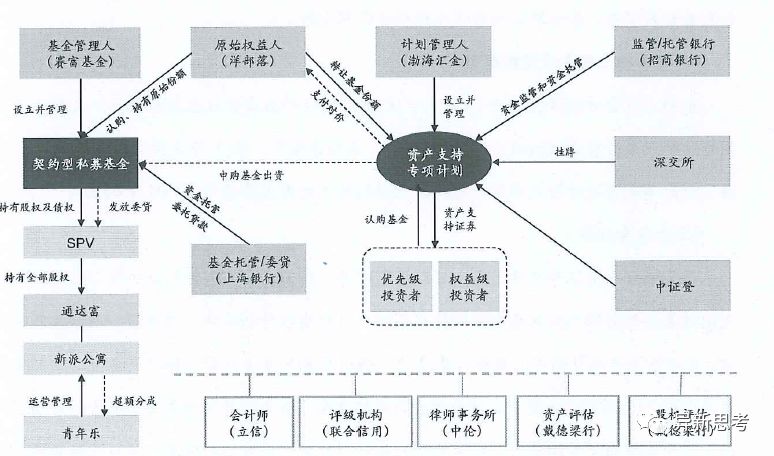

入池资产:私募基金份额项下的对SPV的债权和股权,底层资产为长租公寓的租金收入和对应的公寓物业产权;标的资产为新派公寓CBD店公寓楼;

作者:王一鑫

来源:我额头青枝绿叶(ID:yixin_thinking)

一、新派类Reits基本情况

1、结构分层:优先级1.3亿(按年付息,到期一次性还本),权益级1.4亿元(中间不付息,到期一次性还本);

2、入池资产:私募基金份额项下的对SPV的债权和股权,底层资产为长租公寓的租金收入和对应的公寓物业产权;标的资产为新派公寓CBD店公寓楼(含101间青年公寓);

3、期限:3(运营期)+2(处置期);

4、结构:常见类Riets结构。

(但跟一般的类Reits结构中最后一步项目公司反向收购SPV又有所不同,主要不同和原因见后文分析)。

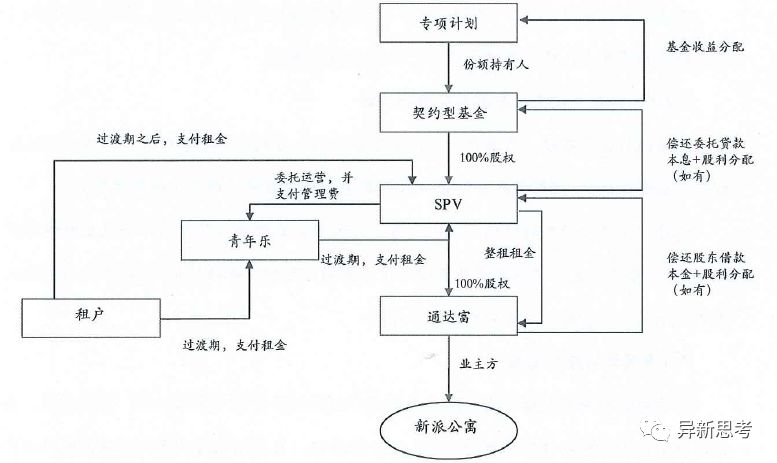

二、交易结构图示

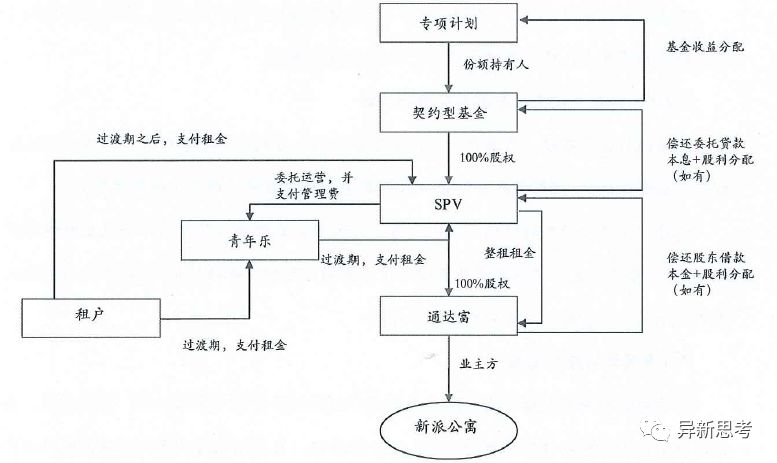

1、结构重组安排:

在搭建该类REITS结构前的既有结构中,青年乐为新派公寓的整租方和运营方,即青年乐与通达富签署《整租协议》,并定期向通达富支付租金,青年乐再将新派公寓转租给租客,赚取租金差价;在该交易结构中,由SPV、通达富、青年乐签署三方《委托管理协议》,期限5年,约定SPV承接青年乐的职能,从通达富整租新派CBD物业并对外分租,原青年乐和通达富的总租关系终止。SPV委派青年乐提供租赁运营管理服务,包括但不限于确定金水平、催收、日常管理物业改造等安排,青年乐业绩激励费占当年SPV的分租租金和综合配套收入之和的【5】%,且青年乐承诺从2018年起,SPV每年可分配净现金流不低于【800】万/年(扣除青年乐的业绩激励费之后);若SPV的可分配净现金流不足上述标准的,青年乐承诺无条件不可撤销地予以差额补足。

【问题:为什么在搭建类Reits时,要改变既有交易结构,即为何将整租方调整为SPV,而非青年乐?】

2、资产控制安排

A、契约型私募基金通过SPV持有通达富的全部股权和债权,通达富持有物业;

B、标的资产抵押给私募基金指定委贷银行;

C、物业资产处置后所有收入归契约型私募基金。

三、现金流的归集和转付顺序

1、第一步:SPV/青年乐收取租金

租户按照合同约定,将租金缴纳至SPV的监管账户;在过渡期内,由青年乐代收的租户租金,青年乐应自收到每笔租金的5个工作日内支付至SPV监管账户(减少了变更既有租赁合同的约定的支付账户);

2、第二步:SPV向通达富支付整租租金

在总租金支付日,SPV应按照《SPV总租合同》的约定向通达富支付SPV总租金

3、第三步:通达富向SPV偿还股东借款

在目标债权还款日,通达富应按照《股权及债权债务转让协议》的约定向SPV偿还股东借款本金。

【问题:该地方是只偿还股东借款的本金,原因是?】

4、第四步:SPV向契约型基金偿还委托贷款本息

在委托贷款债权还款日,SPV按照《委托贷款借款合同》的约定,向私募基金偿还委托贷款债权的本金和/或利息。

【问题:该地方为本金和利息,原因是?】

5、私募基金向专项计划分配收益

四、交易结构问题和分析:

(一)综合问题提出:

1、为何要设置SPV?SPV有没有被项目公司反向收购,原因是什么?

2、为什么在搭建类Reits时,要改变既有交易结构,即为何将整租方调整为SPV?

3、在第三部分“现金流的归集和转付顺序”,第三步通达富向SPV偿还股东借款只约定了偿还本金,而非利息+本金,原因是什么?

4、在第三部分“现金流的归集和转付顺序”,第四步SPV向契约型基金偿还委托贷款,约定偿还本金+利息,原因又是什么?

(二)分析如下:

上面四个问题,其结构的搭建是环环相扣,下面为分析:

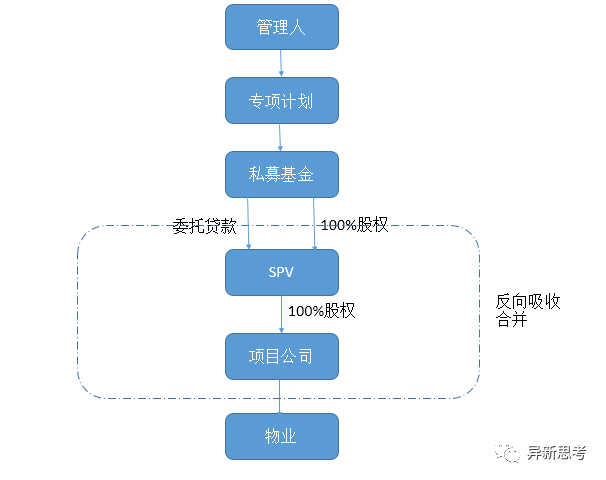

在一般的类Reits的交易结构中,需要设置SPV,且最后一步需要项目公司反向收购SPV,最终的结果是私募基金对SPV持有的股权加债权演化为私募基金对项目公司的股权加债权,图示如下:

我们通过上述描述可以看出,构造SPV的作用,即构造负债,并起到抵扣所得税、对物业进行抵押增信以及稳定回款现金流的作用(注:设置SPV并通过项目公司反向收购SPV的作用为最终实现私募基金对项目公司实现股+债的控制,且能够实现专项计划端募集资金款项能够回流发行人或其关联公司,而非沉淀在项目公司)。

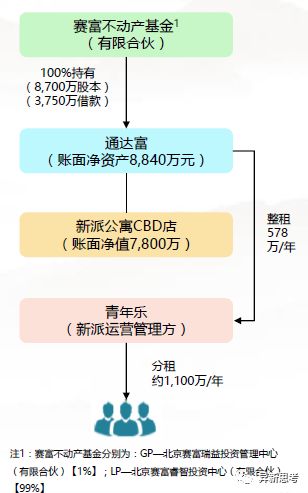

但通过下图判断,通达富本身就存在既有负债,那么在该交易结构中按理论而言并不需要另搭建SPV进行构造新的负债。

既然上述分析,新派公寓的类Reits的交易结构中并不需要构造负债,那么该SPV存在的原因是什么呢?既然不需要构造既有负债,且又设置了SPV,那么在一般类Reits的交易结构中最后一步项目公司反向收购SPV就没什么意义了,所以,初步判断,该交易结构中,SPV是存在的,且从开始设立到项目结束的整个存续期间都是存在的,则SPV的设置不是为了构造税盾等,应该有其他的作用,分析如下:

“根据《房产税暂行条例》,房产税是以房屋为征税对象,向产权所有人征收的财产税。房产税按照产权所有人租金收入的12%计算,并与当年支付。”我们知道的是房屋产权人为通达富,且通达富的租金收入为通达富出租给SPV的租金收入,所以该地方完全可以通过做小SPV支付给通达富的租金,减少通达富应支付的房产税。即SPV的作用为与通达富签署《整租协议》,并由SPV转租给个人,由SPV向通达富支付租金的形式,做小通达富实际收取的租金,可以减少通达富应缴纳的房产税。这也解释了在搭建类Reits时,要改变既有交易结构,即要将整租方调整为SPV的原因,调整为SPV后,SPV向个人转租,并向个人收取租金,并作为最终专项计划端的最终还款来源,此时SPV不作为产权所有人,因此SPV向个人收取的租金并不需要支付房产税。

最后两个问题,即在第三部分“现金流的归集和转付顺序”,第三步通达富向SPV偿还股东借款只约定了偿还本金,而非利息+本金,而第四步SPV向契约型基金偿还股东借款,约定偿还本金+利息,原因是什么?

先分析第三步,通达富向SPV偿还股东借款本金而非本金加利息,可以从两个角度进行分析,第一个角度是必要性,第二个角度是可行性。先从必要性,即SPV的角度考虑,若通达富向SPV偿还股东借款既包含本金又包含利息,则SPV应就通达富偿还的利息部分征收增值税,即通过约定通达富向SPV只偿还本金,则可省去SPV层面支付的增值税,起到合理避税的作用;其次从可行性,即从通达富的角度考虑,若通达富向SPV偿付股东借款只有本金部分,则就通达富而言,则没有利息作为税盾可以抵扣所得税,但我们上述分析,通达富的所得收入为SPV向通达富支付的整租租金,并可以通过合同约定,整租租金可以做小,即所得收入较小,对应的所得税税基可以变小,即不需要考虑抵扣部分。因此,第三步中,通达富向SPV偿还股东借款本金而非本金加利息,一方面为了避免SPV就利息部分缴纳增值税,另一方面又无需考虑通达富税盾抵扣效应。

再分析第四步,SPV向契约型基金偿还委托贷款,约定偿还本金+利息,因SPV部分的现金流入需要通过契约型基金足额保证最终专项计划端投资人本息的兑付,因此,SPV的收入所得较多(备注:SPV的收入所得一部分是租户支付给SPV的租金,另一部分为SPV根据《整租协议》支付给通达富的,并由通达富偿还SPV股东借款回流至SPV的现金,这两部分的最终来源都为租户支付给SPV的租金,只是就第一部分而言,为了减小通达富应缴纳的房产税,留在SPV,而不需要经过通达富再回流至SPV),因此需要考虑SPV所得税的问题,而SPV再向契约型基金偿付股东借款中的利息部分则可以作为SPV的财务费用税前抵扣,即合理减小了SPV应缴纳的所得税。

五、延伸思考

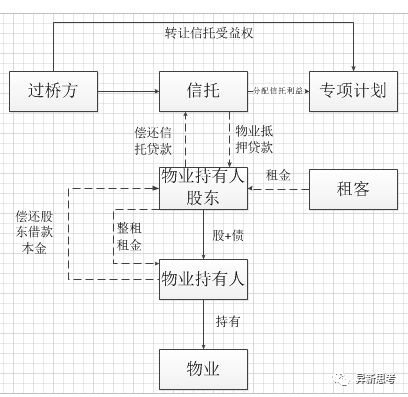

上述交易结构的设计,我们可以看出,可以通过非房屋直接产权所有人作为房屋直接产权所有的股东,与房屋直接产权所有人签署整租协议,并转租给租客的形式,实现合理规避房产税的作用。不只是在类Riets中,其实在CMBS或CMBN中同样可以如此设计,用于规避租金收入部分的房产税,交易结构如下:

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~