除特殊债券,如:可交、可转等,2021年至今信用债发行利率的天花板大概是2%。

作者:债券球

一、问题动因

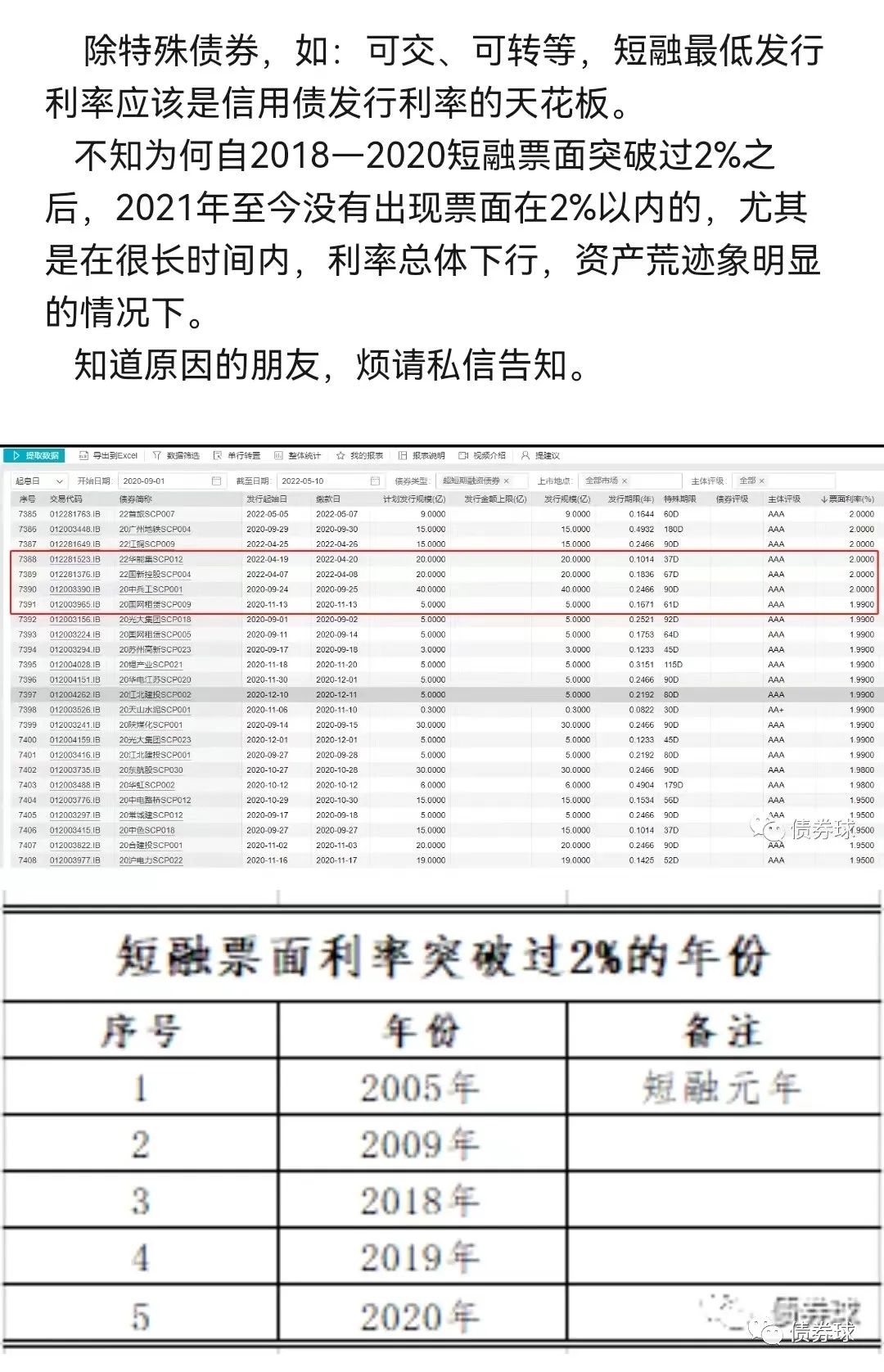

笔者之前统计了信用债发行利率大致情况,除特殊债券,如:可交、可转等,2021年至今信用债发行利率的天花板大概是2%。

而在此之前,2018-2020连续3年出现突破2%的情况,其中2020年突破2%的案例特别多,就短融来说,突破2%的有1339只,最低的票面只有0.95%,20招商局SCP001。

二、解决方式

之后查询了很多政策文件、咨询了一些朋友,一直没有找到满意的答案,于是昨天就通过公众号向各位读者进行求助,并收到了很多私信,为笔者解惑,在此非常感谢。

三、大致答案

根据私信的信息,综合来看,主要原因大概在于窗口指导。就该窗口指导的内容,同时结合实务,其出发点应该更多是在于保护承销商。主要目的是避免发行利率过低,承销商不得已进行包销,进而导致亏损,如果这种现象增多,势必将影响市场的良性运行。

实务中,有些发行人过于强势,利率要求不断降低,承销商也是左右为难。笔者曾经听说过,发行人通过承销商发行低利率的债券,然后用低成本的债券资金反向购买承销商的理财产品。基于明晃晃的利差,笔者相信这种情况大概率是存在的。

同时也说明了承销竞争的激烈程度,很多时候为了排名、为了指标,承销商也是不惜代价,最终发生大量低价包销的情形,低价的典型表现之一就是发行利率与二级估值的倒挂。如果没有足够多的配套合作,承销商很可能就会面临亏损的状态。

这时候,为了扭转这种不良现象,监管部门的角色就显得很重要,适时、适度推出一定的政策,维护市场有序、良性发展,也就成了自然而然的行为。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~