9月全系信托产品量价齐跌。

作者:愉见财经

来源:愉见财经(ID:fish-finance)

“愉见财经”观察到两个趋势:

1,9月份信托产品发行规模、收益率均下跌,且,不止是9月,自今年6月份以来,信托产品量价就开始走整体性下跌趋势了。

2,受房企融资“三四五新规”的影响,房地产信托发行完全跌入冰点了。下面给具体数据。

9月信托产品量价齐跌

据用益信托的统计数据显示,2020年9月共发行信托产品1813只,规模总计2034.08亿元,平均年化收益率6.69%;相比8月份共发行2309只,规模总计2204.54亿元,平均年化收益6.83%,不管是发行数量、发行规模,还是平均收益率,均出现不同程度的下降。

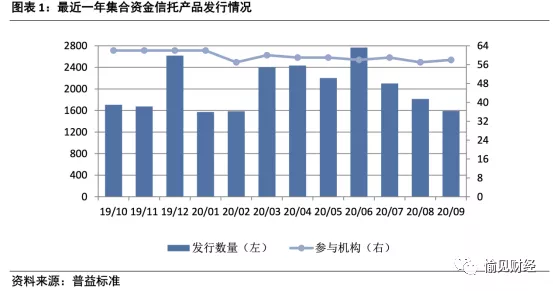

另据普益标准的统计数据显示,9月共有58家信托公司发行了1590款集合信托产品(包含根据成立日期推算的发行产品),发行数量环比减少了223款,降幅为12.3%。其中,外贸信托发行了161款,列第一;五矿信托发行了137款,列第二;光大信托发行了120款,列第三;中融信托发行了104款,列第四。

有赖这前四位信托公司,发行的信托产品总计522款,占比32.83%。

其实不止是9月,自今年6月份以来,信托产品量价就开始走整体性下跌趋势了。

唯一回光返照的,十一双节期间,信托产品募集规模反弹了。2020年9月28日至2020年10月11日期间,共有284款集合信托产品成立,募集资金359.88亿元,期间成立的集合信托产品平均年化收益率为7.12%。比起没有节日效应的8月底9月初,环比涨幅都还比较给力。

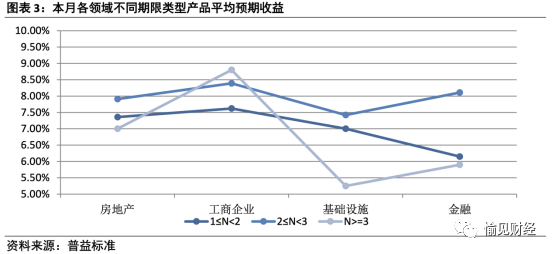

从产品的收益率上来看,9月投资于房地产、工商企业、基础产业及金融机构领域的产品平均收益率均略有下降,投资于证券市场领域的产品平均收益率略有上升。

其中,房地产领域1至2(不含)年期产品平均最高预期收益率环比回落0.18个百分点至7.36%,2至3(不含)年期产品平均最高预期收益率环比回落0.44个百分点至7.91%,3年期及以上产品平均最高预期收益率环比回落0.06个百分点至 7.00%。工商企业领域1至2(不含)年期产品平均最高预期收益率环比回落0.27个百分点至7.62%; 2至3(不含)年期产品平均最高预期收益率环比回落0.11个百分点至8.39%;3年期及以上产品平均最高预期收益率环比上升0.25个百分点至8.80%。基础设施领域1至2(不含)年期产品平均最高预期收益率环比回落0.31个百分点至7.00%,2至3(不含)年期产品平均最高预期收益率环比回落0.22个百分点至7.42%,3年期及以上产品的平均最高预期收益率环比回落2.95个百分点至5.25%;金融领域1至2(不含)年期产品平均最高预期收益率环比回落0.22个百分点至6.15%,2至3(不含)年期产品平均最高预期收益率环比上升0.53个百分点至8.11%,3年期及以上产品平均最高预期收益率环比回落0.16个百分点至5.90%。

房地产信托发行跌入冰点

受房企融资“三四五新规”的影响,房地产信托的融资规模骤然收紧。

此前,住建部、央行召开重点房企座谈会,落实“三四五”新规,即3道红线、4类房企、5%的负债增幅间隔,控制过度利用杠杆、融资规模过大的房企。

据用益信托的数据显示,2020年7、8月份,房地产信托分别发行502、501款,发行规模分别为687.23亿元、859.44亿元,平均年化收益率分别为7.59%、7.47%。

而到了9月份,房地产信托的发行数量降至360个,发行规模降至634.21亿元,平均年化收益率降至7.27%。

到了国庆、中秋双节期间,虽然信托产品整体募集规模涨了,但房地产信托发行量却跌入冰点。10月1日至13日将近半个月时间,房地产信托仅发行了16款,发行规模只有55.79亿元。

自2018年以来,资管新规出台,剑指刚兑和资金池,要求“三年内清理信托公司非标资金池业务。”

在压通道、打破刚兑、禁止期限错配、房地产融资收紧等一系列监管政策导向下,信托公司纷纷对业务结构进行调整。从集合信托投向领域看,信托公司投向房地产领域的规模占比在2018年的下半年和2019年的上半年达到最高值,超过40%。之后持续降低,2020年上半年集合信托投向房地产领域规模占比仅27.43%。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~