2021年3月以来,交易商协会、交易所相继推出乡村振兴债券。

作者:高慧珂

来源:中证鹏元评级(ID:cspengyuan)

2021年3月以来,交易商协会、交易所相继推出乡村振兴债券。2021年二季度发行的绿色债券有7只同时贴标乡村振兴债券。发行乡村振兴绿色债券,需要同时满足乡村振兴认定和绿色认定,其中,乡村振兴债券的认定通过主承销商尽职调查认定属于乡村振兴类项目,参照的依据主要包括:2021年中央一号文件、国家乡村振兴局相关政策文件、发行人所在省市政府或乡村振兴主管部门政策文件。发行乡村振兴绿色债券,募集资金用途也需要同时满足乡村振兴债和绿色债的要求,其中,乡村振兴债对募集资金用于乡村振兴项目的最低比例要求为30%。

2021年上半年国内市场共发行绿色债券2,444.96亿元,已超过去年全年绿色债券市场发行规模。6月份碳中和债的贴标积极性有所减弱。上半年城投公司发行绿色债券占比为23.52%,去年该比例为46.76%,主要还是受融资政策趋严影响。部分债券绿色贴标确实可以起到节约发行成本的作用,但是整体看,绿色债券发行利率优势并不明显。

受限于今年融资环境不容乐观,且碳中和债券发行积极性逐渐回归正常,再加上今年乡村振兴主题债券的分流,这些因素难以支撑下半年绿色债券市场的大幅度扩容。我们仍然维持2021年5500亿元的发行规模预测,但是需要关注绿色地方政府债券市场情况。

乡村振兴绿色债券知多少

信用债市场,2021年3月份以来交易商协会、交易所相继推出乡村振兴债券。3月15日,交易商协会推出乡村振兴票据,首批发行人涵盖央企、地方国企、民营企业等各类主体,募集资金主要流向粮食收储保障、农村智慧能源设施、农村公路项目建设、企业向农户采购原材料、农产品基地运营、现代农业物流产业园建设、农村污水管网和美丽乡村建设、巩固脱贫攻坚成果等多个领域。6月16日,深交所首单乡村振兴专项公司债发行。6月24日,上交所首单乡村振兴专项公司债发行。

乡村振兴债券发行规则方面,根据2021年4月27日交易商协会发布的《非金融企业债务融资工具注册发行业务问答》,乡村振兴票据的发行要求主要有:①募集资金用于支持“三农”发展,包括农民就业增收、农业现代化、乡村建设等与乡村振兴有关的项目。可用于乡村振兴项目建设、偿还乡村振兴项目借款、补充乡村振兴项目营运资金;②乡村振兴票据注册时,应确保首期发行额度中募集资金拟用于乡村振兴用途占比≥30%;③存续期内,发行人及中介机构除按相关要求做好常规信息披露外,还应在每年4月30日前披露上一年度募集资金使用和乡村振兴项目进展情况,8月31日前披露当年上半募集资金使用和乡村振兴项目进展情况。截至目前,交易所方面未针对乡村振兴债券制定专门的发行规则。

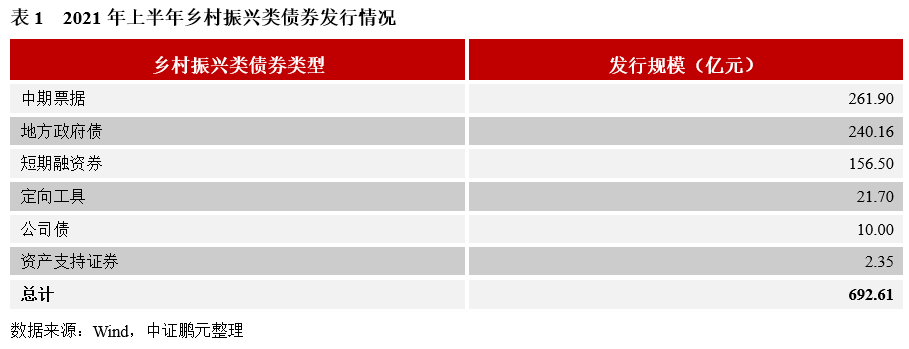

今年以来至2021年6月31日,债券市场乡村振兴类债券共发行692.61亿元。从债券类型看,涵盖了中期票据、地方政府债、短期融资券、定向工具、公司债和资产支持证券。其中,乡村振兴中期票据发行规模最大,为261.90亿元,接下来是乡村振兴地方政府债(240.16亿元)、乡村振兴短期融资券(156.50亿元),其他类型发行量较少。

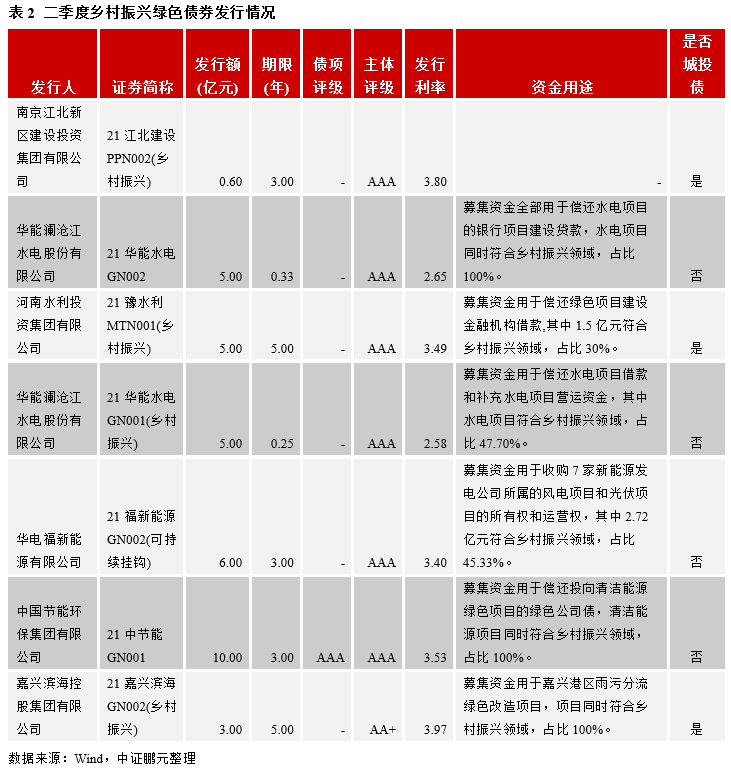

发行乡村振兴绿色债券,需要同时满足乡村振兴认定和绿色认定,其中,乡村振兴债券的认定通过主承销商尽职调查认定属于乡村振兴类项目,参照的依据主要包括:2021年中央一号文件、国家乡村振兴局(2021年2月25日正式挂牌)相关政策文件、发行人所在省市政府或乡村振兴主管部门政策文件。发行乡村振兴绿色债券,募集资金用途也需要同时满足乡村振兴债和绿色债的要求,其中,乡村振兴债对募集资金用于乡村振兴项目的最低比例要求为30%。2021年二季度发行的绿色债券有7只同时贴标乡村振兴债券。2021年二季度发行的乡村振兴绿色债券,有的同时贴标碳中和,有的同时贴标碳中和及可持续挂钩。可持续挂钩债券相关研究可以参考我们此前的报告《可持续发展挂钩债券中外发行案例及优劣势分析》。

发行乡村振兴绿色债券,需要同时满足乡村振兴认定和绿色认定,其中,乡村振兴债券的认定通过主承销商尽职调查认定属于乡村振兴类项目,参照的依据主要包括:2021年中央一号文件、国家乡村振兴局(2021年2月25日正式挂牌)相关政策文件、发行人所在省市政府或乡村振兴主管部门政策文件。发行乡村振兴绿色债券,募集资金用途也需要同时满足乡村振兴债和绿色债的要求,其中,乡村振兴债对募集资金用于乡村振兴项目的最低比例要求为30%。2021年二季度发行的绿色债券有7只同时贴标乡村振兴债券。2021年二季度发行的乡村振兴绿色债券,有的同时贴标碳中和,有的同时贴标碳中和及可持续挂钩。可持续挂钩债券相关研究可以参考我们此前的报告《可持续发展挂钩债券中外发行案例及优劣势分析》。

二季度绿色债券市场发行情况

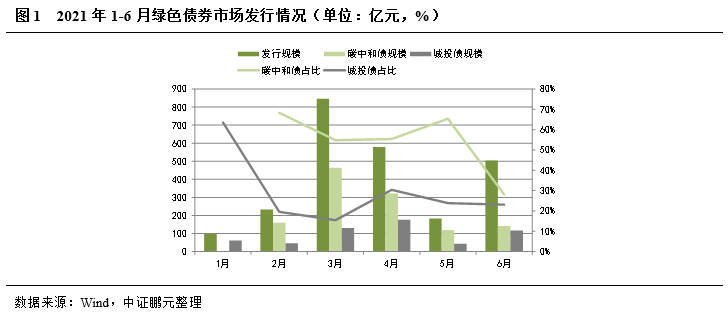

2021年上半年国内市场共发行绿色债券2,444.96亿元,与去年下半年相比,环比增长113.94%,已超过去年全年绿色债券市场发行规模。上半年绿色债券发行集中在3月、4月和6月。作为今年绿色债券市场的最大亮点,上半年碳中和债共发行1,206.39亿元,占绿色债券总体发行规模的49.34%,分月度来看,6月份碳中和债的贴标积极性有所减弱。

城投公司发行绿色债券方面,上半年共发行575亿元,占绿色债券总体发行规模的23.52%,分月度来看,1月份城投公司绿色债占比达63.54%,6月份占比下降至23.11%。2018-2020年,城投公司绿色债券占绿色债券市场的比重分别为15.59%、25.39%、46.76%。2021年2月份以来城投公司绿色债券的发行规模占比下降主要还是受融资政策趋严影响。

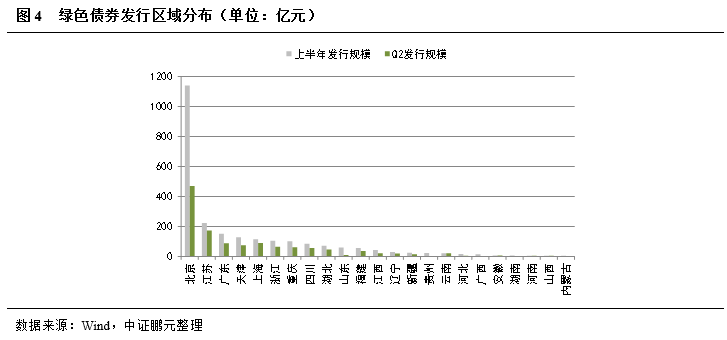

2021年Q2国内市场共发行绿色债券1,267.21亿元,环比增长7.60%,同比增长122.15%。分债券类型看,2021年Q2绿色债券发行量最大的依然是中期票据,发行了297.50亿元;其次是资产支持证券,发行规模为272.41亿元,接下来依次是公司债(222.70亿元)、短期融资券(218.50亿元),其余品种发行规模在150亿元以下。环比来看,绿色短期融资券、绿色资产支持证券、绿色企业债环比增幅明显,绿色中期票据环比下降18.36%,绿色金融债、绿色公司债发行规模环比也均有下降。同比来看,除绿色企业债外,其余绿色债券品种均有增长,绿色短期融资券、绿色资产支持证券、绿色中期票据同比增长幅度较大。

从绿色债券占各种类信用债券发行总量的比重来看,绿色企业债占比依然最大,为8.50%;其次为绿色中期票据,占比5.07%;接下来是绿色资产支持证券,占比3.72%;绿色公司债占比为2.71%。

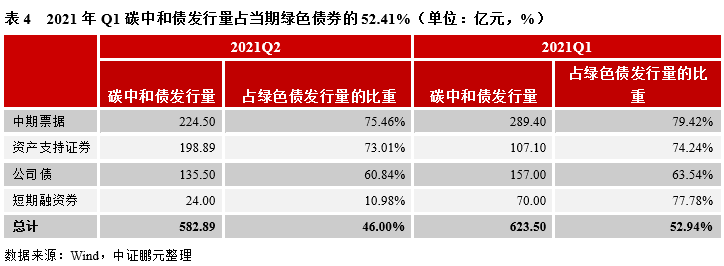

碳中和债角度,2021年Q2碳中和债发行量与Q1相比,有所下降。分债券品种看,碳中和资产支持证券发行规模有所增长,其余碳中和债券品种均有所下降。从碳中和债发行量占绿色债发行量的比重看,各品种碳中和贴标的积极性均有所下降,短期融资券碳中和贴标的积极性下降最明显,或许是出于成本考虑,碳中和债券需要第三方机构的评估认证。

从资金用途来看,我们的分类标准参照4月21日人民银行、发改委、证监会联合发布的《绿色债券支持项目目录(2021年版)》中的二级项目分类,除绿色服务类项目外,绿色项目被分为能效提升、可持续建筑、污染防治、水资源节约和非常规水资源利用、资源综合利用、绿色交通、绿色农业、清洁能源、生态保护与建设9大类。2021年Q2清洁能源仍是第一大资金用途领域,发行规模为429.81亿元,接下来是绿色交通、可持续建筑、污染防治,发行规模分别为235.90亿元、88.01亿元、76.97亿元,其中,前三大资金用途领域均是碳中和债券领域。

2021年Q2绿色债券发行期限总体趋短期化,1年期以下绿色债券规模占比从14.37%上升到29.19%,但是相比Q1,Q2有超长期绿色债券发行,南京南部新城会展中心发展有限公司2021年非公开发行绿色项目收益专项公司债券(第一期)(专项用于碳中和)的期限长达27年。债项级别为AAA的占比从Q1的58.36%上升到62.82%。二季度绿色债券发行期限趋短期化和发行主体及债项级别中枢提升主要是受融资环境影响。

为了考察绿色债券是否具有利率优势,我们比较了绿色债券与其可比债券的发行利差,可比债券选择标准为:同一发行主体、发行日期在一个月内、债券发行期限相近。结果如表3所示,可以看出部分债券绿色贴标确实可以起到节约发行成本的作用,但是整体看,绿色债券发行利率优势并不明显。事实上,债券的发行利率与发行时间、发行方式、发行期限等等多因素有关,贴标绿色带来的节约发行成本优势并不具有显著效果,但是相比之下,贴标绿色债券在发行时,相比普通债券更易获得投资者认购。

创新方面,除了开篇提到的乡村振兴绿色债券,二季度发行的绿色债券中还有1只蓝色债券、3只可持续挂钩债券。此外,4月28日,中国铁路投资有限公司首次在债券市场发债,即2021年面向专业投资者公开发行绿色公司债券(第一期)(专项用于碳中和),发行规模20亿元,期限2年,募集资金用途拟用于国铁融资租赁有限公司开展融资租赁业务,拟投向的项目包括城市轨道交通、货运铁路项目。

二季度绿色债券市场相关

1.二季度绿色债券市场相关政策

4月21日,人民银行、发改委、证监会联合发布《绿色债券支持项目目录(2021年版)》,实现了国内绿色债券市场目录的统一,也缩小了与国际主流绿色债券标准的差距。新目录于2021年7月1日起施行。

6月9日,人民银行发布《银行业金融机构绿色金融评价方案》,于2021年7月1日起施行,正式将绿色债券纳入银行业金融机构绿色金融评价体系,有助于进一步提升银行投资绿色债券的积极性,促进绿色债券市场发展。

6月24日,中国人民银行研究局在《中国金融》发文称,研究降低绿色贷款风险权重。可在绿色金融改革创新试验区内的银行机构先行先试,在前期试点基础上,可逐步将政策推广至全部绿色贷款,并进一步研究降低金融机构持有的绿色债券等绿色资产的风险权重。

2.未来市场展望

我们在4月初的报告《发行规模同比增长119.54%,首只钢铁企业碳中和债发行——Q1绿色债券市场情况》中预测:2021年绿色债券市场发行规模保守估计将在5000亿元,分品种来看,中期票据有望成为发行量最大的绿色债券品种,发行量预计在2000亿元以上。在4月22日的报告《绿色债券市场迎来目录统一,新版目录可操作性进一步增强》中将2021年绿色债券市场发行规模调增至5500亿元。目前,我们仍然维持预计5500亿元的发行规模。虽然下半年新版绿色债券支持项目目录和《银行业金融机构绿色金融评价方案》施行,会带动绿色债券市场发行端和资金端的热情,但是今年融资环境不容乐观,且碳中和债券在经历了开始的备受追捧后,目前逐渐回归正常,6月份碳中和贴标的积极性已有下降,再加上今年乡村振兴主题债券的分流,这些因素难以支撑下半年绿色债券市场的大幅度扩容。需要关注的是,绿色地方政府债市场有扩容发展的可能性,《银行业金融机构绿色金融评价方案》在明确纳入评价体系的绿色债券范围时,提到“经绿色债券评估认证机构认证为绿色的地方政府专项债券”,这有助于绿色贴标地方政府债券市场的发展,若绿色地方政府债券市场扩容,将会给绿色债券市场规模带来增量。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~