反思

作者:洛洛杨

来源:大话固收(ID:trust-321)

第一次知道“永续债信托”这个说法,从华夏幸福开始。回去看公告,华夏幸福第一次发“关于签署《永续债券投资合同》的公告”,正是肇始于和2017年1月和中信信托的20亿合作。

项目是这样设计的:

初始利率为 6.1%/年;满3年后,下一年年利率在上一年年利率基础上增加 300个基点(3%),即第四年年利率在第三年年利率基础上加 300 个基点(3%),以此类推,直至年利率达到 18.1%为限。

3年后,2020年1月,华夏幸福发公告称:

公司基于自身业务及经营需求,已于近日清偿了上述 20 亿元永续债本息。

2020年5月~12月,华夏幸福又密集发了8只永续债信托融资公告,其中大部分是信托公司。这些项目设计上和之前的类似:

初始利率为8%~8.5%/年;满1年后,下一年年利率在上一年年利率基础上增加2%,重置利率,至多重置三次。

结果,没有等到第一次重置期到来,华夏幸福自己信用先倒了下去。

根据公告,目前华夏幸福已经确认违约的债务有52亿。那些谈好的信托项目,即使按照一半的落地计算,也是数十亿新鲜资金,又要茫然无措了。

华夏幸福的危机已经拉开序幕,债券成交价格已经打到骨折,结局尚且未知。不过,它引出的这个“永续债信托”,是不是该重新检讨下了?

从一开始,“永续债信托”就有点四不像的性质。一般人说永续债,性质上得是个债券,走债券发行流程,只是期限上不固定而已,例如招商银行下面的公告:

但是,“永续债信托”是债券吗?

本质上还是个信托,名字上叫个“永续债”,是因为不设项目结束期,而是设置了和永续债差不多的“利率跳升条款”,即信托存续X年,利率上浮Y%。

融资方为啥要发这种永续债信托呢?

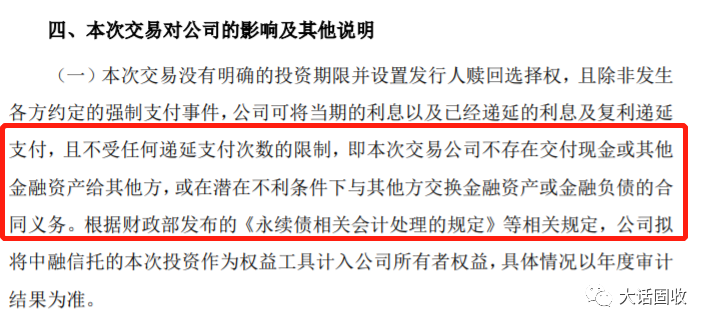

根据财政部2019年发布的《关于印发<永续债相关会计处理的规定>的通知》,里面规定了如果“能无条件地避免交付现金或其他金融资产的合同义务”,则永续债归类为权益工具;反之则归类为金融负债。(这里面说的永续债是债券,还是符合永续债特征的债权融资,没有看到解释)

华夏幸福的每一笔永续债权融资,都要强调这一点——用大白话说,就是这笔交易到期之后可以不限次数延期,不算违约,且不存在交付现金或其他金融资产的合同义务。

只有强调了这一点,华夏幸福才能把这笔信托融资名正言顺地计入“所有者权益”,让自己的财务报表好看点,负债比率看上去低一点。

但是,如果真的是“可以不限次数递延付息”+“不存在交付现金义务”,这种信托对投资者而言,投资价值在哪里?

很多人投资时,不会真的把它当成永续信托来看。本来,1年期的信托融资利率就不低,再跳升2~3个点,赌的就是这个融资方1年到期后乖乖还款付息。

但只要你加上这个条款,有三个变化:

首先,信托项目结束的主动权首先拱手让了出去;

其次,投资性质从债权一下子变成了权益投资,还本付息这种诉求难了;

最后,从约束力度来看,2~3个点利率跳升对于出了信用风险的企业来说,真的是毛毛雨,看现在打到骨折的债券价格就明白了。

自华夏幸福开始的永续债信托,并没有随着华夏幸福的危机出现而消失,近两年还能看到一些“永续债权信托”项目。但经此一役,这种四不像的创新产品,背后的“风险-收益”是否合理,值得投资人深思。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~